Gouvernance | Page 151

Normes d'encadrement rémunération

Rabattre les cartes ?

Ivan Tchotourian 16 septembre 2015

Bonsoir à toutes et à tous, j’ai été interpellé par le titre d’un article du journal Le Monde du 9 septembre 2015 : « L’affaire Combes pourrait rebattre les cartes de la gouvernance d’entreprise ». Nous avons évoqué à plusieurs reprises l’affaire Alcatel-Lucent (ici et ici). Faut-il vraiment croire au fait que les cartes vont être rabattues ? Il est vrai que le CA a décidé de réduire de moitié la rémunération, mais de là à prétendre que les cartes sont rabattues, c’est discutable. Cette affaire confirme à tout le moins que le droit souple produit des conséquences juridiques (non en termes de « sanction » à proprement parler).

Il leur a fallu moins d’une semaine. Lundi 7 septembre, les membres du Haut Comité de gouvernement d’entreprise (HCGE) ont rendu leur avis sur les primes de départ de Michel Combes, l’ex-directeur général d’Alcatel-Lucent. Les membres de cette instance indépendante, dont l’objectif est de faire respecter les règles du code AFEP-Medef de bonne conduite des entreprises, ont envoyé le document à la direction de l’équipementier de télécommunications. Cette dernière a confirmé, dans la soirée, l’avoir reçu et a annoncé une réunion sur le sujet « dans les meilleurs délais ».

À la prochaine…

Ivan Tchotourian

mission et composition du conseil d'administration

Mission du CA vis-à-vis du président

Ivan Tchotourian 14 septembre 2015

Karen Higginbottom offre un bel article dans le magazine Forbes intitulé « The Role Of The Board In Appointing And Dismissing The CEO ». À cette occasion, l’auteure revient sur l’un des rôles les plus importants du conseil d’administration : nommer et révoquer le président du conseil (mission sur laquelle le droit et les codes de gouvernance ne précisent peu de choses).

On July 8 this year, Barclays announced that Anthony Jenkins, who had been brought into the bank as chief executive three years before to instigate a culture change was being sacked. The non-executive directors led by Sir Michael Rake, deputy Chairman and senior independent director explained that “new leadership was required to accelerate the pace of executive going forward and that John McFarlane was ideally qualified in this respect until a permanent successor was appointed.” Barclays denied that Jenkins’s sacking signaled any major change in strategy.

The whole incident brings into question the role of the board and Chairman (and on rare occasions, Chairwoman) in selecting and dismissing the CEO. The U.K. Corporate Governance Code sets out a code of conduct for the Chairman and non-executive directors of publicly listed companies in the UK. However, this code isn’t legally binding and is based on a “comply or explain” approach. The code by the Financial Reporting Council states that the board should “set the company’s strategic aims, ensure that the necessary financial and human resources are in place for the company to meet its objectives and review management performance.”

The most important job of the board is to decide whether a CEO’s time is up or not, remarks Andrew Campbell, director at Ashridge strategic management center. “Inevitably, one goes down a slippery slope as you have more discussions with directors as to whether the time is right for them to go and somebody calls a vote of no confidence and you either vote for or against the person.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial

The Role of Shareholders in Addressing the Governance Challenges

Ivan Tchotourian 14 septembre 2015

Très intéressante cette allocution d’Howard Wetston, président de la CVMO prononcée dans le cadre d’une conférence à la Coalition canadienne pour une saine gestion des entreprises : « The Role of Shareholders in Addressing the Governance Challenges » (10 juin 2015).

As I indicated, I believe institutional investors need to be actively engaged in addressing the governance challenges that our public companies face today.

In my opinion, institutional investors should proactively engage with issuers on governance issues. This will allow issuers and investors to determine the appropriate governance practices for specific issuers or sectors. It will also allow regulators to focus on areas where voluntary progress is not occurring or feasible.

In my view, there are at least three important challenges that we face today:

- the debate over shareholder activism and its long-term impact on our public companies;

- the concern about executive compensation practices; and

- increasing gender diversity on the boards of public companies

À la prochaine…

Ivan Tchotourian

autres publications mission et composition du conseil d'administration normes de marché

Femmes et CA : les statistiques canadiennes qui tuent !

Ivan Tchotourian 13 septembre 2015

Depuis le 31 décembre 2014, les émetteurs des provinces participantes, à l’exception des émetteurs de la TSX croissance et des fonds d’investissement, sont assujettis à de nouvelles exigences en matière de divulgation de la représentation des femmes dans les conseils d’administration et les postes de cadres supérieurs. Or, que nous apprend la première année d’application du dispositif ?

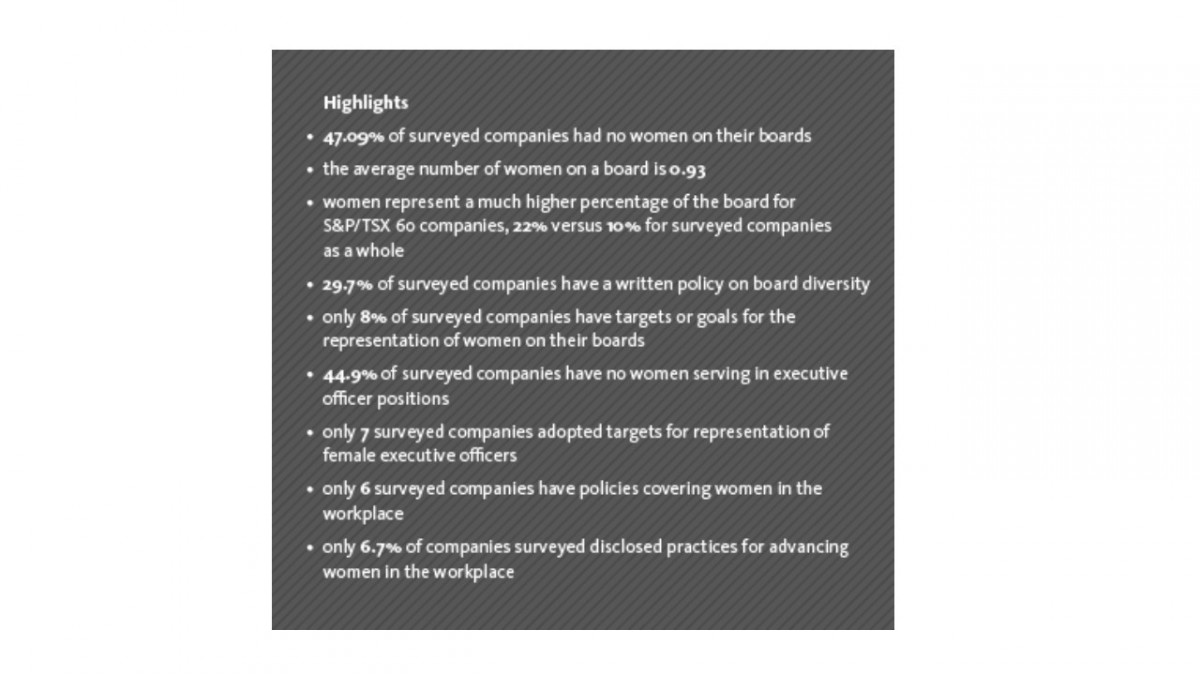

Le cabinet d’avocats Osler vient de publier les résultats d’une étude au bilan peu glorieux : « Le portrait global est décevant » pouvons-nous lire (ici). Vous trouverez en image ci-dessus un résumé de l’étude.

Cette première année d’application des nouvelles exigences en matière de divulgation reflète d’importants exemples de non-conformité, la faible représentation des femmes dans les conseils d’administration et les postes de cadres au sein d’entreprises cotées à la principale Bourse canadienne, et la quasi-inexistence d’objectifs ou de cibles à atteindre en ce qui a trait au nombre de femmes cadres supérieures.

Pour accéder au rapport « Diversity Disclosure Practices » : cliquez ici.

À la prochaine…

Ivan Tchotourian

mission et composition du conseil d'administration

Le mentoring : what else ?

Ivan Tchotourian 13 septembre 2015

Bonsoir à toutes et à tous, en ce dimanche soir gris et pluvieux à Québec, je vous invite à parcourir cet article de Les Échos du 4 septembre intitulé « Le « mentoring » : un sésame pour entrer au conseil d’administration ». Voilà un instrument original pour faciliter la féminisation des CA !

Il n’y a pas que Télémaque, le fils d’Ulysse parti en guerre, qui a besoin d’un Mentor. Tout le monde peut en ressentir la nécessité. Surtout les femmes, pour pouvoir accéder à des postes d’administratrices. C’est en partant de cette conviction que le programme BoardWomen Partners (BWP) a été lancé en 2007, avant la loi Copé-Zimmermann. A sa tête, deux femmes : Véronique Préaux-Cobti, spécialiste de la conduite en changement, et Marie-Claude Peyrache, ancienne de France Télécom et première femme à être entrée dans son comité exécutif.

Le principe du programme de « mentoring » est le suivant : il met en relation présidents de grandes entreprises et femmes seniors. Chaque président qui le souhaite propose le nom d’une ou de plusieurs femmes de son entreprise (elles deviendront alors des « mentees »). BWP mettra ces dernières en contact avec le président d’une autre entreprise participant également au programme. Chaque président s’engage à rencontrer une femme venant d’une autre entreprise, pour l’aider, la coacher, ou bien éventuellement lui faire « la courte échelle ». Une tâche qu’il ne peut, dans aucun cas, déléguer .

À la prochaine…

Ivan Tchotourian

Normes d'encadrement rémunération

Alcatel-Lucent : le poids des mécanismes de gouvernance

Ivan Tchotourian 11 septembre 2015

Nous avions relayé cette information sur le blogue : la rémunération de départ de l’ancien directeur d’Alcatel-Lucent avait suscité la polémique et une réaction non seulement du MEDEF, mais également de l’AMF (ici). Selon les informations du Monde, les primes de départ de Michel Combes, l’ex-directeur général d’Alcatel-Lucent, seraient « presque divisées par deux », sur décision du conseil d’administration de l’équipementier télécoms, qui s’est réuni jeudi 10 septembre au soir. Ce bonus devrait passer de quelque 13,7 millions d’euros sur trois ans à « environ 7 millions d’euros », indique une source proche du dossier.

Exemple intéressant pour tout juriste en tous les cas ! Lorsque l’on parle de l’inefficacité du droit souple et de la faible normativité des codes de gouvernement d’entreprise, cette affaire donne à réfléchir… tout comme la place de l’opinion publique et de la réputation comme instrument de bonne gouvernance.

Pour en savoir plus, vous pouvez cliquer ici.

À la prochaine…

Ivan Tchotourian

autres publications Gouvernance

Détention des actions des entreprises britanniques : voulez-vous en savoir plus ?

Ivan Tchotourian 11 septembre 2015

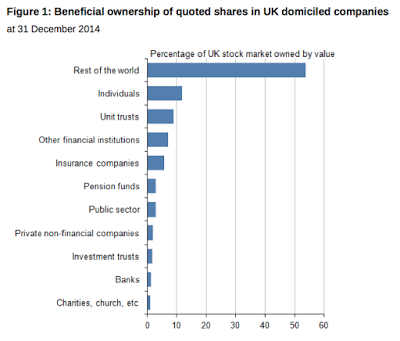

L’Office for National Statistics a publié le 2 septembre 2015 une étude très intéressante intitulée « Ownership of quoted shares for UK domiciled companies, 2014 ».

C’est effrayant de constater que la détention la plus importante (en termes de valeur des actions britanniques détenues) relève du reste du monde … « with 54% of the total at the end of 2014, similar to 2012 but higher than the 2010 level of 43%. Individuals owned the next largest proportion of shares at the end of 2014, with 12% of the total, higher than the estimated 10% they held in 2010 and 2012 ». Quant aux pays de provenance des détenteurs, notons que l’Amérique du Nord possède plus de 46 % des actions, suivie par l’Europe (26 %) et l’Asie (16 %).

La synthèse de cette étude est la suivante :

- The broad make-up of share ownership remained the same at the end of 2014 as it was in 2012, with rest of the world investors holding significantly more shares (in terms of value) than any other sector.

- Rest of the world ownership stood at an estimated 54% of the value of the UK stock market at the end of 2014. This was up from 31% in 1998 but unchanged from the 2012 estimate.

- UK individuals owned an estimated 12% of quoted UK shares by value at the end of 2014, an increase from the historic low of 10% in 2010 and 2012.

- Unit trusts held an estimated 9% by value at the end of 2014, slightly down from the 2012 level but still much higher than in 1998, when they only accounted for 2% of share ownership.

- Other financial institutions held an estimated 7% by value at the end of 2014, similar to 2012 but lower than the estimated 12% they held in 2010.

- Insurance companies held an estimated 6% and pension funds an estimated 3% by value at the end of 2014, continuing the downward trends in these sectors seen in recent years.

- The majority of shares by value are held in multiple-ownership pooled accounts, where the beneficial owner is not held centrally and must be established by means of a Companies Act 2006 Section 793 request. As in 2012, these accounted for over half (59%) of the total holdings by value at the end of 2014. Multiple ownership pooled accounts have been allocated to sectors using further analysis of share registers.

- This statistical bulletin provides estimates of holdings of ordinary shares in UK domiciled, quoted companies by sector of beneficial ownership, and also incorporates revisions to the 2012 data originally published in September 2013.

- The beneficial owner is the underlying owner; the person or body who receives the benefits of holding the shares, for example income through dividends (see Annex A for details). Companies included are those which are listed on the London Stock Exchange and are domiciled in the United Kingdom; that is, their country of incorporation is the UK. At the end of 2014, shares in quoted UK domiciled companies were valued at a total of £1.7 trillion.

Pour accéder au rapport en format pdf : cliquez ici.

À la prochaine…

Ivan Tchotourian