Nouvelles diverses | Page 10

actualités internationales Gouvernance objectifs de l'entreprise Structures juridiques

Retour sur Danone et l’entreprise à mission

Ivan Tchotourian 9 mars 2021 Ivan Tchotourian

Bel éditorial du journal Le Monde du 3 mars 2021 sous le titre « Danone : la pression de rendements insoutenables ».

Quand, en juin 2020, Emmanuel Faber est parvenu à faire de Danone le premier groupe coté de taille mondiale à se doter du statut juridique d’entreprise à mission, le volontarisme du PDG avait ouvert de nouvelles perspectives sur l’évolution du capitalisme. L’entreprise n’avait plus pour unique horizon le retour sur investissement des actionnaires, elle devait parallèlement se fixer des objectifs sociaux et environnementaux ambitieux. Huit mois plus tard, la crise de gouvernance que traverse le géant des produits laitiers et de l’eau en bouteille résonne comme un dur rappel aux réalités de la primauté des actionnaires sur les autres parties prenantes : salariés, consommateurs, fournisseurs et citoyens.

Lundi 1er mars, sous la pression de deux fonds d’investissement, le conseil d’administration de Danone a réduit les responsabilités d’Emmanuel Faber. Le patron se voit retirer la direction opérationnelle pour se concentrer uniquement sur la présidence du groupe. Cette dissociation des fonctions vise à répondre aux inquiétudes des actionnaires sur les performances de Danone. Le cours de Bourse a chuté d’un quart en 2020, tandis que sa rentabilité reste inférieure de quatre points à celle de ses principaux concurrents comme Nestlé ou Unilever qui affichent des marges autour de 18 % du chiffre d’affaires.

Même si les deux fonds n’ont pas obtenu entière satisfaction dans la mesure où ils réclamaient le départ pur et simple du PDG, la décision de limiter le pouvoir d’Emmanuel Faber révèle ainsi la difficulté de concilier les intérêts des actionnaires, qui réclament un niveau de rendement maximum, avec une croissance plus responsable. Déjà, en novembre 2020, l’exercice avait montré ses limites lorsque Danone avait annoncé la suppression de 2 000 emplois malgré un bénéfice net stable sur l’année à près de 2 milliards d’euros.

Emmanuel Faber n’est, certes, pas exempt de tout reproche. En interne, son exercice du pouvoir, autoritaire et solitaire, fait grincer des dents. Quant à sa stratégie, qui consiste à réorganiser le groupe par pays et non plus par marque pour mieux répondre aux attentes locales des consommateurs, elle suscite le scepticisme des cadres d’un groupe qui s’est construit sur le marketing. Les actionnaires peuvent être fondés à exprimer des critiques sur ces choix et sur cette concentration des pouvoirs.

Interrogation sur la soutenabilité des exigences

En revanche, au-delà du cas particulier de Danone, cette crise amène à s’interroger sur la soutenabilité des exigences de rentabilité des fonds d’investissement. Est-il raisonnable que les rendements des entreprises restent aussi élevés que dans les années 1990, alors qu’entre-temps les taux d’intérêt à long terme sont tombés à zéro et que le rythme de la croissance économique a singulièrement diminué ?

Hormis dans certains secteurs innovants ou dans celui du luxe, de tels retours sur investissement ne peuvent être obtenus impunément. Sur le plan environnemental, ils conduisent à générer des dommages qui sont incompatibles avec ce que la planète est capable de supporter. Sur le plan social, ils ont abouti, ces dernières années, à une déformation spectaculaire du partage de la valeur au détriment des salaires.

Fonds de pension et fonds souverains arbitrent de plus en plus leurs investissements en fonction de critères sociaux et environnementaux. Mais tant que cette évolution ne s’accompagnera pas d’une modération des rendements exigés, le développement durable s’en trouvera d’autant limité.

À la prochaine…

Gouvernance Nouvelles diverses

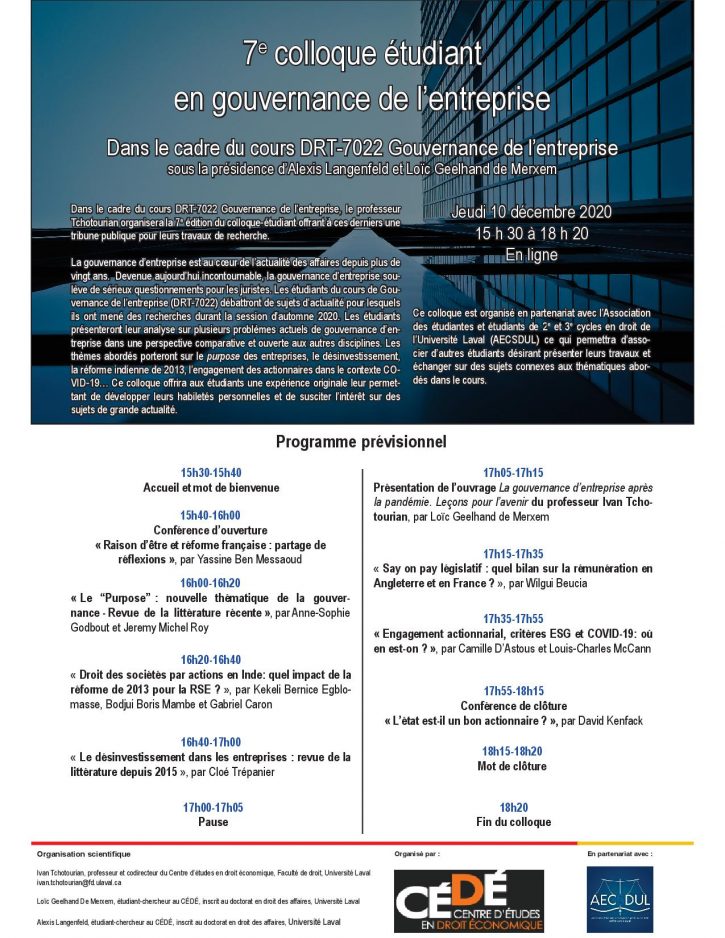

7e Colloque étudiant du cours DRT-7022

Ivan Tchotourian 10 décembre 2020 Ivan Tchotourian

Les étudiants du cours de Gouvernance de l’entreprise (DRT-7022) débattront de sujets d’actualité pour lesquels ils ont mené des recherches durant la session d’automne 2020. Les étudiants présenteront leur analyse sur plusieurs problèmes actuels de gouvernance d’entreprise dans une perspective comparative et ou- verte aux autres disciplines. Les thèmes abordés porteront sur le pur- pose des entreprises, le désinvestissement, la réforme indienne de 2013, l’engagement des actionnaires dans le contexte COVID-19…

Gouvernance Nouvelles diverses objectifs de l'entreprise

L’actionnariat familial a-t-il un avenir ?

Ivan Tchotourian 9 décembre 2020 Ivan Tchotourian

C’est à cette question que répond le professeur Pierre-Yves Gomez dans un billet fort intéressant dont je relaie un extrait ci-dessous (ici).

Extrait :

Gouvernance : Actionnariat anonyme vs Actionnariat Familial

C’est à partir de ce moment, au tournant des années 1930, que la société anonyme (et plus tard la SAS) s’est aussi imposée comme la forme juridique dominante : ni l’actionnaire, ni le dirigeant ne sont plus responsables sur leurs biens propres. Sans attaches, ils peuvent entrer et sortir de l’entreprise en utilisant les mécanismes du marché des capitaux ou du travail. Le lien substantiel entre le décideur et l’entreprise se distend. Parallèlement, parce que les actionnaires sont devenus anonymes et que leur responsabilité se limite à leurs apports financiers, la demande de responsabilité s’est déplacée vers les entreprises elles-mêmes. D’où l’exigence contemporaine d’une Responsabilité sociale des entreprises (RSE) associée à une mission ou une raison d’être. Ce que la famille propriétaire portait naguère est désormais attendu de l’entreprise prise comme individu doté d’une personnalité morale.

Pour autant, au delà de cette fiction juridique, l’actionnariat reste massivement familial dans les sociétés anonymes et la famille demeure l’institution sociale de référence comme le montrent régulièrement les sondages d’opinion. Ce paradoxe invite à réfléchir sur l’avenir d’un pouvoir actionnarial fondé encore sur l’héritage. Que peut signifier « hériter d’un capital » au 21ème siècle et comment le destin de l’institution » famille » et celui de l’institution « entreprise » pourraient-ils être encore liés ?

Si l’actionnariat familial ne se réduit plus qu’à un simple transfert générationnel de patrimoine en vue d’accumulation de richesses et de rentes, il achèvera certainement de perdre toute légitimité. Dans les années futures, des réformes de gouvernance s’imposeront comme nécessaires pour limiter l’acquisition de parts sociales d’entreprises par le hasard injuste de l’héritage. Mais si un tel héritage est assumé comme une charge engageant à maintenir un projet social, des savoir-faire ou une communauté de travail, l’actionnariat associé au destin d’une famille pourrait apporter aux parties-prenantes une caution bienvenue de continuité dans la durée. Dans une société fractionnée et rongée d’incertitudes, il associerait le pouvoir souverain du capital à une communauté humaine tenue par des liens non-capitalistes. A la croisée des chemins, cette forme de gouvernance ancienne peut s’inventer une nouvelle pertinence ou sombrer avec l’idée même de famille traditionnelle.

À la prochaine…

actualités internationales Gouvernance Normes d'encadrement objectifs de l'entreprise Responsabilité sociale des entreprises

Profit Keeps Corporate Leaders Honest

Ivan Tchotourian 9 décembre 2020 Ivan Tchotourian

Article amenant à réfléchir dans le Wall Street Journal de Alexander William Salter : « Profit Keeps Corporate Leaders Honest » (8 décembre 2020).

Extrait :

(…) As National Review’s Andrew Stuttaford notes, this vision of wide-ranging corporate beneficence introduces a host of principal-agent problems in ordinary business decision-making. Profit is a concrete and clarifying metric that allows shareholders—owners—to hold executives accountable for their performance. Adding multiple goals not related to profit introduces needless confusion.

This is no accident. Stakeholder capitalism is used as a way to obfuscate what counts as success in business. By focusing less on profits and more on vague social values, “enlightened” executives will find it easier to avoid accountability even as they squander business resources. While trying to make business about “social justice” is always concerning, the contemporary conjunction of stakeholder theory and woke capitalism makes for an especially dangerous and accountability-thwarting combination.

Better to avoid it. Since profits result from increasing revenue and cutting costs, businesses that put profits first have to work hard to give customers more while using less. In short, profits are an elegant and parsimonious way of promoting efficiency within a business as well as society at large.

Stakeholder capitalism ruptures this process. When other goals compete with the mandate to maximize returns, the feedback loop created by profits gets weaker. Lower revenues and higher costs no longer give owners and corporate officers the information they need to make hard choices. The result is increased internal conflict: Owners will jockey among themselves for the power to determine the corporation’s priorities. Corporate officers will be harder to discipline, because poor performance can always be justified by pointing to broader social goals. And the more these broader goals take precedence, the more businesses will use up scarce resources to deliver diminishing benefits to customers.

Given these problems, why would prominent corporations sign on to the Great Reset? Some people within the organizations may simply prefer that firms take politically correct stances and don’t consider the cost. Others may think it looks good in a press release and will never go anywhere. A third group may aspire to jobs in government and see championing corporate social responsibility as a bridge.

Finally, there are those who think they can benefit personally from the reduced corporate efficiency. As businesses redirect cash flow from profit-directed uses to social priorities, lucrative positions of management, consulting, oversight and more will have to be created. They’ll fill them. This is rent-seeking, enabled by the growing confluence of business and government, and enhanced by contemporary social pieties.

The World Economic Forum loves to discuss the need for “global governance,” but the Davos crowd knows this type of social engineering can’t be achieved by governments alone. Multinational corporations are increasingly independent authorities. Their cooperation is essential.

Endorsements of stakeholder capitalism should be viewed against this backdrop. If it is widely adopted, the predictable result will be atrophied corporate responsibility as business leaders behave increasingly like global bureaucrats. Stakeholder capitalism is today a means of acquiring corporate buy-in to the Davos political agenda.

Friedman knew well the kind of corporate officer who protests too much against profit-seeking: “Businessmen who talk this way are unwitting puppets of the intellectual forces that have been undermining the basis of a free society these past decades.” He was right then, and he is right now. We should reject stakeholder capitalism as a misconception of the vocation of business. If we don’t defend shareholder capitalism vigorously, we’ll see firsthand that there are many more insidious things businesses can pursue than profit.

À la prochaine…

actualités canadiennes Gouvernance mission et composition du conseil d'administration Normes d'encadrement Nouvelles diverses

Huit bonnes idées pour la gouvernance des sociétés : le message de la FTQ

Ivan Tchotourian 27 novembre 2020 Ivan Tchotourian

La FTQ publie un billet dans laquelle elle expose les 8 bonnes idées de la gouvernance : ici. Quelles sont-elles ?

1. Comprendre l’utilité d’un conseil d’administration

2. Ne pas confondre supervision et gestion

3. Agir avec loyauté envers l’entreprise

4. Créer de la valeur par la complémentarité

5. Lutter contre la « pensée groupale »

6. Prôner l’observation et la formation

7. Dans un monde idéal, viser entre sept et neuf membres

8. Assurer une rotation des membres

À la prochaine…

actualités internationales engagement et activisme actionnarial Gouvernance

Démocratie actionnariale : bilan de l’AMF France

Ivan Tchotourian 27 novembre 2020 Ivan Tchotourian

Bonjour à toutes et à tous, article intéressant de Les Échos.fr « Les assemblées générales à huis clos ont porté atteinte aux droits des actionnaires » (24 novembre 2020).

Extrait :

Les assemblées générales (AG) 2021 se passeront-elles dans les mêmes conditions que les précédentes ? Les actionnaires qui n’ont cessé de déplorer depuis septembre d’avoir été privés de leurs droits fondamentaux (comme de révoquer ou de nommer un administrateur en séance) aux dernières AG attendent avec impatience l’ordonnance que doit publier le gouvernement . Ce qui ne devrait plus tarder car l’effet du précédent texte prend fin le 30 novembre. Or, une AG est prévue dès le 3 décembre – celle de Bonduelle.

Dans ce contexte, les actionnaires guettaient donc la publication du rapport de l’AMF (Autorité des Marchés Financiers) sur le gouvernement d’entreprise. Car ce rapport revient en détail sur la tenue des AG 2020. Le régulateur en tire « un bilan contrasté. »

À la prochaine…

actualités canadiennes Gouvernance Normes d'encadrement normes de droit

Capital-actions à classe multiple : commentaire de COGECO

Ivan Tchotourian 23 novembre 2020 Ivan Tchotourian

Dans Le Devoir, M. Gérard Bérubé offre une belle analyse du capital-actions à classe multiple pour laquelle il se montre enthousiaste en s’appuyant sur le cas de COGECO : « Sauver nos fleurons » (21 novembre 2020).

Extrait :

Québec peut, certes, envoyer un message clair proclamant la non-disponibilité de nos fleurons clés aux intérêts hors Québec, comme il l’a fait avec Cogeco, mais l’expérience de Rona est venue démontrer la portée limitée du geste. Lors de son premier essai, en 2012, Lowe’s avait

reçu le message clair du gouvernement libéral qu’il n’était pas le bienvenu à la tête de Rona. En 2016, près de quatre ans et un autre essai plus tard, le géant américain a remis cela avec une offre 65 % plus élevée que les actionnaires de Rona ne pouvaient, cette fois, refuser.

Et il restera toujours la taille des sommes en jeu, pouvant rendre difficile d’ériger une position de blocage.

Pour reprendre la position de l’Institut sur la gouvernance (IGOPP), la meilleure protection sera toujours celle de l’actionnariat de contrôle et les structures d’actions à droit de vote multiples. Y greffer une stratégie gouvernementale face aux entreprises à impact systémique dans le respect de cette réalité voulant que le Québec abrite, grosso modo, trois fois plus de prédateurs que de proies viendra renforcer la résistance. Mais la présence de grands investisseurs institutionnels, tels les fonds fiscalisés et la Caisse de dépôt, capables à leur échelle d’accompagner leurs interventions de « clauses québécoises » ou d’orchestrer une position de blocage, est devenue incontournable.

Et François Dauphin, p.-d.g. de l’IGOPP, d’évoquer qu’une dynamique de renouvellement, voire d’élargissement, du portefeuille de « fleurons » au Québec ne peut qu’ajouter à la vitalité.

À la prochaine…