place des salariés

Gouvernance Normes d'encadrement normes de droit place des salariés

Do Employees Benefit from Worker Representation on Corporate Boards?

Ivan Tchotourian 31 octobre 2023 Ivan Tchotourian

En voilà une question bien intéressante qui fait l’objet de discussions moins intense de ce côté-ci de l’Atlantique par rapport à l’Europe ! Je vous invite à lire ce travail du National Bureau of Economic Research : « Do Employees Benefit from Worker Representation on Corporate Boards? », WORKING PAPER 28269, août 2021 (de Christine Blandhol, Magne Mogstad, Peter Nilsson et Ola L. Vestad).

Résumé :

Do employees benefit from worker representation on corporate boards? Economists and policymakers are keenly interested in this question – especially lately, as worker representation is widely promoted as an important way to ensure the interests and views of the workers. To investigate this question, we apply a variety of research designs to administrative data from Norway. We find that a worker is paid more and faces less earnings risk if she gets a job in a firm with worker representation on the corporate board. However, these gains in wages and declines in earnings risk are not caused by worker representation per se. Instead, the wage premium and reduced earnings risk reflect that firms with worker representation are likely to be larger and unionized, and that larger and unionized firms tend to both pay a premium and provide better insurance to workers against fluctuations in firm performance. Conditional on the firm’s size and unionization rate, worker representation has little if any effect. Taken together, these findings suggest that while workers may indeed benefit from being employed in firms with worker representation, they would not benefit from legislation mandating worker representation on corporate boards.

À la prochaine…

autres publications Gouvernance Normes d'encadrement parties prenantes place des salariés Publications

Parution récente : La place des salariés dans l’entreprise

Ivan Tchotourian 9 mars 2021 Ivan Tchotourian

Ouvrage qui mérite d’être lu : « La place des salariés dans l’entreprise » chez Mare et Martin. Un bel ouvrage d’Emmanuelle Mazuyer dont je recommande la lecture…

Résumé

Cinquante ans après les accords de Grenelle qui ont acté la création de la section syndicale dans les entreprises, et au moment des débats autour de la loi PACTE ambitionnant de « mieux associer les salariés à la vie et aux résultats des entreprises », ces contributions du présent ouvrage, mettent en perspective les questions fondamentales que soulève la problématique de la représentation et de l’implication des salariés dans l’entreprise.

Elles ont été pensées et organisées suivant la progressivité des formes d’association et de participation des salariés, de la verticalité vers davantage d’horizontalité, moins d’autoritarisme et peut-être plus de démocratie.

Cet ouvrage offre ainsi des regards croisés sur les différentes modalités de participation et d’implication (financière, actionnariale, syndicale, directe) des salariés à la gouvernance de l’entreprise. Critique, il interroge la distinction habituelle de la répartition des pouvoirs entre détenteurs du capital et force de travail dans l’entreprise. Novateur, il envisage les salariés en tant que parties prenantes ou actionnaires, voire dirigeants d’entreprises dans certains cas, afin d’offrir une vision large du rôle qu’ils peuvent jouer. Ouvert, il permet une lecture pluridisciplinaire (droit et économie) et comparée (droit anglais) sur la place des salariés dans l’entreprise.

À la prochaine…

Gouvernance mission et composition du conseil d'administration place des salariés Responsabilité sociale des entreprises

Salariés dans les CA = moins bonne performance ?

Ivan Tchotourian 24 septembre 2020 Ivan Tchotourian

Dans The conversation, les chercheurs Nagati, Boukadhaba et Nekhili livrent un constat étonnant sur la présence des salariés dans les CA en France : oui, ils sont plus présents que par le passé, mais leur impact sur la performance de l’entreprise est critiquable… d’où la méfiance des actionnaires ! (« Salariés dans les conseils d’administration : une présence qui dérange les actionnaires… », 17 septembre 2020).

Extrait :

Une gouvernance de plus en plus partenariale

Pour ce qui est des critères de gouvernance, la régulation du mode de fonctionnement du conseil d’administration n’a ainsi cessé d’évoluer ces dernières années. Celle-ci contraint davantage les entreprises à une plus grande diversité des membres du conseil d’administration, qui intègrent notamment de plus en plus de salariés.

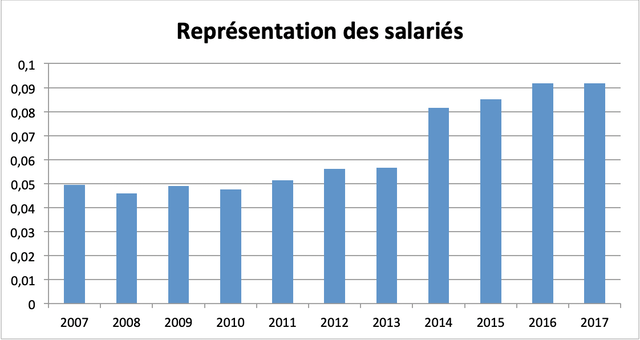

Le taux moyen de représentation des salariés dans le conseil d’administration des sociétés non financières du SBF 120 a ainsi évolué de 4,95 % en 2007 à 9,17 % en 2017 (voir graphique ci-dessous).

Une augmentation significative est notamment constatée à partir de 2014. Celle-ci s’explique par la loi n° 2013-504 de 14 juin 2013 relative à la sécurisation de l’emploi rendant obligatoire la présence d’au moins deux représentants de salariés pour les entreprises ayant des conseils d’administration de plus de 12 administrateurs et d’au moins un représentant pour les autres.

Cela témoigne de la volonté de s’orienter vers une gouvernance partenariale (stakeholders) qui s’oppose, dans ses grands principes, à la gouvernance actionnariale (shareholders).

Or, la présence de salariés au sein des conseils d’administration est généralement vue d’un mauvais œil par les actionnaires. C’est ce qui ressort de notre article de recherche publié en 2019 dans la revue International Journal of Human Resource Management sous le titre ESG Performance and Market Value : the Moderating Role of Employee Board Representation.

Cette étude porte sur un échantillon de grandes entreprises françaises non financières de l’indice SBF 120 durant la période 2007-2017.

À travers l’appréciation de la performance boursière des entreprises, les résultats de nos estimations montrent que, si le marché financier réagit positivement à la performance extrafinancière, il reste néanmoins réticent à la représentation des salariés dans le conseil d’administration.

En effet, la valeur moyenne de la performance boursière, mesurée par le Q de Tobin (rapport entre la somme de la capitalisation boursière et de la valeur de la dette, d’une part, et le total de l’actif du bilan, d’autre part), est de 1,142 chez les entreprises d’au moins un administrateur représentant des salariés contre 1,271 chez les entreprises n’ayant pas d’administrateurs représentants de salariés.

Conflits d’intérêts

De toute évidence, les actionnaires sont sensibles à la réalisation d’une bonne performance extrafinancière dont ils supportent à eux seuls les coûts s’y rapportant. Cependant, les actionnaires peuvent aussi voir dans la réalisation d’une bonne performance extrafinancière une stratégie pour les dirigeants de s’enraciner en jouant la carte des autres stakeholders, principalement les salariés, dont les intérêts ne coïncident pas nécessairement avec leurs propres intérêts.

Pour les actionnaires, donner des droits de vote aux salariés au sein du conseil d’administration peut donc contrebalancer leur pouvoir, mettant fin à leur suprématie, si relative soit-elle, dans le processus décisionnel.

Partant de l’idée qu’il existe une relation, souvent entretenue par des intérêts communs, entre les dirigeants et les employés, les recherches antérieures mettent en avant le postulat que les dirigeants peuvent procéder à l’augmentation des investissements sociétaux dans un objectif moins louable qui est celui de gagner le soutien et la confiance des salariés pour se soustraire du pouvoir, parfois excessif, des actionnaires.

De surcroît, la réalisation d’un niveau élevé de performance extrafinancière doublée par la nomination des administrateurs salariés dans le conseil d’administration ne peut que renforcer le sentiment de prudence des actionnaires envers les choix stratégiques des dirigeants en matière de développement sociétal.

Les mêmes résultats sont aussi trouvés lorsqu’on considère individuellement les différents piliers de la performance extrafinancière (environnemental, social, et de gouvernance). Nos conclusions confortent l’idée de la présence de conflits d’intérêts majeurs entre les actionnaires et les salariés autour des questions relatives au développement sociétal.

En somme, nos résultats interrogent la façon dont la participation des salariés à la prise de décision est conçue et présentée aux investisseurs financiers. Ces enseignements devraient inciter les entreprises à renforcer leurs efforts de formation et de communication pour plaider en faveur de l’adoption d’un conseil d’administration ouvert aux différentes parties prenantes.

actualités internationales Gouvernance Normes d'encadrement place des salariés rémunération

Entreprises européennes, salariés et dividendes : tendance

Ivan Tchotourian 16 septembre 2020 Ivan Tchotourian

Dans un article du Financial Times (« European companies were more keen to cut divis than executive pay », 9 septembre 2020), il est observé que les assemblées annuelles de grandes entreprises européennes montrent des disparités concernant la protection des salariés et la réduction des dividendes.

Extrait :

Businesses in Spain, Italy, the Netherlands and the UK were more likely to cut dividends than executive pay this year, despite calls from shareholders for bosses to share the financial pain caused by the pandemic.

More than half of Spanish businesses examined by Georgeson, a corporate governance consultancy, cancelled, postponed or reduced dividends in 2020. Only 29 per cent introduced a temporary reduction in executive pay. In Italy, 44 per cent of companies changed their dividend policies because of Covid-19, but just 29 per cent cut pay for bosses, according to the review of the annual meeting season in Europe.

This disparity between protection of salaries and bonuses at the top while shareholders have been hit with widespread dividend cuts is emerging as a flashpoint for investors. Asset managers such as Schroders and M&G have spoken out about the need for companies to show restraint on pay if they are cutting dividends or receiving government support. “Executive remuneration remains a key focal point for investors and was amongst the most contested resolutions in the majority of the markets,” said Georgeson’s Domenic Brancati.

But he added that despite this focus, shareholder revolts over executive pay had fallen slightly across Europe compared with 2019 — suggesting that investors were giving companies some leeway on how they dealt with the pandemic. Investors could become more vocal about this issue next year, he said.

One UK-based asset manager said it was “still having lots of conversations with companies around pay” but for this year had decided not to vote against companies on the issue. But it added the business would watch remuneration and dividends closely next year.

Companies around the world have cut or cancelled dividends in response to the crisis, hitting income streams for many investors. According to Janus Henderson, global dividends had their biggest quarterly fall in a decade during the second quarter, with more than $100bn wiped off their value. The Georgeson data shows that almost half of UK companies changed their dividend payout, while less than 45 per cent altered executive remuneration. In the Netherlands, executive pay took a hit at 29 per cent of companies, while 34 per cent adjusted dividends. In contrast, a quarter of Swiss executives were hit with a pay cut but only a fifth of companies cut or cancelled their dividend.

The Georgeson research also found that the pandemic had a significant impact on the AGM process across Europe, with many companies postponing their annual meetings or stopping shareholders from voting during the event.

À la prochaine…

engagement et activisme actionnarial Gouvernance Normes d'encadrement normes de marché place des salariés

Activisme des salariés actionnaires : une menace ?

Ivan Tchotourian 2 septembre 2020 Ivan Tchotourian

Article à lire de M. Ashwell dans Corporate Secretary : « The threat of employee shareholder activism » (7 août 2020). Intéressante perspective sur l’activisme poussé de manière indirecte par la situation des salariés des entreprises.

Extrait :

Facing an employee-backed or employee-led shareholder proposal generates media attention and causes embarrassment for senior management. But are these recent examples a flash in the pan, or should more companies be bracing for employee-shareholder activism?

A confluence of circumstances

Pat Tomaino is director of socially responsible investing at Zevin Asset Management and has filed shareholder proposals at Alphabet and Amazon, as well as other large technology companies, in recent years. He worked with an employee group at Alphabet, following a mass employee walkout at Google in 2018.

‘It’s a strategy that we as impact investors want to leverage more in the future, but it really depends on a confluence of circumstances,’ he says. ‘We’re not in the business of instigating employee activity inside companies – that’s not the role of investors. We have a stake in the financial outlook of the company. We’re not creating employee activism but, where we do see that it exists, we take that into account. What are employees asking for and why are they acting that way? What signal should we take for how companies are handling their long-term ESG goals?’

Tomaino says that when he has talked to employee groups at large technology companies about shareholder proposals, there’s a feeling that they have tried other avenues of feedback and activism internally. ‘These employees had tried the usual channels and were looking for levers to make change,’ he says. ‘They’d done direct action, they’d talked to the press and they’d noticed that there’s power through shareholder proposals.’

In Germany, employee-shareholder activism is much more established. Labor groups have experimented with shareholder proposals since the early 1990s, according to an academic report from Natascha van der Zwan, assistant professor of public administration at Leiden University. One particularly notable example she highlights is the Deutsche Telecom annual meeting in 2007, when around 1,000 employees entered the meeting to voice discontent about increased working hours and pay cuts as part of a corporate restructuring. Employee-shareholders reportedly signed their voting rights over to local labor unions to oppose the restructuring, as part of a broader campaign involving employee walkouts and labor union protests.

For board directors in the US, Gillian Emmett Moldowan, partner at Shearman & Sterling, says it’s never been more important to receive meaningful updates about nonexecutive employees.

‘Employee campaigns of any nature get significant press attention,’ she explains. ‘Boards have historically been more separated from non-executive employee issues, whether it’s compensation or workers’ issues, or how employees feel about the firm as a whole. I would encourage boards to get an understanding from those who report into the board of human capital management risk and enterprise risks, as well as an understanding of what the company is doing to assess and mitigate those risks.

‘If boards have not historically received information about employee satisfaction and employee sentiment about the company management, then getting hold of that information is a good first step.’

Structural issues

Instances of recent employee shareholder activism have defining traits that may not be replicated elsewhere. For instance, Tomaino explains that many Alphabet employees involved in the shareholder action feel aggrieved at how they think the company’s mission has changed. Google’s motto in its IPO documents was ‘Don’t be evil’, but it has since dropped the slogan and employees have expressed concerns about the direction the company is moving, including in its bidding for national defense contracts.

Aalap Shah, managing director at Pearl Meyer, highlights several structural issues that may make companies more at risk of employee shareholder activism in the future.

‘Part of the issue is the power some companies have given to their employees through equity,’ he explains. ‘In addition, many of these companies are recruiting from the same talent pool, where there’s a desire to work for a company that has some sort of positive purpose. There is significantly more desire [on the part of] millennials and Gen Z to be part of an organization that has purpose, and you’re going to have to compete for that top talent by giving them equity.’

Tomaino says employees with large amounts of their personal net worth tied up in company stock will view themselves as engaged investors as much as employees. But Moldowan says this shouldn’t make companies think differently about granting stock options to employees as part of their compensation packages.

‘Shareholders can bring a proposal if they qualify to do so under the proxy rules, and those shares can be bought on the market – they need not come from an equity compensation plan,’ she says. ‘Not giving equity awards won’t stop an employee acquiring equity by other means.’

An Amazon employee group recently filed a comment letter with the SEC expressing concerns and opposition to proposed changes to Rule 14a-8, on the grounds that planned shifts to share ownership and proposal resubmission thresholds would make it harder for employee groups to advocate for change.

All of the interviewees for this article agree that it’s important for boards to receive information about employee sentiment and for boards or management to be seen to respond appropriately when employee groups express significant levels of discontent. Tomaino acknowledges that it’s unlikely large passive investors would vote in favor of employees and against management – unless the proposal was on something truly egregious – but that a proposal can help cause embarrassment for management that may drive change.

As Covid-19 shines a greater light on the treatment and recognition of employees, and the Business Roundtable’s statement equally prompts stakeholders to question companies when they feel they’re not being given a fair hearing, this may not be the last we see of employee participation in shareholder proposals in the US.

À la prochaine…

actualités internationales Gouvernance normes de droit parties prenantes place des salariés Responsabilité sociale des entreprises

Bulletin Joly Travail : deux articles à lire

Ivan Tchotourian 7 juillet 2020 Ivan Tchotourian

Dans le dossier Droit du travail et droit des sociétés : questions d’actualité réalisé sous la coordination scientifique de Jérôme Chacornac et Grégoire Duchange, je signale deux articles intéressants touchant les thématiques du blogue :

À la prochaine…

actualités internationales Gouvernance normes de droit place des salariés

Participation des salariés : relancer l’idée ?

Ivan Tchotourian 2 juin 2020 Ivan Tchotourian

Dans Contrepoints, le professeur Michel Albouy soutient l’idée française exprimée récemment de relancer la participation des salariés : « Oui, il ne faut pas avoir peur de relancer la participation des salariés » (28 mai 2020).

Extrait :

Dans un monde en crise suite à la pandémie du Covid-19, le partage des richesses, via l’association capital-travail devient pour notre ministre un enjeu essentiel pour répondre « à la lutte des classes sociales que l’on voit resurgir ». Il n’a pas tort si on se réfère aux nombreuses déclarations d’intellectuels de gauche appelant à une répartition plus égalitaire des richesses dans le monde post Covid-19, avec évidemment davantage d’impôts et le rétablissement de l’ISF comme le réclament les économistes Thomas Piketty et Esther Duflo, prix Nobel d’économie.

La participation des salariés aux bénéfices des entreprises – une idée chère au Général de Gaulle – a été instaurée en 1967 par ordonnances sous le gouvernement Pompidou, malgré les résistances à l’époque du patronat qui y voyait une atteinte au droit des actionnaires et des syndicats ouvriers qui s’inquiétaient de cette collaboration de classes en devenir.

La réforme visait initialement les entreprises de plus de 100 salariés et prévoyait le blocage des sommes distribuées dans une réserve spéciale durant cinq ans. Cette règle a été étendue en 1990 aux entreprises de plus de 50 salariés. En 2015, la loi Macron a renforcé les avantages fiscaux dont la participation est assortie. En 2019, la loi Pacte en a assoupli certains dispositifs.

À l’heure actuelle, le ministre de l’Action et des Comptes publics n’a pas dévoilé les modalités concrètes pour développer davantage l’épargne salariale. Plusieurs pistes sont évoquées comme la généralisation à toutes les entreprises, ou encore une modification du plafond des primes, aujourd’hui fixé à 20 % du salaire brut. Une nouvelle réduction du forfait social pourrait être également envisagée.

Bien que les modalités concrètes de cette relance de l’actionnariat salarié ne soient pas encore connues, il est possible à partir des recherches réalisées en sciences de gestion de dresser un petit bilan des avantages et des risques d’une telle réforme.

L’actionnariat salarié est souvent présenté comme une stratégie gagnant-gagnant pour l’entreprise et ses salariés. Eh oui, il est vrai que la participation des salariés au capital des entreprises présente de nombreux avantages. C’est tout d’abord un moyen d’associer les salariés à la gestion de l’entreprise, de leur permettre de les faire participer à la création de valeur actionnariale, et de les fidéliser. C’est aussi un moyen de stabiliser le capital des entreprises et leur permettre de mieux résister à des opérations capitalistiques inamicales.

(Associer les salariés à la gestion de leur entreprise est un puissant levier de motivation si l’on en croit les nombreuses études réalisées sur cette problématique. Il apparait que les entreprises ayant une très forte culture d’actionnariat salarié enregistrent un taux moyen de départs volontaires inférieur à celui des entreprises ayant une faible culture dans ce domaine.

La participation permet également d’aligner les intérêts des salariés et ceux des managers sur les objectifs de développement de l’entreprise. Et puis, c’est un bon moyen de renforcer la cohésion et de sensibiliser les salariés aux objectifs économiques et financiers de l’entreprise.

Devenant actionnaires de leur entreprise, les salariés sont associés à sa valorisation. Ce mécanisme peut ainsi leur permettre de se créer un capital financier en bénéficiant en outre de dispositions financières et fiscales favorables. Les dispositifs utilisés permettent en effet d’acquérir des actions à des conditions préférentielles grâce aux décotes sur les cours, à l’abondement versé par l’entreprise et aux avantages fiscaux associés à ces dispositifs.

En matière de gouvernance, l’actionnariat salarié renforce la stabilité du capital par un actionnariat impliqué au devenir à long terme de l’entreprise. Comme le montre la recherche en gestion, l’actionnariat salarié constitue également un mécanisme de protection contre d’éventuelles tentatives de prise de contrôle (OPA) inamicale de la part d’une entreprise concurrente ou d’un investisseur financier. À condition naturellement que le capital aux mains des salariés soit significatif.

(…)

Si l’actionnariat salarié présente incontestablement de nombreux avantages, il ne faudrait pourtant pas passer sous silence ses risques, que ce soit pour les salariés comme pour l’entreprise, surtout si son développement devenait trop important.

1. Pour les salariés

Être associé au capital de l’entreprise c’est aussi être associé à ses gains comme à ses pertes. Ce rappel évident et bien connu des investisseurs, nous permet de relativiser les gains potentiels des salariés actionnaires. En ce sens, une participation aux bénéfices de l’entreprise n’est pas équivalente à une augmentation de salaire. Certes, si tout va bien et que l’entreprise prospère, les salariés seront gagnants mais ce scénario optimiste n’est pas garanti. Il est ainsi possible qu’à l’échéance de leurs plans de participation certains salariés soient déçus et que la promesse d’enrichissement ne soit pas tenue. En d’autres termes, il ne faudrait pas que les salariés oublient le principe de diversification cher aux investisseurs. Ne pas mettre tous ses œufs dans le même panier reste un conseil de bon sens. Outre que les salariés investissent déjà leur capital humain dans l’entreprise, s’ils investissent également une part significative de leurs avoirs dans son capital, ils pourraient au final être perdants sur tous les tableaux.

2. Pour les entreprises

Si la présence des salariés au capital des entreprises est une bonne chose pour fidéliser et motiver les employés, et stabiliser la gouvernance, elle peut néanmoins se traduire par une perte d’agilité pour le management. En effet, même s’ils sont actionnaires de leur entreprise, les salariés mettront toujours en premier leur statut d’employé avant celui d’actionnaire surtout en cas de décisions difficiles de restructuration. Comment en effet des salariés actionnaires représentés au Conseil d’administration pourraient valider la fermeture de sites non rentables ? Entre leurs intérêts d’actionnaires et ceux des salariés l’arbitrage est vite fait. Le cas de Renault et à cet égard très révélateur lors de la fermeture en 1997 du site de Vilvorde en Belgique. Tant que les salariés actionnaires restent minoritaires, la logique financière de l’entreprise demeure. Mais si ceux-ci deviennent majoritaires on bascule dans un autre système proche de celui des sociétés coopératives (SCOP). Or, et malgré leurs intérêts, les SCOP n’ont jamais vraiment challengé les sociétés anonymes par action (SA), surtout en termes de croissance et de développement. Et puis, une participation trop importante des salariés au capital de l’entreprise peut effrayer des investisseurs au cas où l’entreprise en difficulté aurait besoin d’une recapitalisation.

Au total, que penser de la proposition du ministre des Comptes Gérald Darmanin ? Même s’il existe quelques risques à un développement trop important de l’actionnariat salarié, il nous semble que les avantages l’emportent largement, surtout dans la situation que connaît notre pays. Associer le travail au capital reste une belle et puissante idée dans un pays trop imprégné par la lutte des classes et les rêves de nationalisation. Le Général de Gaulle avait vu juste il y a plus de cinquante ans.

À la prochaine…