parties prenantes

Gouvernance objectifs de l'entreprise parties prenantes Valeur actionnariale vs. sociétale

Stakeholder Governance and the Eclipse of Shareholder Primacy : une lecture du matin

Ivan Tchotourian 8 mai 2024

Bel article de Martin Lipton tiré du Harvard Law School Forum on Corporate Governance intitulé : « Stakeholder Governance and the Eclipse of Shareholder Primacy » (7 mai 2024). Cet article (court) fait de précieux rappel et évoque également les actualités récentes sur la question. Il y a qui plus est de belles sources !

Extrait :

Today, there is a growing recognition of the harm that shareholder primacy has wrought. In a widely heralded edition of his annual letter to shareholders, Jamie Dimon, CEO of JPMorgan Chase, recently decried the “treadmill to ruin” for companies that succumb to the undue pressure of quarterly earnings by resorting to shortcuts, calling instead for building shareholder value over the long run by considering all of the company’s stakeholders, from customers to employees to communities. Echoing that concern, The Financial Times’ Rana Foroohar regularly implores policymakers and business leaders to beware “the perils of short-term financial market pressures” confronting the United States, warning in particular about a looming transport-and-logistics “crisis moment” due to the dramatic contraction in the American shipbuilding industry over the past several decades. And in the academic world, a variety of scholars have been rethinking prevailing theories of corporate governance — from Harvard Business School’s Joseph Bower and Lynn Paine, in The Error at the Heart of Corporate Leadership; to Oxford University’s Colin Mayer, who decisively states in his book Capitalism and Crises that the purpose of the corporation is “to produce profitable solutions for the problems of people and planet, not profiting from producing problems for either.” Indeed, recent debates about the corporation’s fundamental purpose have borne fruit in powerful statements of the urgency of stakeholder governance for our Nation’s economy, and for society more broadly.

(…)

With this history in mind, we continue to believe that It’s Time to Adopt The New Paradigm — CEOs and boards of corporations should forge partnerships with shareholders and other stakeholders in order to resist short-termism and embrace stakeholder governance in pursuit of sustainable, long-term value creation. And, it bears cautioning, corporations must not be diverted from this commitment by the growing politicization and polarization around specific environmental, social, and governance issues.

The panoply of complex stakeholder issues that companies face today remain integral to corporate sustainability, responsible risk management, and value creation. But the agendas of activists targeting stakeholder issues — in some cases, opposing consideration of such issues altogether, and in other cases, seeking to mandate the board’s prioritization of a specific stakeholder issue — threaten to distort stakeholder governance and undermine our progress away from the era of shareholder primacy. As we recently reiterated, “There should be no doubt that the law in Delaware and every other U.S. jurisdiction empowers well-advised boards . . . to vindicate long-term value as the true purpose of the corporation.” It remains incumbent upon and entirely within the purview of boards of directors to exercise their reasoned business judgment in carefully balancing the interests of all stakeholders in order to create long-term, sustainable value.

The emerging consensus about the essential role of stakeholder governance in America’s long-term corporate, economic, national security, and societal prosperity, heralds a development long overdue: the eclipse of shareholder primacy.

À la prochaine…

Base documentaire Gouvernance loi et réglementation parties prenantes Responsabilité sociale des entreprises

Projet de loi sur la protection des retraites

Ivan Tchotourian 10 avril 2022 Ivan Tchotourian

Le 29 mars 2022, le projet de loi C-264 Loi modifiant la Loi sur la faillite et l’insolvabilité et la Loi sur les arrangements avec les créanciers des compagnies (régimes de pension et régimes d’assurance collective) a été déposé à la Chambre des communes par la députée Marilène Gill. Ce projet s’attaque de nouveau à la question de la protection des participants à un régime de retraite.

Rappelons une chose : en l’état actuel, aucune de ces deux lois n’accorde de statut prioritaire aux « paiements spéciaux » requis pour maintenir un régime de retraite en bonne situation financière ou pour honorer les promesses du régime déficitaire en cas de terminaison.

Espérons que ce projet de loi aura plus de succès que les projets C-384 et C-372 déposés en 2017, C-405 et S-253 déposés en 2018 ou encore plus récemment, C-253 déposé en 2020. Pour le gouvernement fédéral et les citoyens canadiens, est-il tolérable que le Canada protège encore si peu les droits de ses retraités en contexte de faillite ou d’insolvabilité ?

- Pour accéder au projet de loi : ici

À la prochaine…

actualités canadiennes Gouvernance Nouvelles diverses parties prenantes

Raison d’être et gouvernance : un couple

Ivan Tchotourian 29 avril 2021 Ivan Tchotourian

Pas de raison d’être sans gouvernance ! clament André Coupet et Marie-France Veilleux (Gestion, 21 avril 2021). Cet articles est intéressant car il fait le lien entre la raison d’être et la gouvernance et montre que la gouvernance doit évoluer si la raison d’être ne veut pas être de façade.

Extrait :

(…) Il existe une troisième implication sous-jacente aux deux premières. Elle implique la gouvernance de l’entreprise. Celle-ci est l’élément central qui fait que l’exercice de se donner une raison d’être devient une réussite. C’est la gouvernance de l’entreprise qui doit déployer la nouvelle stratégie et qui doit piloter la mise en œuvre effective de cette raison d’être et des engagements stratégiques qui en découlent.

Le moteur de la raison d’être

La gouvernance est trop souvent comprise sous l’angle de la conformité aux réglementations et aux institutions. Or, il s’agit plutôt de l’art de diriger et de prendre des décisions, dans le respect des règles ou des statuts de l’organisation, tout en ayant en tête l’horizon des décisions. Les choix à court terme ne doivent pas aller à l’encontre de la pérennité de l’organisation.

Pour construire une raison d’être et s’assurer que celle-ci soit transformative, la gouvernance doit être forte. Elle doit être capable de réorienter l’entreprise et d’assumer les engagements, par exemple en lançant de nouveaux produits et services conformes à la raison d’être, ou en abandonnant, s’il le faut, une partie du chiffre d’affaires jugé trop émetteur de CO².

La gouvernance doit être ouverte :

À la consultation effective des parties prenantes : cette consultation, qui servivra à la définition de la raison d’être de l’organisation, doit retenir aussi bien les critiques à l’égard de l’entreprise que les besoins, les attentes et les suggestions pour bâtir les différentes propositions de valeur.

Au partage de la prise de décision par de nouveaux acteurs : habituellement moins présents autour des tables de décision. Un conseil diversifié à tous niveaux démontre l’acceptation d’une autre façon de penser. Pensons à la nomination d’administrateurs salariés au sein des conseils d’administration (CA). Aujourd’hui, le succès d’une organisation est davantage basé sur le talent que sur le capital. Les actionnaires ne sont donc plus les seuls détenteurs du savoir. Le capitalisme des parties prenantes, perspective évoquée notamment au dernier forum de Davos2, ne sera une réalité que lorsque les CA, lieux de pouvoir par excellence, s’ouvriront aux parties prenantes, soit directement, soit, à minima, en tenant compte des avis d’un comité des parties prenantes

À l’ajustement des valeurs de l’organisation : le respect, la solidarité ou la générosité sont des guides indispensables qui permettent à l’entreprise de s’adresser à des problématiques de pauvreté, d’éducation, d’isolement, etc.

Une boussole entre les mains du CA

Si la raison d’être de l’entreprise est comprise comme étant non seulement le but de l’organisation, mais aussi la boussole de l’entreprise qui donne quotidiennement la route à suivre, alors il est clair que le gardien de la raison d’être est le CA. Son nouveau rôle vient conforter le premier, soit celui de gardien de la pérennité de l’organisation.

Axé sur le long terme, le CA doit s’impliquer totalement, tant dans l’exercice de la définition de la raison d’être que dans celui du plan stratégique. Il doit choisir et décider. L’équipe de direction doit opérationnaliser les choix, ce qui est tout un défi d’agilité et de résilience.

Cette vision d’un CA compétent et impliqué, centrée sur la raison d’être et la stratégie, débouche logiquement sur une séparation des pouvoirs entre la présidence du conseil et la direction générale. Cela semble d’ailleurs devenir la règle. En effet, près de 60% des entreprises américaines inscrites et cotées à l’indice Standard and Poor’s appliquent cette séparation des pouvoirs.

Les deux instances se complètent en termes d’horizon. Le CA n’a clairement pas à s’immiscer dans la gestion quotidienne. Son rôle «n’est pas de gérer, mais bien de formuler une vision de l’avenir», selon Michel Nadeau, cofondateur de l’Institut sur la gouvernance d’organisations publiques et privées.

À la prochaine…

Gouvernance Normes d'encadrement objectifs de l'entreprise parties prenantes Responsabilité sociale des entreprises Valeur actionnariale vs. sociétale

Actionnaires et parties prenantes : quelle gouvernance à venir ? : un beau texte de l’IGOPP

Ivan Tchotourian 11 mars 2021 Ivan Tchotourian

À l’été 2020, Yvan Allaire et François Dauphin ont publié une belle tribune dans Le Devoir intitulé : « Actionnaires et parties prenantes : quelle gouvernance à venir ? ». Ils démontrent tout leur scepticisme en mettant en lumière les zones d’ombre du modèle des parties prenantes.

En raison surtout d’une véritable révolution des modes et quanta de rémunération des hauts dirigeants, les sociétés cotées en bourse en sont venues graduellement depuis les années ’80s à œuvrer presqu’exclusivement pour maximiser la création de valeur pour leurs actionnaires.

Tout au cours de ces 40 ans, ce modèle de société fut critiqué, décrié, tenu responsable pour les inégalités de revenus et de richesse et pour les dommages environnementaux. Toutefois, tant que cette critique provenait d’organisations de gauche, de groupuscules sans appui populaire, les sociétés pouvaient faire fi de ces critiques, les contrant par des campagnes de relations publiques et des ajustements mineurs à leur comportement.

Soudainement, pour des raisons multiples, un peu mystérieuses, cette critique des entreprises et du « capitalisme » a surgi du cœur même du système, soit, de grands actionnaires institutionnels récemment convertis à l’écologie. Selon cette nouvelle perspective, les sociétés cotées en bourse devraient désormais non seulement être responsables de leurs performances financières, mais tout autant de l’atteinte d’objectifs précis en matière d’environnement (E), d’enjeux sociaux (S) et de gouvernance (G). Pour les grandes entreprises tout particulièrement, le triplé ESG, de facto le modèle des parties prenantes, est devenu une caractéristique essentielle de leur gouvernance.

Puis, signe des temps, quelque 181 PDG des grandes sociétés américaines ont pris l’engagement, il y a un an à peine, de donner à leurs entreprises une nouvelle «raison d’être » (Purpose en anglais) comportant un « engagement fondamental » envers clients, employés, fournisseurs, communautés et leur environnement et, ultimement, les actionnaires.

De toute évidence, le vent tourne. Les questions environnementales et sociales ainsi que les attentes des parties prenantes autres que les actionnaires sont devenues des enjeux incontournables inscrits aux agendas politiques de presque tous les pays.

Les fonds d’investissement de toute nature bifurquèrent vers l’exigence de plans d’action spécifiques, de cibles mesurables en matière d’ESG ainsi qu’un arrimage entre la rémunération des dirigeants et ces cibles.

Bien que louable à bien des égards, le modèle de « parties prenantes » soulève des difficultés pratiques non négligeables.

1. Depuis un bon moment la Cour suprême du Canada a interprété la loi canadienne de façon favorable à une conception « parties prenantes » de la société. Ainsi, un conseil d’administration doit agir exclusivement dans l’intérêt de la société dont ils sont les administrateurs et n’accorder de traitement préférentiel ni aux actionnaires ni à toute autre partie prenante. Toutefois la Cour suprême n’offre pas de guide sur des sujets épineux conséquents à leur conception de la société : lorsque les intérêts des différentes parties prenantes sont contradictoires, comment doit-on interpréter l’intérêt de la société? Comment le conseil d’administration devrait-il arbitrer entre les intérêts divergents des diverses parties prenantes? Quelles d’entre elles devraient être prises en compte?

2. Comment les entreprises peuvent-elles composer avec des demandes onéreuses en matière d’ESG lorsque des concurrents, domestiques ou internationaux, ne sont pas soumis à ces mêmes pressions?

3. À un niveau plus fondamental, plus idéologique, les objectifs ESG devraient-ils aller au-delà de ce que la réglementation gouvernementale exige? Dans une société démocratique, n’est-ce pas plutôt le rôle des gouvernements, élus pour protéger le bien commun et incarner la volonté générale des populations, de réglementer les entreprises afin d’atteindre les objectifs sociaux et environnementaux de la société? Mais se peut-il que cette conversion des fonds d’investissement aux normes ESG et la redécouverte d’une « raison d’être » et des parties prenantes par les grandes sociétés ne soient en fait que d’habiles manœuvres visant à composer avec les pressions populaires et atténuer le risque d’interventions « intempestives » des gouvernements?

4. Quoi qu’il en soit, le changement des modes de gestion des entreprises, présumant que cette volonté est authentique, exigera des modifications importantes en matière d’incitatifs financiers pour les gestionnaires. La rémunération des dirigeants dans sa forme actuelle est en grande partie liée à la performance financière de l’entreprise et fluctue fortement selon le cours de l’action. Relier de façon significative la rémunération des dirigeants à certains objectifs ESG suppose des changements complexes qui susciteront de fortes résistances. En 2019, 67,2% des firmes du S&P/TSX 60 ont intégré au moins une mesure ESG dans leur programme de rémunération incitative. Toutefois, seulement 39,7% ont intégré au moins une mesure liée à l’environnement. Quelque 90% des firmes qui utilisent des mesures ESG le font dans le cadre de leur programme annuel de rémunération incitative mais pas dans les programmes de rémunération incitative à long terme. Ce fait est également observé aux États-Unis, alors qu’une étude récente de Willis Towers Watson démontrait que seulement 4% des firmes du S&P 500 utilisaient des mesures ESG dans des programmes à long terme.

5. N’est-il pas pertinent de soulever la question suivante : si l’entreprise doit être gérée selon le modèle des « parties prenantes », pourquoi seuls les actionnaires élisent-ils les membres du conseil d’administration? Cette question lancinante risque de hanter certains des promoteurs de ce modèle, car il ouvre la porte à l’entrée éventuelle d’autres parties prenantes au conseil d’administration, telles que les employés. Ce n’est peut-être pas ce que les fonds institutionnels avaient en tête lors de leur plaidoyer en faveur d’une conversion ESG.

Un vif débat fait rage (du moins dans les cercles académiques) sur les avantages et les inconvénients du modèle des parties prenantes. Dans le milieu des entreprises toutefois, la pression incessante des grands investisseurs a converti la plupart des directions d’entreprises à cette nouvelle religion ESG et parties prenantes même si plusieurs questions difficiles restent en suspens.

À la prochaine…

autres publications Gouvernance Normes d'encadrement parties prenantes place des salariés Publications

Parution récente : La place des salariés dans l’entreprise

Ivan Tchotourian 9 mars 2021 Ivan Tchotourian

Ouvrage qui mérite d’être lu : « La place des salariés dans l’entreprise » chez Mare et Martin. Un bel ouvrage d’Emmanuelle Mazuyer dont je recommande la lecture…

Résumé

Cinquante ans après les accords de Grenelle qui ont acté la création de la section syndicale dans les entreprises, et au moment des débats autour de la loi PACTE ambitionnant de « mieux associer les salariés à la vie et aux résultats des entreprises », ces contributions du présent ouvrage, mettent en perspective les questions fondamentales que soulève la problématique de la représentation et de l’implication des salariés dans l’entreprise.

Elles ont été pensées et organisées suivant la progressivité des formes d’association et de participation des salariés, de la verticalité vers davantage d’horizontalité, moins d’autoritarisme et peut-être plus de démocratie.

Cet ouvrage offre ainsi des regards croisés sur les différentes modalités de participation et d’implication (financière, actionnariale, syndicale, directe) des salariés à la gouvernance de l’entreprise. Critique, il interroge la distinction habituelle de la répartition des pouvoirs entre détenteurs du capital et force de travail dans l’entreprise. Novateur, il envisage les salariés en tant que parties prenantes ou actionnaires, voire dirigeants d’entreprises dans certains cas, afin d’offrir une vision large du rôle qu’ils peuvent jouer. Ouvert, il permet une lecture pluridisciplinaire (droit et économie) et comparée (droit anglais) sur la place des salariés dans l’entreprise.

À la prochaine…

devoir de vigilance Gouvernance normes de droit parties prenantes Responsabilité sociale des entreprises

UE et devoir de vigilance

Ivan Tchotourian 26 octobre 2020 Ivan Tchotourian

Où s’en va l’UE avec le devoir de vigilance ? M. Farid Baddache propose une synthèse avec des pistes de réflexions : « L’UE veut un devoir de vigilance sur les droits humains obligatoire en 2021 » (Ksapas, 4 juin 2020).

Résumé :

Depuis plus de 10 ans, les entreprises appliquent les Principes Directeurs des Nations Unies sur les Entreprises et les Droits de l’Homme. Faisant écho à de multiples réglementations nationales – notamment en Californie, en France, au Royaume-Uni, aux Pays-Bas ou en Allemagne – la Commission Européenne a annoncé la mise en œuvre d’une directive sur la diligence raisonnable obligatoire en matière de Droits Humains en 2021. Quels sont les retours des entreprises à date ? Une directive européenne peut-elle imposer le respect des Droits Humains sur l’ensemble des chaînes d’approvisionnement, au-delà de ce qui existe déjà ? Quel impact la pandémie Covid-19 pourrait-elle avoir sur son éventuelle application ?

À la prochaine…

Gouvernance Nouvelles diverses parties prenantes Responsabilité sociale des entreprises

The Stakeholder Model and ESG

Ivan Tchotourian 17 septembre 2020 Ivan Tchotourian

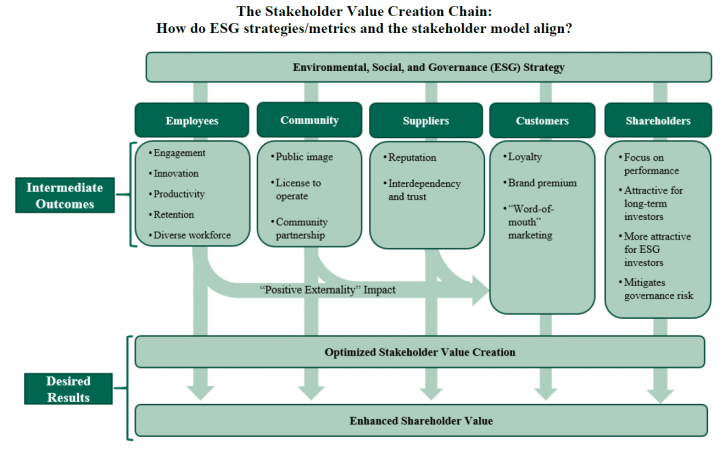

Intéressant article sur l’Harvard Law School Forum on Corporate Governance consacré au modèle partie prenante et à ses liens avec les critères ESG : « The Stakeholder Model and ESG » (Ira Kay, Chris Brindisi et Blaine Martin, 14 septembre 2020).

Extrait :

Is your company ready to set or disclose ESG incentive goals?

ESG incentive metrics are like any other incentive metric: they should support and reinforce strategy rather than lead it. Companies considering ESG incentive metrics should align planning with the company’s social responsibility and environmental strategies, reporting, and goals. Another essential factor in determining readiness is the measurability/quantification of the specific ESG issue.

Companies will generally fall along a spectrum of readiness to consider adopting and disclosing ESG incentive metrics and goals:

- Companies Ready to Set Quantitative ESG Goals: Companies with robust environmental, sustainability, and/or social responsibility strategies including quantifiable metrics and goals (e.g., carbon reduction goals, net zero carbon emissions commitments, Diversity and Inclusion metrics, employee and environmental safety metrics, customer satisfaction, etc.).

- Companies Ready to Set Qualitative Goals: Companies with evolving formalized tracking and reporting but for which ESG matters have been identified as important factors to customers, employees, or other These companies likely already have plans or goals around ESG factors (e.g., LEED [Leadership in Energy and Environmental Design]-certified office space, Diversity and Inclusion initiatives, renewable power and emissions goals, etc.).

- Companies Developing an ESG Strategy: Some companies are at an early stage of developing overall ESG/stakeholder strategies. These companies may be best served to focus on developing a strategy for environmental and social impact before considering linking incentive pay to these priorities.

We note it is critically important that these ESG/stakeholder metrics and goals be chosen and set with rigor in the same manner as financial metrics to ensure that the attainment of the ESG goals will enhance stakeholder value and not serve simply as “window dressing” or “greenwashing.” [9] Implementing ESG metrics is a company-specific design process. For example, some companies may choose to implement qualitative ESG incentive goals even if they have rigorous ESG factor data and reporting.

Will ESG metrics and goals contribute to the company’s value-creation?

The business case for using ESG incentive metrics is to provide line-of-sight for the management team to drive the implementation of initiatives that create significant differentiated value for the company or align with current or emerging stakeholder expectations. Companies must first assess which metrics or initiatives will most benefit the company’s business and for which stakeholders. They must also develop challenging goals for these metrics to increase the likelihood of overall value creation. For example:

- Employees: Are employees and the competitive talent market driving the need for differentiated environmental or social initiatives? Will initiatives related to overall company sustainability (building sustainability, renewable energy use, net zero carbon emissions) contribute to the company being a “best in class” employer? Diversity and inclusion and pay equity initiatives have company and social benefits, such as ensuring fair and equitable opportunities to participate and thrive in the corporate system.

- Customers: Are customer preferences driving the need to differentiate on sustainable supply chains, social justice initiatives, and/or the product/company’s environmental footprint?

- Long-Term Sustainability: Are long-term macro environmental factors (carbon emissions, carbon intensity of product, etc.) critical to the Company’s ability to operate in the long term?

- Brand Image: Does a company want to be viewed by all constituencies, including those with no direct economic linkage, as a positive social and economic contributor to society?

There is no one-size-fits-all approach to ESG metrics, and companies fall across a spectrum of needs and drivers that affect the type of ESG factors that are relevant to short- and long-term business value depending on scale, industry, and stakeholder drivers. Most companies have addressed, or will need to address, how to implement ESG/stakeholder considerations in their operating strategy.

Conceptual Design Parameters for Structuring Incentive Goals

For those companies moving to implement stakeholder/ESG incentive goals for the first time, the design parameters range widely, which is not different than the design process for implementing any incentive metric. For these companies, considering the following questions can help move the prospect of an ESG incentive metric from an idea to a tangible goal with the potential to create value for the company:

- Quantitative goals versus qualitative milestones. The availability and quality of data from sustainability or social responsibility reports will generally determine whether a company can set a defined quantitative goal. For other companies, lack of available ESG data/goals or the company’s specific pay philosophy may mean ESG initiatives are best measured by setting annual milestones tailored to selected goals.

- Selecting metrics aligned with value creation. Unlike financial metrics, for which robust statistical analyses can help guide the metric selection process (e.g., financial correlation analysis), the link between ESG metrics and company value creation is more nuanced and significantly impacted by industry, operating model, customer and employee perceptions and preferences, etc. Given this, companies should generally apply a principles-based approach to assess the most appropriate metrics for the company as a whole (e.g., assessing significance to the organization, measurability, achievability, etc.) Appendix 1 provides a list of common ESG metrics with illustrative mapping to typical stakeholder impact.

- Determining employee participation. Generally, stakeholder/ESG-focused metrics would be implemented for officer/executive level roles, as this is the employee group that sets company-wide policy impacting the achievement of quantitative ESG goals or qualitative milestones. Alternatively, some companies may choose to implement firm-wide ESG incentive metrics to reinforce the positive employee engagement benefits of the company’s ESG strategy or to drive a whole-team approach to achieving goals.

- Determining the range of metric weightings for stakeholder/ESG goals. Historically, US companies with existing environmental, employee safety, and customer service goals as well as other stakeholder metrics have been concentrated in the extractive, industrial, and utility industries; metric weightings on these goals have ranged from 5% to 20% of annual incentive scorecards. We expect that this weighting range would continue to apply, with the remaining 80%+ of annual incentive weighting focused on financial metrics. Further, we expect that proxy advisors and shareholders may react adversely to non-financial metrics weighted more than 10% to 20% of annual incentive scorecards.

- Considering whether to implement stakeholder/ESG goals in annual versus long-term incentive plans. As noted above, most ESG incentive goals to date have been implemented as weighted metrics in balanced scorecard annual incentive plans for several reasons. However, we have observed increased discussion of whether some goals (particularly greenhouse gas emission goals) may be better suited to long-term incentives. [10] There is no right answer to this question—some milestone and quantitative goals are best set on an annual basis given emerging industry, technology, and company developments; other companies may have a robust long-term plan for which longer-term incentives are a better fit.

- Considering how to operationalize ESG metrics into long-term plans. For companies determining that sustainability or social responsibility goals fit best into the framework of a long-term incentive, those companies will need to consider which vehicles are best to incentivize achievement of strategically important ESG goals. While companies may choose to dedicate a portion of a 3-year performance share unit plan to an ESG metric (e.g., weighting a plan 40% relative total shareholder return [TSR], 40% revenue growth, and 20% greenhouse gas reduction), there may be concerns for shareholders and/or participants in diluting the financial and shareholder-value focus of these incentives. As an alternative, companies could grant performance restricted stock units, vesting at the end of a period of time (e.g., 3 or 4 years) contingent upon achievement of a long-term, rigorous ESG performance milestone. This approach would not “dilute” the percentage of relative TSR and financial-based long-term incentives, which will remain important to shareholders and proxy advisors.

Conclusion

As priorities of stakeholders continue to evolve, and addressing these becomes a strategic imperative, companies may look to include some stakeholder metrics in their compensation programs to emphasize these priorities. As companies and Compensation Committees discuss stakeholder and ESG-focused incentive metrics, each organization must consider its unique industry environment, business model, and cultural context. We interpret the BRT’s updated statement of business purpose as a more nuanced perspective on how to create value for all stakeholders, inclusive of shareholders. While optimizing profits will remain the business purpose of corporations, the BRT’s statement provides support for prioritizing the needs of all stakeholders in driving long-term, sustainable success for the business. For some companies, implementing incentive metrics aligned with this broader context can be an important tool to drive these efforts in both the short and long term. That said, appropriate timing, design, and communication will be critical to ensure effective implementation.

À la prochaine…