finance sociale et investissement responsable

finance sociale et investissement responsable normes de droit Responsabilité sociale des entreprises

ISR et caisses de retraite : encore du travail

Ivan Tchotourian 26 mai 2022 Ivan Tchotourian

M. Martin Vallières résume un colloque récent organisé par l’IGOPP sur les devoirs fiduciaires des gestionnaires de caisses de retraite en matière d’investissement durable : « Les caisses de retraite défiées par les attentes en investissement durable » (La presse, 26 mai 2022). M. Vallières livre une belle synthèse des enjeux actuels au Canada.

Extrait

Tel est l’un des avis entendus lors du colloque sur les « défis et perspectives des régimes de retraite en 2022 » tenu mercredi à Montréal par l’Institut sur la gouvernance d’organisations privées et publiques (IGOPP).

« Prenez l’impact des changements climatiques. Ça devient un risque systémique dans le secteur financier de la gestion d’actifs. Par conséquent, les administrateurs de caisses de retraite qui demeurent inactifs à ce sujet augmentent leur risque de litige ou de poursuite pour manquement à leur responsabilité fiduciaire », a signalé Bruno Caron, associé chez la firme d’avocats Miller Thomson et membre expert de l’Initiative canadienne de droit climatique, qui regroupe des professionnels et des universitaires du secteur juridique.

« L’ampleur des impacts socio-économiques découlant des changements climatiques devient de plus en plus mesurable. On constate aussi qu’elle peut affecter la pérennité des régimes de retraite avec les baisses de rendement anticipées en fonction de l’atteinte ou non des grands objectifs internationaux de réduction des émissions carbone et de transition vers l’économie verte », a indiqué Assia Billig, actuaire en chef au Bureau du surintendant des institutions financières (BSIF) et au Régime de pensions du Canada (RPC), qui est le vis-à-vis fédéral du Régime de rentes du Québec (RRQ).

N’empêche, ont convenu les conférenciers au colloque de l’IGOPP, le défi d’intégrer les principes d’investissement responsable et des critères ESG (environnement, société, gouvernance) demeure complexe pour les administrateurs de régimes de retraite.

D’autant que tout le milieu de la finance et de la comptabilité en est encore à élaborer des normes comptables et réglementaires plus précises et mieux coordonnées aux niveaux international et national.

« La création d’un organisme de normes comptables internationales liées au développement durable, c’est-à-dire l’ISSB, remonte seulement à l’an dernier [le bureau des Amériques de l’lnternational Sustainability Standards Board sera établi à Montréal]. Et au Canada, un projet de conseil canadien des normes comptables en matière d’économie durable est en période de consultation depuis décembre 2021 », a indiqué Geneviève Beauchemin, vice-présidente à l’encadrement professionnel à l’Ordre des CPA du Québec.

« Préoccupation de “bien faire”»

Entre-temps, l’actuaire en chef du BSIF, Assia Billig, a indiqué que le régulateur fédéral est sur le point de publier son « ébauche de lignes directrices » en matière d’investissement durable à l’intention des gestionnaires d’actifs et des administrateurs de régimes de retraite.

« Il y a de plus en plus de préoccupation de “bien faire” en matière d’investissement durable et responsable parmi les gestionnaires de caisses de retraite, et de ne pas s’y prendre n’importe comment », a témoigné Serge Germain, directeur du comité de régime de retraite de l’Université de Sherbrooke, qui cumule 1,3 milliard en actifs parmi 6500 employés-cotisants et retraités.

« Les comités de régimes de retraite sont souvent composés de bénévoles aux ressources limitées pour bien intégrer les principes d’investissement durable et les critères de type ESG. De plus, leurs priorités de suivi sont surtout orientées vers le long terme, alors que l’intégration de critères ou des normes de type ESG relève souvent d’objectifs ou d’attentes à court terme », a signalé Pierre Bergeron, conseiller principal et associé chez la firme PBI Conseillers en actuariat.

À la prochaine…

Base documentaire finance sociale et investissement responsable loi et réglementation normes de droit Responsabilité sociale des entreprises

Fonds d’investissement et ESG : cela bouge au Canada

Ivan Tchotourian 4 avril 2022 Ivan Tchotourian

Le 19 janvier 2022, les ACVM ont publié l’Avis 81-334 du personnel des ACVM Information des fonds d’investissement au sujet des facteurs environnementaux, sociaux et de gouvernance.

Au-delà des information contenues dans cet avis sur la prise en compte des critères ESG dans le domaine des fonds d’investissement, les ACVM fournissent de précieuses indications :

Pour donner suite aux constatations des examens de l’information continue axés sur les facteurs ESG, à ses observations sur les changements aux fonds existants en lien avec ces facteurs ainsi qu’aux recommandations de l’OICV, le personnel a décidé de fournir des indications sur l’application des obligations prévues par la réglementation en valeurs mobilières aux fonds d’investissement en ce qui a trait aux facteurs ESG, surtout aux fonds relatifs aux ESG, au regard des aspects suivants : i) les objectifs de placement et les noms des fonds; ii) les types de fonds; iii) l’information sur les stratégies de placement; iv) les politiques et procédures en matière de vote par procuration et d’engagement actionnarial; v) l’information sur les risques; vi) la convenance des placements; vii) l’information continue; viii) les communications publicitaires; ix) les changements aux fonds existants en lien avec les facteurs ESG; et x) la terminologie relative aux facteurs ESG.

À la prochaine…

finance sociale et investissement responsable Gouvernance Normes d'encadrement normes de droit Responsabilité sociale des entreprises

Caisses de retraite au Canada : un pas de plus vers la finance verte

Ivan Tchotourian 25 novembre 2020 Ivan Tchotourian

Dans La Presse, M. Décarie relaie une information intéressante pour la RSE et l’ISR : « Huit poids lourds pour une croissance plus durable et inclusive » (25 novembre 2020).

Extrait :

Ce sont les poids lourds de l’investissement au Canada. Ensemble, ils totalisent plus de 1600 milliards d’actifs sous gestion et ils ont décidé de mettre leur masse financière dans la balance en vue de forcer les entreprises à mieux présenter les données touchant les enjeux environnementaux, sociaux et de gouvernance qui les concernent dans leur bilan d’activités.

Pour la première fois, les huit plus grands acteurs financiers au pays ont signé une déclaration commune qu’ils vont dévoiler ce mercredi et qui a le mérite d’être claire en formulant une demande simple : plus de transparence afin de permettre une meilleure prise de décision d’investissement qui tienne compte de facteurs autres que seulement financiers.

« La façon dont les entreprises définissent et abordent des enjeux tels que ceux qui concernent la diversité et l’inclusion, le capital humain et les changements climatiques peut contribuer de manière significative à la création ou à l’érosion de valeur. Les entreprises ont l’obligation de divulguer leurs principaux risques commerciaux ainsi que leurs occasions d’affaires aux marchés financiers, et elles doivent fournir des informations financièrement pertinentes, comparables et utiles à la prise de décision », résume la déclaration des huit PDG.

On le sait, chacune des huit organisations a ses propres critères d’investissement responsable et sa grille d’évaluation des enjeux environnementaux, sociaux et de gouvernance (ESG), mais en regroupant leurs voix, leurs PDG sont d’avis qu’ils auront une plus grande force de persuasion.

C’est notamment l’avis de Neil Cunningham, PDG de l’Office d’investissement des régimes de pensions du secteur public (PSP), qui estime que la déclaration commune a le mérite d’envoyer un message au marché tout en sensibilisant les entreprises à l’importance de mieux rapporter leurs performances en matière d’enjeux ESG.

Standardiser la transparence

Investissements PSP gère 168 milliards d’actifs à partir de ses bureaux montréalais où travaillent plus de 750 professionnels de l’investissement. Neil Cunningham a observé que les entreprises qui mesurent et qui rapportent le plus fidèlement leur performance par rapport aux facteurs ESG vont mieux faire à long terme que celles qui ignorent ou minimisent ces enjeux.

Les PDG des huit plus grands gestionnaires de fonds de retraite du Canada se rencontrent deux fois par année avec le gouverneur de la Banque du Canada pour discuter des grands enjeux de l’heure. Lors d’une rencontre en mai dernier, ils ont convenu de l’importance de coordonner leurs efforts en matière d’enjeux ESG.

On est dans la vie de tous les jours des compétiteurs à la recherche d’opportunités de placement. On a tous des politiques d’investissement responsable et on s’est dit qu’il valait mieux se regrouper pour convaincre les entreprises d’adopter des normes qui vont permettre d’assurer une croissance économique plus durable et plus inclusive.

Neil Cunningham, PDG de l’Office d’investissement des régimes de pensions du secteur public (PSP)

« Lors de notre dernière rencontre, il y a deux semaines, on a décidé de faire cette déclaration commune afin d’amener plus d’entreprises à rapporter leurs performances selon les normes du Sustainability Accounting Standards Board et celles du Groupe de travail sur l’information financière relative aux changements climatiques », explique Neil Cunningham.

À la prochaine…

finance sociale et investissement responsable normes de droit Nouvelles diverses

Le contrat à impact social : une innovation financière qui gagne du terrain au Canada

Margaux Morteo21 février 2018 Margaux Morteo

Après la Saskatchewan et l’Ontario, le Manitoba est la troisième province canadienne à recourir au contrat à impact social (ci-après « CIS »). Les CIS, ou social impact bonds, n’ont cessé de trouver preneur auprès des acteurs économiques depuis leur création en 2010.

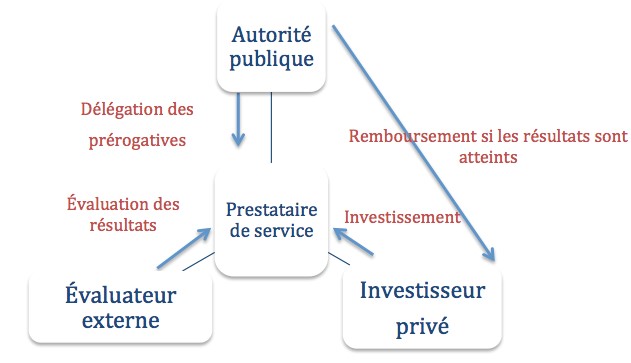

Le contrat à impact social est défini comme un contrat spécifique entre un investisseur privé (funders), le secteur public (payer) et un prestataire de service (subcontractor) par lequel les pouvoirs publics mobilisent des capitaux pour financer un projet social particulier en déléguant certaines prérogatives à un intermédiaire chargé de trouver des investisseurs [1]. Si les résultats initialement prévus au contrat sont atteints, l’institution publique rembourse l’investisseur privé [2]. Ce contrat « pay-for-sucess » permet ainsi au secteur public d’attirer des fonds privés dans des domaines spécifiques, encourageant ainsi la réalisation de résultats concrets. C’est un incitatif pour les investisseurs financiers en quête de rendement social. Pour la collectivité, cela se traduit par une réduction des coûts. C’est elle qui apporte du rendement à l’investisseur [3]. Le schéma de l’image attaché à ce billet résume le contrat à impact social.

Le Manitoba, troisième province séduite par le mécanisme

En 2014, le gouvernement de la Saskatchewan lance son premier CIS afin de créer une maison de soutien aux mères célibataires à risque [4]. Pour réaliser ce programme, la somme d’un million de dollars a été mobilisée de la part des investisseurs. Si les résultats sont atteints, le mécanisme permettra au gouvernement d’économiser entre 540 000 dollars et 1,5 million de dollars sur cinq ans. La même année, l’Ontario élabore un projet pilote dont les conclusions sont diffusées dans un rapport de 2016. Parmi celles-ci, le gouvernement ontarien retient pour l’avenir que les CIS sont un outil complexe, mal connu de nombreux organismes et que les répercussions potentielles du projet nécessitent de recueillir une grande quantité de données dont l’accès et la disponibilité sont limités [5]. Pourtant, ces difficultés n’ont pas découragé le gouvernement du Manitoba qui a lancé le premier appel à candidature en vue au début de l’année 2018 [6]. Une stratégie sera rédigée avec la collaboration du MaRS Centre for Impact Investing avec pour ambition de l’élaborer d’autres projets financés par CIS.

Quel avenir pour les CIS ?

Comme le démontrent les statistiques actuelles, les CIS sont de plus en plus nombreux dans le monde. Le rapport 2018 de Social Finance rapporte que 108 projets de CIS ont été lancés dans 24 pays et ont permis de mobiliser une somme avoisinant les 400 millions de dollars [7]. Il a été révélé que les procédures entourant les CIS sont lourdes, et peuvent ainsi freiner les candidatures aux appels à projet de certains acteurs. Des fonds dédiés spécifiquement aux résultats pourraient être crées, avec des tableaux de résultats permettant aux bailleurs de fonds de fixer des prix en fonction des niveaux atteints par le prestataire de service [8]. L’obstacle majeur des CIS reste donc l’évaluation des résultats à laquelle le paiement est soumis. Malgré les quelques incertitudes qui planent encore autour du mécanisme, les CIS semblent avoir de beaux jours devant eux.

[1] Schinckus C., 2017. « Financial innovation as a potential force for a positive social change : The challenging future of social impact bonds », Research in International Business and Finance, Vol. 39, p. 727-736, à la p. 729.

[2] Marty F., 2016. Les obligations à impact social : une nouvelle génération de PPP pour les politiques sociales ?, Chaire Economie de partenariat public-privé, Discussion Paper Series n° 3, aux p. 7 à 9.

[3] Chiapello E., 2017. La financiarisation des politiques publiques, Mondes en développement, n° 178, p. 23-40, au para. 33.

[4] Saskatchewan, 2014. New home for single mothers opens in Saskatoon; Funding first of its kind in Canada, https://www.saskatchewan.ca/government/news-and-media/2014/may/12/social-impact-bond.

[5] Ontario, 2016. Projet pilote d’obligations à impact social en Ontario : démarche d’élaboration et leçons tirées, https://www.ontario.ca/fr/page/projet-pilote-dobligations-impact-social-en-ontario-demarche-delaboration-et-lecons-tirees#fn1.

[6] Manitoba, 2018. Social Impact Bonds — A New Way of Investing in Manitobians, https://www.gov.mb.ca/sib/index.html.

[7] Social Finance, 2018. Social Impact Bonds reach global mass, http://www.socialfinance.org.uk/sites/default/files/news/sf_gn_100_sibs_press_release_final_30_jan_18_1.pdf.

[8] Gustafsson-Wright E., Boggild-Jones I., 2018. Paying for social outcomes : A review of the global impact bond market in 2017, Brookings, https://www.brookings.edu/blog/education-plus-development/2018/01/17/paying-for-social-outcomes-a-review-of-the-global-impact-bond-market-in-2017/.

finance sociale et investissement responsable normes de droit objectifs de l'entreprise

Nouvelle publication sur Contact : discussion sur l’objet social comme véhicule de la RSE

Ivan Tchotourian 3 février 2018 Ivan Tchotourian

Bonjour à toutes et à tous, mon nouveau billet de Contact est maintenant en ligne : « Des lois pour des entreprises plus responsables? – 1re partie » (1er février 2018). Le sujet est hautement brûlant puisqu’il aborde la pertinence de modifier la loi pour imposer la prise en compte de la RSE dans l’objet social des entreprises.

La France réfléchit à une modification de l’objet social de l’entreprise (la définition de ses activités) pour l’ouvrir aux préoccupations de responsabilité sociétale (ci-après « RSE »). Dans le cadre de son « plan d’action pour la croissance et la transformation des entreprises » (loi PACTE) dévoilé le 22 octobre 2017, le gouvernement français souhaite en effet mettre en place d’un statut d’« entreprises de mission » sur le modèle des Benefit corporations américaines (voir ici ). Une mission sur la question de l’objet social des entreprises a été lancée le 5 janvier 2018 afin de faire converger les positions. Ce plan d’action s’inscrit dans plusieurs initiatives (…).

Ces propositions françaises s’orientent autour de 2 idées : modifier le Code civil pour proposer un nouvel objet social ou aller jusqu’à créer une nouvelle forme de société par actions imposant la poursuite d’une mission sociétale (une entreprise hybride).

Pour les juristes canadiens qui se penchent sur les interactions entre les sphères économiques et sociales dans une perspective entrepreneuriale, une interrogation se pose : faudrait-il légiférer pour définir un nouvel objet social et repenser la mission des entreprises pour y intégrer la RSE? Faudrait-il faire place à une société par actions à vocation sociale? En d’autres termes, le Canada devrait-il s’inspirer des initiatives françaises et modifier ses lois (Code civil du Québec ou lois sur les sociétés par actions)?

Je vous laisse découvrir la suite sur Contact !

À la prochaine…

Ivan Tchotourian