IGOPP : une belle réflexion sur le Say on pay

Encore une fois l’IGOPP prend un position intéressante et fournit de riches données dans son billet : « Le vote consultatif sur la rémunération des dirigeants (Say-on-Pay): Quoi de neuf ? » (Yvan Allaire et François Dauphin, 3 décembre 2020).

Extrait :

Rappel de la position de l’IGOPP

L’IGOPP affirme dans cette prise de position qu’il n’est ni approprié ni opportun d’imposer cette procédure du vote consultatif à l’ensemble des entreprises au pays.

Une gouvernance pleinement assumée par des conseils d’administration responsables et imputables forme la pierre angulaire du fonctionnement des sociétés cotées en Bourse. L’établissement de la rémunération des dirigeants incombe, juridiquement et pratiquement, au conseil d’administration.

L’IGOPP souligne alors que la démarche de vote consultatif (« say-on-pay ») sur la rémunération manifeste une méfiance, méritée ou non, envers les conseils d’administration. Derrière cette démarche se profile un déplacement significatif de responsabilité pour la gouvernance des sociétés du conseil vers les actionnaires. Si on ne peut se fier aux administrateurs d’une entreprise pour prendre de bonnes décisions en ce qui a trait à la rémunération de la haute direction, comment les actionnaires peuvent-ils leur faire confiance pour d’autres décisions tout aussi, sinon plus, importantes?

Dans les cas spécifiques de rémunérations problématiques, les investisseurs devraient être prêts à utiliser leur droit de vote (ou de «s’abstenir») pour contrer l’élection de certains administrateurs, particulièrement les membres du comité de rémunération (ou ressources humaines), dans les quelques cas où le conseil n’aurait pas agi de façon responsable.

Au Canada donc, la tenue d’un vote consultatif était alors une décision de l’entreprise et non pas obligatoire comme c’est le cas aux États-Unis.

Or, en avril 2019, le projet de Loi C-97 amendant la Loi canadienne sur les sociétés par actions (LCSA), stipule notamment que les sociétés inscrites en bourse et constituées selon le régime fédéral des sociétés par actions devront adopter « une approche relative à la rémunération des administrateurs et des employés de la société qui sont des « membres de la haute direction » et présenter aux actionnaires l’approche relative à la rémunération à chaque assemblée annuelle, et les actionnaires devront voter sur l’approche présentée selon un format non contraignant.

Si la loi a été sanctionnée le 21 juin 2019, les modifications apportées aux articles cités ci-dessus ne sont toujours pas en vigueur. Toutefois, au moment où les modifications s’appliqueront, on prévoit qu’environ 500 entreprises additionnelles pourraient être contraintes de tenir un vote consultatif sur la rémunération de leurs dirigeants.

Statistiques sur le vote consultatif sur la rémunération des dirigeants (say-on-pay)

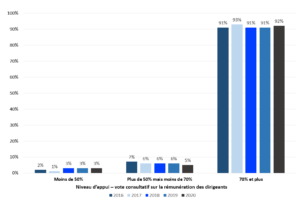

Aux États-Unis, où le vote consultatif sur la rémunération des dirigeants est obligatoire, la grande majorité des entreprises obtiennent annuellement un appui considérable des actionnaires à la politique de rémunération proposée, comme on peut le constater à la Figure 1. En effet, 92% des sociétés américaines du Russell 3000 ont obtenu un vote favorable de 70% et plus des droits de votes exercés, avec un niveau moyen d’appui (pourcentage de votes favorables) de 90% pour l’ensemble des firmes en 2020.

Fait intéressant, le niveau moyen d’appui atteint 93% (94% en 2019) lorsque l’agence de conseil en vote ISS donne une recommandation favorable, alors que ce niveau d’appui baisse à 64% (aussi 64% en 2019) en moyenne lors d’une recommandation défavorable. Ceci démontre bien l’influence d’ISS dans l’exercice des votes lorsqu’elle émet des recommandations. En 2020, ISS a émis une recommandation défavorable dans 11% des cas.

Statistiques canadiennes

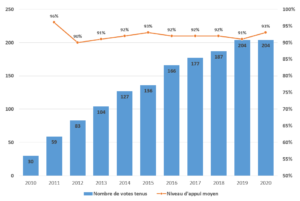

Jusqu’à maintenant en 2020 , 204 votes consultatifs sur la rémunération des dirigeants ont été tenus au Canada, dont 154 par des sociétés constituantes de l’indice S&P/TSX (soit 69,7% d’entre elles). Le nombre d’entreprises qui tiennent un tel vote a été en constante croissance depuis 2010, malgré le caractère volontaire de l’exercice, puis s’est stabilisé depuis 2019. Comme on peut le constater à la Figure 2, le niveau moyen d’appui à la politique de rémunération proposée est semblable à celui observé aux États-Unis, avec des taux au-delà de 90% annuellement.

En 2020, seulement 13 sociétés canadiennes qui ont tenu un vote consultatif sur la rémunération ont obtenu un appui inférieur à 80% (mais néanmoins tous supérieur à 50%). ISS n’a émis aucune recommandation défavorable au cours de la dernière année au Canada.

Mise à jour :

Résultats d’études menées au cours des cinq dernières années

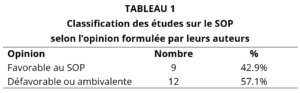

Nous avons analysé les résultats et les conclusions de 21 articles scientifiques ou théoriques publiés entre novembre 2015 et novembre 2020, et portant sur le SOP (pour une description des résultats et des conclusions des différentes études, voir à l’Annexe 1). Le Tableau 1 ci-dessous rend compte de la classification des opinions des auteurs (selon leur propre appréciation).

Ainsi, de façon générale, davantage d’études témoignent d’effets limités, voire indésirables, du SOP. Le constat était analogue lors du dernier exercice similaire mené par l’IGOPP en 2015, alors qu’une forte majorité des études publiées entre 2010 et 2015 (70% des études qui avaient été analysées à l’époque) montraient des effets défavorables du SOP.

Un examen des études dites « favorables » révèle que plus de la moitié d’entre elles portent sur des entreprises qui ont subi un vote défavorable, et ces études ne considèrent donc pas réellement l’effet du SOP sur l’ensemble des autres firmes. Or, comme le soulignait la position de l’IGOPP, les actionnaires ont d’autres mécanismes que le SOP pour faire valoir leur mécontentement, et ces autres mécanismes auraient très bien pu avoir le même effet en bout de piste.

D’ailleurs, même l’agence de conseil en vote Glass Lewis adopte une ligne directrice en ce sens au Canada :

En général, Glass Lewis estime que les actionnaires ne devraient pas être directement impliqués dans la fixation de la rémunération des dirigeants. Ces questions devraient être laissées au comité de rémunération. En l’absence d’un vote consultatif «Say-on-Pay», nous considérons l’élection des membres du comité de rémunération comme un mécanisme approprié permettant aux actionnaires d’exprimer leur désapprobation ou leur soutien à la politique du conseil d’administration sur la rémunération des dirigeants.

Un enjeu important se manifeste: les entreprises seraient-elles tentées d’adopter des formes de rémunération « conformes » aux diktats en cette matière promulgués par les agences de conseil en vote (ISS et autres) afin de réduire le risque d’une recommandation défavorable de ces agences lors du vote SOP. Si cela était, la conséquence serait des politiques de rémunération uniformes, souvent mal adaptées aux contextes particuliers de chacune des entreprises.

Quoiqu’il en soit, les résultats des études scientifiques portant sur le SOP depuis 2010 appuient majoritairement le scepticisme exprimé par l’IGOPP dans sa prise de position à ce sujet.