autres publications engagement et activisme actionnarial Normes d'encadrement

Actions et contrats financiers : un travail prometteur

Ivan Tchotourian 27 mai 2016

M. Romain Dambre propose un bel ouvrage aux éditions Bruylant intitulé : « Les contrats financiers sur actions : Droit français et européen des sociétés ». Un beau sujet que l’auteur aborde !

Les contrats financiers permettent aux parties de façonner le monde à l’image d’un profil de risque optimal : les parties y créent les conditions d’une réalité dérivée, un monde synthétique purgé de risques indésirables. Instruments de transfert de risque, les contrats financiers portent la marque d’une forte abstraction à l’égard du bien sous-jacent. Si les parties peuvent souhaiter fixer les conditions d’un transfert différé de la propriété, elles privilégient souvent la vertu protectrice ou le potentiel spéculatif de ces instruments en considérant les attributs économiques attachés à la propriété du bien sous-jacent plutôt que sa titularité sur le plan juridique.

Se dégage alors une règle d’autonomie du contrat financier à l’égard du bien comme du contrat sous-jacents, justifiée notamment par des considérations d’ordre systémique tenant à la protection des marchés financiers. Cette logique est toutefois mise à l’épreuve au contact du droit des sociétés.

Technique contractuelle de synthétisation de la propriété, le contrat financier opère un hiatus potentiel entre le statut juridique de l’actionnaire et son exposition à l’aléa social, menaçant de ce fait les équilibres traditionnels du droit des sociétés, notamment en termes d’attribution de la qualité d’actionnaire et d’exercice du droit de vote.

Si la règle d’autonomie, bien qu’ébranlée, reste le principe en droit des sociétés, les principes directeurs du droit boursier – Transparence, Égalité, Intégrité – conduisent à y faire exception face aux perturbations engendrées par ces techniques de dissociation de la forme juridique et de la substance économique, que l’on pense aux hypothèses de vote « vide » ou de prises de contrôle rampantes. Aussi la réglementation boursière soumet-elle les contrats financiers sur actions à un régime similaire à celui applicable aux titres financiers sous-jacents, notamment en matière de transparence des participations, d’offre publique et de répression des abus de marché.

À la prochaine…

Ivan Tchotourian

autres publications engagement et activisme actionnarial Gouvernance

BIS Research Paper : en savoir plus sur la chaîne de détention des actions

Ivan Tchotourian 18 janvier 2016

Le dernier BIS Research Paper se révèle intéressant sur la chaîne de détention d’actions (et sa complexité) : Exploring the intermediated shareholding model – BIS research paper 261 (BIS/16/20).

Many shareholders now hold shares indirectly through an intermediary, rather than directly with a company.

This research looks at the UK’s intermediated shareholding model in order to gain a better understanding of the existing model and to identify any weaknesses.

À la prochaine…

Ivan Tchotourian

autres publications Gouvernance

Détention des actions des entreprises britanniques : voulez-vous en savoir plus ?

Ivan Tchotourian 11 septembre 2015

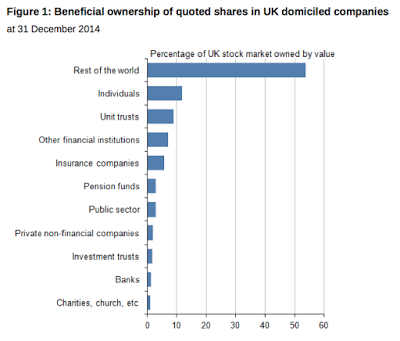

L’Office for National Statistics a publié le 2 septembre 2015 une étude très intéressante intitulée « Ownership of quoted shares for UK domiciled companies, 2014 ».

C’est effrayant de constater que la détention la plus importante (en termes de valeur des actions britanniques détenues) relève du reste du monde … « with 54% of the total at the end of 2014, similar to 2012 but higher than the 2010 level of 43%. Individuals owned the next largest proportion of shares at the end of 2014, with 12% of the total, higher than the estimated 10% they held in 2010 and 2012 ». Quant aux pays de provenance des détenteurs, notons que l’Amérique du Nord possède plus de 46 % des actions, suivie par l’Europe (26 %) et l’Asie (16 %).

La synthèse de cette étude est la suivante :

- The broad make-up of share ownership remained the same at the end of 2014 as it was in 2012, with rest of the world investors holding significantly more shares (in terms of value) than any other sector.

- Rest of the world ownership stood at an estimated 54% of the value of the UK stock market at the end of 2014. This was up from 31% in 1998 but unchanged from the 2012 estimate.

- UK individuals owned an estimated 12% of quoted UK shares by value at the end of 2014, an increase from the historic low of 10% in 2010 and 2012.

- Unit trusts held an estimated 9% by value at the end of 2014, slightly down from the 2012 level but still much higher than in 1998, when they only accounted for 2% of share ownership.

- Other financial institutions held an estimated 7% by value at the end of 2014, similar to 2012 but lower than the estimated 12% they held in 2010.

- Insurance companies held an estimated 6% and pension funds an estimated 3% by value at the end of 2014, continuing the downward trends in these sectors seen in recent years.

- The majority of shares by value are held in multiple-ownership pooled accounts, where the beneficial owner is not held centrally and must be established by means of a Companies Act 2006 Section 793 request. As in 2012, these accounted for over half (59%) of the total holdings by value at the end of 2014. Multiple ownership pooled accounts have been allocated to sectors using further analysis of share registers.

- This statistical bulletin provides estimates of holdings of ordinary shares in UK domiciled, quoted companies by sector of beneficial ownership, and also incorporates revisions to the 2012 data originally published in September 2013.

- The beneficial owner is the underlying owner; the person or body who receives the benefits of holding the shares, for example income through dividends (see Annex A for details). Companies included are those which are listed on the London Stock Exchange and are domiciled in the United Kingdom; that is, their country of incorporation is the UK. At the end of 2014, shares in quoted UK domiciled companies were valued at a total of £1.7 trillion.

Pour accéder au rapport en format pdf : cliquez ici.

À la prochaine…

Ivan Tchotourian