actualités internationales finance sociale et investissement responsable Gouvernance normes de droit Responsabilité sociale des entreprises

Divulgation ESG en finance : le point sur l’Europe

Ivan Tchotourian 19 avril 2021 Ivan Tchotourian

McCarthytetrault fait le point sur les dernières évolutions de l’Union européennes en matière de divulgation extrafinancière : « L’UE va de l’avant avec la divulgation ESG obligatoire pour les gestionnaires d’actifs et les conseillers financiers » (23 mars 2021). Une belle mise à jour et une perspective canadienne vraiment intéressante. À lire !

Extrait :

Ce que signifient les nouvelles règles ESG de l’UE pour les entreprises canadiennes

A. Incidences directes et indirectes du régime de l’UE

L’impact du Règlement ne sera pas limité aux entreprises de l’UE. Les entreprises canadiennes sont susceptibles de ressentir des répercussions directes et indirectes. Comme nous l’avons mentionné plus haut, le Règlement s’appliquera aux gestionnaires de fonds résidant hors de l’UE, dont les Canadiens, qui offrent leurs fonds à des investisseurs résidant en UE en vertu du RNPP, qui devront donc s’assurer que les produits financiers ainsi offerts sont conformes au Règlement.

Les entreprises canadiennes peuvent aussi être indirectement sujettes au Règlement par leurs relations avec leurs homologues de l’UE qui doivent se conformer au Règlement : par exemple, lorsqu’un gestionnaire d’actifs de l’UE a besoin de données provenant de tiers, tels que les gestionnaires de fonds offerts, il pourrait demander à un sous-conseiller canadien de fournir des renseignements qui seraient intégrés dans les déclarations de l’entreprise de l’UE. Il est également possible que les entreprises demandent, par prudence, différentes informations aux entreprises canadiennes jusqu’à ce que le marché s’uniformise.

L’introduction des NTR en 2022 permettra de clarifier davantage les circonstances dans lesquelles le Règlement exigera effectivement une certaine forme de divulgation de la part des entreprises établies hors de l’UE.

B. Le régime de l’UE comme indicateur des futures obligations canadiennes en matière de divulgation

Avec le Règlement, l’UE se positionne en pionnière dans la réglementation des divulgations ESG pour les intermédiaires du marché. Au même moment, des pays influents comme le Royaume-Uni et les États-Unis se tournent aussi vers l’introduction de régimes réglementaires similaires. Un virage mondial vers les divulgations ESG semble donc bel et bien amorcé et le Canada ne fera probablement pas exception.

Au niveau canadien, dès juin 2019, le Groupe d’experts sur la finance durable (« Groupe d’experts ») a remis au gouvernement fédéral son rapport final intitulé Mobiliser la finance pour une croissance durable. Le rapport contient 15 recommandations, dont plusieurs sont substantiellement comparables aux obligations imposées par le Règlement. Par exemple, la recommandation 5.1 du rapport appuie l’introduction d’une approche « se conformer ou expliquer » dans le cadre d’une éventuelle adoption d’un ensemble de normes, dont la popularité est croissante, du Groupe de travail sur l’information financière relative aux changements climatiques (« GIFCC »).

Le rapport du Groupe d’experts indique que l’introduction d’un régime canadien d’information sur les critères ESG n’est probablement pas une question de « si », mais plutôt de « quand ». À mesure que le Règlement et des régimes de divulgation comparables dans d’autres pays et régions entrent en vigueur, les entreprises canadiennes seraient avisées d’adopter ou d’accélérer leurs pratiques de divulgation ESG existantes, soit pour l’ensemble de l’entreprise, soit pour toute offre de produits comportant une composante durable.

Le résultat

Fidèle à elle-même, avec le Règlement, l’UE est en avance sur les autres dans la mise en œuvre de la divulgation obligatoire relative aux critères ESG. Ce régime sera peaufiné avec l’introduction des NTR en 2022.

Il est probable que le Règlement aura des répercussions directes et indirectes sur les entreprises canadiennes. Elles doivent non seulement être attentives à quand la conformité est requise, mais aussi s’attendre à ce que leurs collègues de l’UE demandent des informations qui seront incluses dans leurs divulgations.

Les recommandations de politiques dans plusieurs juridictions, y compris au Canada, indiquent que les exigences en matière de divulgation relative aux critères ESG (au niveau des entreprises et des produits) comparables à celles imposées par le Règlement deviendront des normes mondiales. Les entreprises canadiennes et leurs conseillers devraient surveiller la réaction du marché au Règlement afin de se préparer à l’adoption d’obligations comparables au Canada. Par conséquent, les entreprises devraient se demander si le moment est venu d’améliorer volontairement leurs pratiques de divulgation ESG.

À la prochaine…

engagement et activisme actionnarial Gouvernance normes de droit rémunération

Du mieux pour les actionnaires en matière de vote sur la rémunération en Europe

Ivan Tchotourian 17 avril 2019 Ivan Tchotourian

Les propriétaires d’actifs et les gestionnaires de fondas se réjouissent de la directive européenne sur les droits des actionnaires et la possibilité donnée de voter sur la rémunération : « Asset owners, managers applaud new EU rule clarifying role of shareholders on public company pay disclosures » (Pension&Investments, mars 2019).

Extrait :

A new European Union regulation will make pay disclosure mandatory, allowing European investors to further probe executives on pay at annual general meetings.

Set to even the playing field across the European markets, the new directive goes into effect in June 2019 and will ask companies to supply information about the remuneration of their top executives to asset owners and money managers. Investors will regularly vote on the policies presented at annual general meetings and the implementation of those policies afterward.

À la prochaine…

normes de droit Nouvelles diverses responsabilisation à l'échelle internationale Structures juridiques

Une fiscalité équitable en Europe pour les sociétés ?

Ivan Tchotourian 10 novembre 2016

Le 25 octobre 2016, la Commission européenne a annoncé des projets visant à réformer la façon dont les sociétés sont imposées au sein du marché unique pour parvenir à un système d’imposition des sociétés propice à la croissance et équitable. Le monde du droit propose une belle synthèse de ces proposition européennes : « UE : vers une réforme de l’impôt sur les sociétés ».

Je vous résume ici le billet :

L’assiette commune consolidée pour l’impôt sur les sociétés (ACCIS)

(…) Avec l’introduction de l’ACCIS, pour la première fois, les entreprises disposeront de règles uniformes pour calculer leurs bénéfices imposables dans l’ensemble de l’Union.

Le nouveau régime d’impôt sur les sociétés :

– sera obligatoire pour les grands groupes multinationaux qui sont les plus à même de pratiquer la planification fiscale agressive, ce qui garantira que les sociétés dont le chiffre d’affaires total dépasse 750 M € par an seront imposées là où elles réalisent leurs bénéfices ;

– éliminera les failles actuellement associées au transfert de bénéfices à des fins fiscales ;

– encouragera les sociétés à financer leurs activités par des fonds propres et à tirer profit des marchés au lieu de s’endetter ;

– soutiendra l’innovation à l’aide d’incitations fiscales en faveur des activités de recherche et développement (R&D) qui sont liées à une activité économique réelle.

L’ACCIS ne porte pas sur les taux d’imposition des sociétés, étant donné que ceux-ci restent du domaine de la souveraineté nationale.

L’ACCIS créera néanmoins un système plus transparent, plus efficace et plus équitable pour calculer l’assiette imposable des entreprises transfrontières, ce qui va réformer en profondeur l’impôt sur les sociétés dans l’ensemble de l’Union.

Règlement des différends en matière de double imposition

La Commission a également proposé un système amélioré pour le règlement des différends en matière de double imposition dans l’Union.

La Commission a proposé d’ajuster les mécanismes existants de règlement des différends afin de mieux répondre aux besoins des entreprises. Plus particulièrement, un large éventail de cas sera couvert et les Etats membres disposeront de délais précis pour convenir d’une solution contraignante à la double imposition.

Remédier aux asymétries existant avec des pays tiers (« dispositifs hybrides »)

La troisième proposition du paquet contient de nouvelles mesures pour mettre fin à l’exploitation, par les sociétés, des failles (appelées « dispositifs hybrides ») existant entre les systèmes fiscaux des Etats membres et des pays tiers en vue d’échapper à l’impôt.

(…) Cette proposition vient compléter les dispositions en vigueur en matière de lutte contre l’évasion fiscale en s’attaquant aux asymétries existant avec des pays tiers et fait suite à une demande formulée par les Etats membres eux-mêmes.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial normes de droit place des salariés

Le droit de vote des salariés (plutôt) bien traité en Europe

Ivan Tchotourian 2 juin 2016

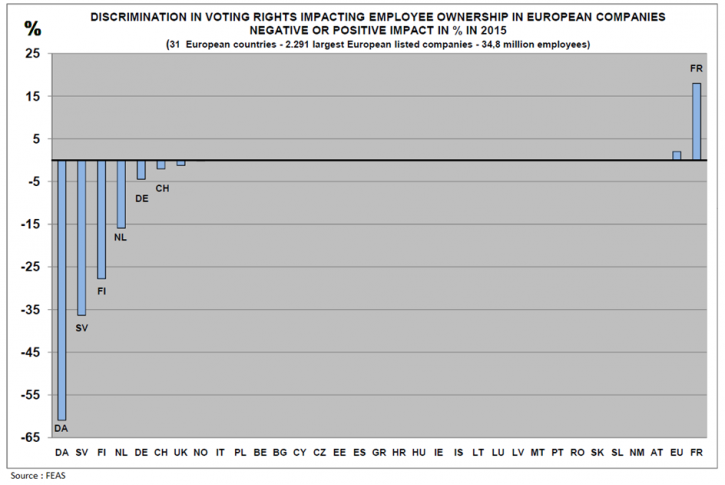

La Fédération Européenne de l’Actionnariat Salarié (FEAS) a publié en mars dernier une étude sur les droits de vote des salariés. Cette étude démontre que dans l’ensemble les salariés ne subissent pas de discriminations.

Selon la dernière étude de la Fédération Européenne de l’Actionnariat Salarié (FEAS), publié en mars dernier, dans la plupart des pays européens, les droits de vote des actionnaires salariés ne subissent pas de discrimination. Par contre, des discriminations négatives existent dans six pays.

Les droits de vote des actionnaires salariés souffrent de discriminations négatives dans six pays européens : Danemark, Allemagne, Finlande, Suède, Pays-Bas et Suisse (…).

Extrait concernant la France :

L’édition 2015 de l’étude annuelle d’Eres sur l’actionnariat salarié a analysé les droits de vote des salariés actionnaires dans les grandes entreprises cotées en France.

La France, quant à elle, fait aussi partie des pays où des discriminations dans les droits de votes sont observées. Les discriminations sont par contre « positives » suite à la Loi du 29 mars 2014 visant à reconquérir l’économie réelle dite « loi Florange » qui instaure, dans les sociétés cotées, un droit de vote double automatique pour tous les titres inscrits au nominatif depuis au moins deux ans. Ainsi, en 2014, 57% des entreprises du SBF120 (57,5% du CAC40 et 56% du NEXT80) appliquent les droits de vote double. Par ailleurs, les salariés pèsent plus de 5% des droits de vote pour 3,3% du capital détenu, dans les entreprises du SBF120 qui pratiquent le droit de vote double.

À la prochaine…

Ivan Tchotourian

autres publications engagement et activisme actionnarial état actionnaire normes de droit

Connaissez-vous les golden shares ?

Ivan Tchotourian 30 août 2015

En mars 2015, M. Jérémie Houet a publié une très belle étude auprès des éditions Larcier : « Les Golden Shares en droit de l’Union européenne ». Alors que les États sont revenus progressivement dans le capital des grandes entreprises aussi bien aux Etats-Unis qu’en Europe, la question de la légitimité et de la validité de ces actions aux privilèges parfois exorbitants est posée. Autour de l’exemple de l’Union européenne, l’auteur discute du cadre juridique des golden shares au niveau de l’Union et des États membres.

Dans le contexte actuel de crise financière et de discours politique de patriotisme économique, les États membres cherchent à recourir à des mécanismes juridiques leur permettant de protéger leurs entreprises domestiques. En ce sens, les golden shares, que les États membres détiennent dans leurs entreprises, reviennent sur le devant de la scène économique. Or, ce mécanisme tombe sous le coup des normes de l’Union. De l’application de ces règles émerge un cadre juridique autonome qui soumet ce régime de propriété particulier des États membres au respect de la libre circulation des capitaux et de la liberté d’établissement. Si les golden shares ne semblent pas interdites per se, le contrôle strict, effectué tant par la Commission que la Cour de justice, souligne la faible marge de manoeuvre qui est octroyée aux États membres dans l’utilisation d’un tel dispositif. Ce contrôle strict révèle les limites à l’intégration d’un véritable marché intérieur. Les États membres sont enclins à se réapproprier le dispositif des golden shares par des moyens détournés. Leurs tentatives révèlent un malaise plus profond, celui de la crainte des investissements étrangers dans les entreprises domestiques opérant dans des secteurs stratégiques. Se pose alors la question de l’opportunité d’un mécanisme commun de contrôle de ces investissements étrangers. La réponse à la crise est ainsi proposée à l’échelle de l’Union, et plus seulement à celle des États membres. Le patriotisme économique pourrait-il alors être supranational ? L’ouvrage intéresse les cadres et les dirigeants d’entreprise, les magistrats et les avocats spécialisés en droit européen et en droit des sociétés.

Pour en apprendre plus sur ce livre : cliquez ici.

Pour accéder à la table des matières : cliquez ici.

À la prochaine…

Ivan Tchotourian