Gouvernance

actualités internationales engagement et activisme actionnarial Gouvernance

The Distribution of Voting Rights to Shareholders

Ivan Tchotourian 22 mars 2021 Ivan Tchotourian

Vyacheslav Fos et Clifford Holderness publient un article sur la distribution des droits de vote des actionnaires sur la bourse NYSE : « The Distribution of Voting Rights to Shareholders » (ECGI Finance Series 733/2021).

Résumé

This is the first comprehensive study of the distribution of voting rights to shareholders. Only those owning stock on the record date may vote. Firms, however, reveal that date after the fact 91% of the time. With controversial votes, firms are more likely to do the opposite, and this is associated with a lower passage rate for shareholder-initiated proposals.

The NYSE sells non-public record-date information to select investors. When stocks go ex vote, prices decline and trading volume often surges, suggesting that investors are buying marginal votes. These trends are most pronounced with controversial votes.

À la prochaine…

actualités internationales engagement et activisme actionnarial Gouvernance normes de droit Nouvelles diverses

Droit de vote : son importance rappelée

Ivan Tchotourian 5 mai 2020 Ivan Tchotourian

Le 3 mai 2020, l’AMF France vient de rappeler le droit fondamental des actionnaires d’exprimer leur vote en assemblée générale. Un rappel pertinent me semble-t-il !

Extrait :

En amont de la tenue d’assemblées générales, dont certaines peuvent donner lieu à de vives contestations, l’AMF rappelle le droit fondamental des actionnaires d’exprimer leur vote en assemblée générale, dont le caractère d’ordre public a été rappelé par la jurisprudence et qui doit s’exercer dans le respect du principe d’égalité des actionnaires.

Si un dialogue actionnarial, et notamment des échanges entre les dirigeants sociaux (ou leurs mandataires) d’un émetteur et des actionnaires, peut naturellement intervenir en amont d’une assemblée générale, de telles démarches ne sauraient se traduire par des pressions de nature à compromettre la sincérité du vote ou à entraver la libre expression du vote des actionnaires, ou intervenir en violation du règlement (UE) n° 596/2014 du 16 avril 2014 sur les abus de marché.

Il est rappelé qu’aux termes de l’article L. 242-9 du code de commerce, constituent un délit le fait d’empêcher un actionnaire de participer à une assemblée d’actionnaires ainsi que le fait de se faire accorder, garantir ou promettre des avantages pour voter dans un certain sens ou pour ne pas participer au vote, ainsi que le fait d’accorder, garantir ou promettre ces avantages.

À la prochaine…

engagement et activisme actionnarial Gouvernance Nouvelles diverses

Fonds d’investissement passifs (indexés par exemple) : devraient-ils voter ?

Ivan Tchotourian 24 octobre 2017

En voilà une question qui ne manque pas de pertinence ! La professeure Dorothy Shapiro Lund aborde la question des fonds passifs et de leur conséquence en matière de gouvernance d’entreprise dans un article publié sur l’Oxford Business Law Blog : « The Case Against Passive Shareholder Voting » (11 septembre 2017).

In the past few years, investors have begun to embrace the reality that academics have been championing for decades—that a broad-based passive indexing strategy is superior to picking individual stocks or actively managed mutual funds. As a result, millions of investors have abandoned actively managed mutual funds, or ‘active funds,’ in favor of passively managed funds, or ‘passive funds.’ This past year alone, investors in the United States withdrew $340 billion from active funds (approximately 4 percent of the total) while investing $533 billion into passive funds (growing the total by 9 percent).

This historically unprecedented shift in investor behavior is good news for investors, who benefit from greater diversification and lower costs. But the implications for corporate governance are ominous. Unlike active funds, which pick stocks based on their performance, passive funds—a term that includes index funds and ETFs—are designed to automatically track a market index. For this reason, I contend that the growth of passive funds will exacerbate agency cost issues at corporations.

That is because passive funds do not choose investment securities for their performance but automatically to match an index or part of the market.

(…)

What can be done to prevent the governance distortion created by the rise of passive investing? I offer a novel policy proposal: Restrict passive funds from voting at shareholder meetings.

À la prochaine…

Ivan Tchotourian

devoirs des administrateurs engagement et activisme actionnarial Gouvernance normes de droit objectifs de l'entreprise Valeur actionnariale vs. sociétale

Hedge funds et gouvernance d’entreprise : activisme des CA et réaction au découplage

Ivan Tchotourian 22 octobre 2017

Bonjour à toutes et à tous, je vous signale que je viens de publier mon dernier billet sur le blogue Contact de l’Université Laval : « Le retour des hedge funds » (18 octobre 2017).

Voici quelques extraits :

Depuis quelque temps, certains hedge funds développent une nouvelle activité: l’investissement dans les entreprises par l’entremise d’achat de titres. Utilisant leur statut d’actionnaire, ils sont accusés d’activisme. On leur reproche de pousser certaines sociétés à générer des rendements financiers rapides sans égard aux conséquences négatives à long terme de cette stratégie pour les entreprises, leurs parties prenantes et l’économie.

Pour y faire face, 2 orientations doivent être prises :

- Un CA responsabilisé, placé au centre du jeu et qui dialogue : la présence d’administrateurs compétents, qui respectent des normes générales de conduite (loyauté, prudence et diligence), qui possèdent une compréhension des enjeux de l’entreprise et qui sont activement engagés envers elle et ses actionnaires est nécessaire.

- Un droit de vote des actionnaires mieux compris et bien encadré : l’investissement dans les titres de sociétés réalisé par les hedge funds a entraîné l’émergence de phénomènes nouveaux comme la propriété occulte (hidden ownership) et le vote vide (empty voting). Si les hésitations sont encore nombreuses quant au choix législatif à privilégier pour faire face au découplage, quelques pistes d’action se dégagent : accroître la transparence associée à un contrôle plus grand de l’attribution et de l’exercice du vote des actionnaires; interdire le droit de vote découlant du découplage; renforcer les devoirs de loyauté des actionnaires en regard de l’entreprise; ou donner aux tribunaux plus de flexibilité pour dénoncer les situations d’abus et de violation du droit.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Normes d'encadrement

Weak Governance by Informed Large Shareholders

Ivan Tchotourian 23 juin 2016

Eitan Goldman (Indiana University) et Wenyu Wang (Indiana University) publient un article intitulé : « Weak Governance by Informed Large Shareholders » (Finance Working Paper No. 469/201, avril 2016).

A commonly held belief is that better informed large shareholders with greater voting power improve corporate governance.

We argue that this may not be true in general and demonstrate our argument in a model of corporate takeovers. We show that a large shareholder’s ability to collect information and trade ex post may cause him to vote ex ante in favor of pursuing takeovers, even if such takeovers generate a negative expected return.

We test the model’s main predictions regarding how institutional investors trade around corporate takeovers. Consistent with the model, we find that institutional investors increase their holdings in firms that subsequently pursue acquisitions with greater performance variability and that following takeover initiation, institutional trading positively correlates with long-run deal performance.

We further document that these trading patterns are more pronounced when the institutional investor has larger initial holdings of acquirer shares, when the acquirer accounts for a larger fraction of the institution’s portfolio, and when the institutional investor demonstrates better trading ability prior to acquisitions.

Overall, our study sheds light on the limits of relying on better informed large shareholders to improve corporate governance.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial normes de droit place des salariés

Le droit de vote des salariés (plutôt) bien traité en Europe

Ivan Tchotourian 2 juin 2016

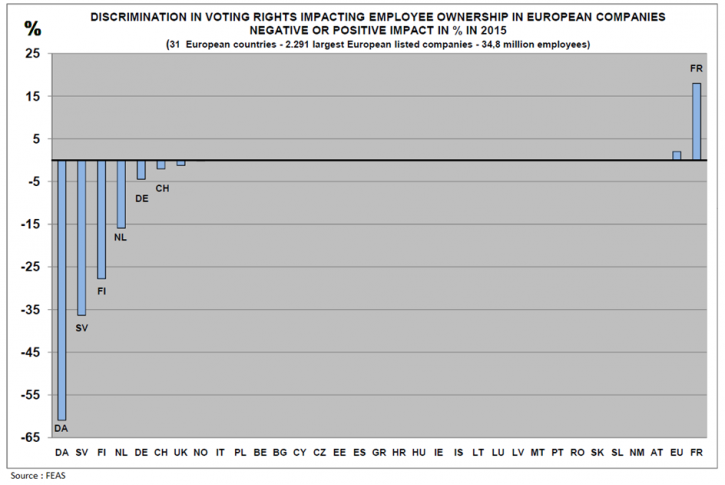

La Fédération Européenne de l’Actionnariat Salarié (FEAS) a publié en mars dernier une étude sur les droits de vote des salariés. Cette étude démontre que dans l’ensemble les salariés ne subissent pas de discriminations.

Selon la dernière étude de la Fédération Européenne de l’Actionnariat Salarié (FEAS), publié en mars dernier, dans la plupart des pays européens, les droits de vote des actionnaires salariés ne subissent pas de discrimination. Par contre, des discriminations négatives existent dans six pays.

Les droits de vote des actionnaires salariés souffrent de discriminations négatives dans six pays européens : Danemark, Allemagne, Finlande, Suède, Pays-Bas et Suisse (…).

Extrait concernant la France :

L’édition 2015 de l’étude annuelle d’Eres sur l’actionnariat salarié a analysé les droits de vote des salariés actionnaires dans les grandes entreprises cotées en France.

La France, quant à elle, fait aussi partie des pays où des discriminations dans les droits de votes sont observées. Les discriminations sont par contre « positives » suite à la Loi du 29 mars 2014 visant à reconquérir l’économie réelle dite « loi Florange » qui instaure, dans les sociétés cotées, un droit de vote double automatique pour tous les titres inscrits au nominatif depuis au moins deux ans. Ainsi, en 2014, 57% des entreprises du SBF120 (57,5% du CAC40 et 56% du NEXT80) appliquent les droits de vote double. Par ailleurs, les salariés pèsent plus de 5% des droits de vote pour 3,3% du capital détenu, dans les entreprises du SBF120 qui pratiquent le droit de vote double.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance

En direct de l’ICGN conference de Boston : le vote en débat

Ivan Tchotourian 2 novembre 2015

Bonsoir à toutes et à tous, sur le blog Corporate Governance – CorpGov.net: improving accountability through democratic corporate governance since 1995, Jamse McRitchie vous propose de suivre – par le biais de résumés – les débat qui ont lieu lors de la conférence de Boston de l’ICGN (ici).

La 3e partie de cette conférence (ICGN Boston 2015, Part 3: Differential Voting Rights) est particulièrement intéressante pour le blogue.

Morceaux choisis :

Public investors need protection from controlling shareholders in controlled companies and managers in widely-held companies. Rules that increase the power of majority shareholders might protect all shareholders in widely-held companies but not in controlled companies. Similarly, rules that improve the rights of minority shareholders will probably help in controlled companies but not widely-held companies. Rules to help overcome collective action are helpful for widely-held but less so in controlled companies.

Brazil had dual-class for many many years. Encouraged but led to problems.

Creativity. Companies assign more voting rights and then creates super-nonvoting rights where nonvoting shares are worth 35 times. Controlling shareholders provided a number of sweeteners as they moved to consolidate control. Investors respond to incentives… timeframe is not infinity. Flaws in misalignment are not likely show up in five years. If we forbid differential voting rights they will create through other control mechanisms.

We need to ensure non-voting shares are priced less in the market.

In France, 22 companies double voting rights in bylaws. Institutional investors pushed for one share one vote. French state controlling shareholder in 13 companies. Gave a few examples of double voting rights. One actually asked to opt out of dual-class. Most in favor of one-share one-vote.

Stephen Erlichman noted that Canada has had examples of dual class share companies that have voluntarily converted into normal companies, without any premium being paid.

À la prochaine…

Ivan Tchotourian