Gouvernance mission et composition du conseil d'administration place des salariés Responsabilité sociale des entreprises

Salariés dans les CA = moins bonne performance ?

Ivan Tchotourian 24 septembre 2020 Ivan Tchotourian

Dans The conversation, les chercheurs Nagati, Boukadhaba et Nekhili livrent un constat étonnant sur la présence des salariés dans les CA en France : oui, ils sont plus présents que par le passé, mais leur impact sur la performance de l’entreprise est critiquable… d’où la méfiance des actionnaires ! (« Salariés dans les conseils d’administration : une présence qui dérange les actionnaires… », 17 septembre 2020).

Extrait :

Une gouvernance de plus en plus partenariale

Pour ce qui est des critères de gouvernance, la régulation du mode de fonctionnement du conseil d’administration n’a ainsi cessé d’évoluer ces dernières années. Celle-ci contraint davantage les entreprises à une plus grande diversité des membres du conseil d’administration, qui intègrent notamment de plus en plus de salariés.

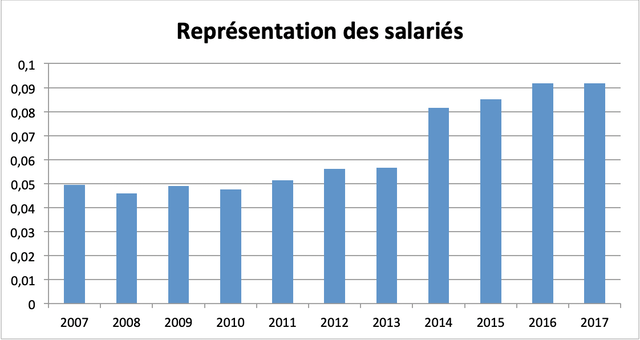

Le taux moyen de représentation des salariés dans le conseil d’administration des sociétés non financières du SBF 120 a ainsi évolué de 4,95 % en 2007 à 9,17 % en 2017 (voir graphique ci-dessous).

Une augmentation significative est notamment constatée à partir de 2014. Celle-ci s’explique par la loi n° 2013-504 de 14 juin 2013 relative à la sécurisation de l’emploi rendant obligatoire la présence d’au moins deux représentants de salariés pour les entreprises ayant des conseils d’administration de plus de 12 administrateurs et d’au moins un représentant pour les autres.

Cela témoigne de la volonté de s’orienter vers une gouvernance partenariale (stakeholders) qui s’oppose, dans ses grands principes, à la gouvernance actionnariale (shareholders).

Or, la présence de salariés au sein des conseils d’administration est généralement vue d’un mauvais œil par les actionnaires. C’est ce qui ressort de notre article de recherche publié en 2019 dans la revue International Journal of Human Resource Management sous le titre ESG Performance and Market Value : the Moderating Role of Employee Board Representation.

Cette étude porte sur un échantillon de grandes entreprises françaises non financières de l’indice SBF 120 durant la période 2007-2017.

À travers l’appréciation de la performance boursière des entreprises, les résultats de nos estimations montrent que, si le marché financier réagit positivement à la performance extrafinancière, il reste néanmoins réticent à la représentation des salariés dans le conseil d’administration.

En effet, la valeur moyenne de la performance boursière, mesurée par le Q de Tobin (rapport entre la somme de la capitalisation boursière et de la valeur de la dette, d’une part, et le total de l’actif du bilan, d’autre part), est de 1,142 chez les entreprises d’au moins un administrateur représentant des salariés contre 1,271 chez les entreprises n’ayant pas d’administrateurs représentants de salariés.

Conflits d’intérêts

De toute évidence, les actionnaires sont sensibles à la réalisation d’une bonne performance extrafinancière dont ils supportent à eux seuls les coûts s’y rapportant. Cependant, les actionnaires peuvent aussi voir dans la réalisation d’une bonne performance extrafinancière une stratégie pour les dirigeants de s’enraciner en jouant la carte des autres stakeholders, principalement les salariés, dont les intérêts ne coïncident pas nécessairement avec leurs propres intérêts.

Pour les actionnaires, donner des droits de vote aux salariés au sein du conseil d’administration peut donc contrebalancer leur pouvoir, mettant fin à leur suprématie, si relative soit-elle, dans le processus décisionnel.

Partant de l’idée qu’il existe une relation, souvent entretenue par des intérêts communs, entre les dirigeants et les employés, les recherches antérieures mettent en avant le postulat que les dirigeants peuvent procéder à l’augmentation des investissements sociétaux dans un objectif moins louable qui est celui de gagner le soutien et la confiance des salariés pour se soustraire du pouvoir, parfois excessif, des actionnaires.

De surcroît, la réalisation d’un niveau élevé de performance extrafinancière doublée par la nomination des administrateurs salariés dans le conseil d’administration ne peut que renforcer le sentiment de prudence des actionnaires envers les choix stratégiques des dirigeants en matière de développement sociétal.

Les mêmes résultats sont aussi trouvés lorsqu’on considère individuellement les différents piliers de la performance extrafinancière (environnemental, social, et de gouvernance). Nos conclusions confortent l’idée de la présence de conflits d’intérêts majeurs entre les actionnaires et les salariés autour des questions relatives au développement sociétal.

En somme, nos résultats interrogent la façon dont la participation des salariés à la prise de décision est conçue et présentée aux investisseurs financiers. Ces enseignements devraient inciter les entreprises à renforcer leurs efforts de formation et de communication pour plaider en faveur de l’adoption d’un conseil d’administration ouvert aux différentes parties prenantes.

finance sociale et investissement responsable Gouvernance Normes d'encadrement normes de marché Responsabilité sociale des entreprises

Les entreprises responsables récompensées pendant la crise ?

Ivan Tchotourian 20 avril 2020 Ivan Tchotourian

Novethic m’apprend une chose que je pressentais déjà, mais qui se trouve confirmée : « Face à la crise du COVID-19, les stratégies des entreprises les plus responsables et durables sont payantes » (8 avril 2020) ! Depuis le début de la crise, les entreprises ayant les meilleures notations environnementales, sociales et de gouvernance (ESG) ont montré une plus forte résistance au choc économique et financier actuel.

Extrait :

Bien sûr, toutes les entreprises cotées subissent le choc économique et financier général. Mais celles ayant mis en place des politiques RSE fortes résistent mieux. Dans sa dernière analyse publiée le 25 mars, Bank of America Merrill Lynch constate ainsi que les entreprises les plus « sociales » surperforment de 5 à 10 points en Bourse par rapport aux indices de référence. C’est le cas aux États-Unis mais aussi en Europe ou en Asie.

La réponse sociale à la crise du Covid-19 scrutée par les analystes

« Avec la perturbation causée par la crise du Covid-19, les considérations sociales sont de retour au premier plan de l’ESG. Les décisions des entreprises affectant les travailleurs et les communautés pour les investisseurs sont devenues de plus en plus importantes, car un éventail plus large d’investisseurs a commencé à examiner les entreprises sous cet angle« , estime aussi Morgan Stanley dans son rapport publié le même jour. Résultat : les entreprises les mieux notées sur Glassdoor, la plateforme qui recense les avis des salariés, surperforment selon le Financial Times.

Parmi les aspects scrutés pendant cette crise : la protection sanitaire et sociale des salariés, la politique de congés, de garde d’enfants, de télétravail ou de chômage, ainsi que la mise à disposition de la chaîne de production pour produire du matériel médical. Une leçon des manquements du passé ? En 2008, lors de la crise financière, les analystes avaient bien peu pris en compte les dimensions de gouvernance qui avaient pourtant fait défaut, tout comme la dimension sociale des réponses apportées par les banques…

La stratégie environnementale pas oubliée

L’action environnementale et climatique des entreprises est aussi valorisée par le marché. HSBC a étudié plus de 600 grandes entreprises générant au moins 10 % de leur revenu grâce à des solutions climatiques, ainsi que près de 150 entreprises ayant un score ESG élevé au niveau mondial. Entre le 24 février (date du début de la forte volatilité des cours dû au coronavirus) et le 23 mars, les actions axées sur le climat ont surclassé les autres actions de 3 %. Quant aux actions ESG, elles ont battu les autres d’environ 7 %.

À la prochaine…

engagement et activisme actionnarial Gouvernance Nouvelles diverses

L’activisme fait-il performer ?

Ivan Tchotourian 3 février 2017

En voilà une question ! Rien n’est moins sûr comme le révèle un article de M. Olivier Pinaud publié dans L’Agefi : « L’activisme ne garantit pas la surperformance boursière » (6 septembre 2016).

L’arrivée d’un activiste au capital d’une entreprise provoque souvent un choc positif sur le cours de Bourse. Mais cette stratégie n’est pas la garantie d’une surperformance assurée par rapport au marché, démontre une récente étude de FactSet qui a passé en revue 269 campagnes activistes lancées entre le début de 2010 et août 2016, sur des sociétés américaines capitalisant plus de 500 millions de dollars.

L’effet instantané est indéniable. 82% des sociétés de ce panel ont vu leur cours de Bourse progresser le jour de l’annonce de l’irruption de l’activiste au capital. Sur la période étudiée, le gain moyen pour le premier jour ressort à 3,9%. Il monte à 5,9% pour les campagnes lancées en 2016. La réaction la plus forte jamais enregistrée a été celle de PetSmart : +15,3%, au moment de l’annonce de l’arrivée au capital de Jana Partners en juillet 2014.

En revanche, dans la durée, l’effet positif est plus discutable. Certes, 57% des sociétés du panel étudié par FactSet ont vu leur cours de Bourse progresser entre le moment de l’entrée de l’activiste et l’arrêt de sa campagne, fin matérialisée soit par une sortie du capital ou par un accord avec la direction du groupe. Mais seulement 44% ont fait mieux que l’indice S&P500 durant la période de la campagne, et moins de la moitié des sociétés en prise avec un activiste (47%) ont surperformé leur secteur.

«Les partisans de l’activisme actionnarial peuvent avancer que la tactique est positive car ces investisseurs sont en mesure d’aider les directions et les conseils d’administration à libérer et maximiser la valeur à long terme», rappelle FactSet. Pour vérifier cette affirmation, FactSet a donc étudié la performance des sociétés une fois la campagne achevée. Là encore, la surperformance n’est pas flagrante : trois années après la fin de la campagne, avec comme point de référence le début de l’attaque, seulement 42% des sociétés étudiées avaient fait mieux que le S&P500.

À la prochaine…

Ivan Tchotourian

autres publications engagement et activisme actionnarial Normes d'encadrement Nouvelles diverses

Sociétés contrôlées, multiple catégories d’actions et performance

Ivan Tchotourian 17 avril 2016

L’Investor Responsibility Research Center Institute vient de publier un rapport en mars 2016 intitulé « Controlled Companies in the Standard & Poor’s 1500 – A Follow-up Review of Performance & Risk » d’Edward Kamonjoh. Dans ce rapport, l’IRRC Institute y dénonce les actions à classe multiple dans les entreprises : celles-ci sous-performeraient du fait de la présence de telles actions.

Pour un commentaire, voir sur MarketWatch : « Companies with unequal voting rights underperform shareholder friendly ones, study finds ».

The Council of Institutional Investors, whose members collectively hold more than $3 trillion in assets, calling for an end to multi-class shareholder structures for new public companies. In a statement, the organization said that companies “going public should have a “one share, one vote” structure, simple majority vote requirements, independent board leadership and annual elections for board directors.” CII said that it “adopted these expectations in an effort to protect shareholder interests.”

À la prochaine…

Ivan Tchotourian

divulgation financière Gouvernance Normes d'encadrement

Gouvernance, qualité du « reporting » et performance boursière

Ivan Tchotourian 15 mars 2016

Par l’intermédiaire de son blogue (ici), Jacques Grisé propose une analyse intéressante de M. Félix Zogning sur les liens entre gouvernance, qualité de reporting et performance des entreprises.

Son article, paru sur le site de l’Ordre des administrateurs agréés du Québec (OAAQ) en janvier 2016, fait une excellente analyse de l’efficacité des pratiques de gouvernance eu égard à l’amélioration de la divulgation des informations et à la performance boursière de l’entreprise.

Accéder à cet article : « Gouvernance, qualité du « reporting » et performance boursière ».

À la prochaine…

Ivan Tchotourian

autres publications Gouvernance Nouvelles diverses

Meilleure gouvernance = meilleure performance ?

Ivan Tchotourian 13 mars 2016

Yvan Allaire vient de publier un article sur son blogue de Les affaires : « La «bonne» gouvernance et la performance des entreprises » (7 mars 2016). Notre auteur y revient à cette occasion sur une question simple – mais ô combien complexe – : une bonne gouvernance fait-elle en sorte que les entreprises obtiennent de meilleurs résultats économiques et financiers ?

La préoccupation, voire l’obsession, de mettre en place une « bonne » gouvernance dans les sociétés cotées en Bourse devrait, semble-t-il, mener à de meilleures performances boursières pour celles qui se sont dotées des meilleures pratiques de gouvernance. Le gigantesque effort consenti depuis au moins 2001 pour améliorer leur gouvernance a-t-il résulté en de meilleurs résultats boursiers pour les entreprises au sommet du palmarès de la gouvernance ?

Les résultats furent en général plutôt décevants.

À la prochaine…

Ivan Tchotourian