rémunération

4 Big Bank CEOs Ranked by 2016 Compensation

Ivan Tchotourian 28 mars 2017

Voilà quelques statistiques complémentaires sur la rémunération des hauts-dirigeants de banques… « 4 Big Bank CEOs Ranked by 2016 Compensation ».

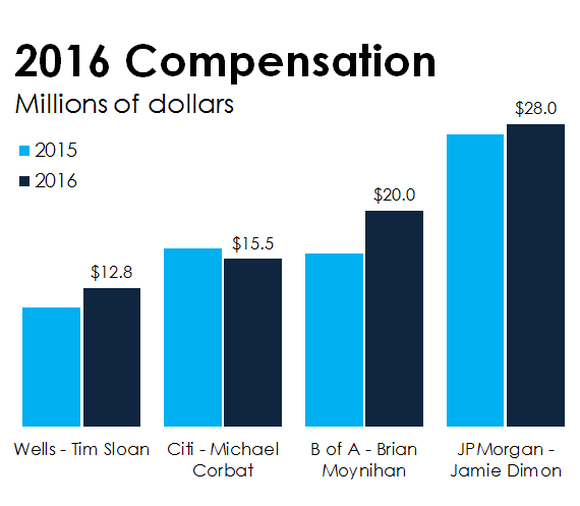

It’s that time of year when publicly traded companies file their proxy reports, which disclose how much they paid their top executives the previous year. Now that all four of the nation’s megabanks have done so, we can compare the compensation of the heads of JPMorgan Chase(NYSE:JPM), Bank of America(NYSE:BAC), Wells Fargo(NYSE:WFC), and Citigroup(NYSE:C).

Three out of these four CEOs got raises last year. Bank of America’s Brian Moynihan got the biggest raise, at 25%. All told, the 57-year-old executive earned $20 million last year. That ranks the Bank of America CEO second when it comes to total 2016 compensation.

À la prochaine…

Ivan Tchotourian

rémunération Structures juridiques

Top 10 mondial des rémunérations des banquiers en 2015

Ivan Tchotourian 31 août 2016

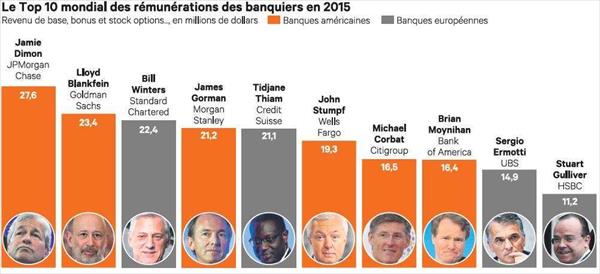

IlBoursa relaie cette intéressante étude (ici) : une analyse menée par la base de données Equilar pour le « Financial Times » sur les 20 plus grandes banques en Europe, en Amérique du Nord et en Australie, les patrons de banques américaines touchent en moyenne deux fois plus que leurs homologues européens. En 2015, six des dix patrons les mieux rémunérés étaient à la tête de maisons américaines, rapporte Les Echos.

La rémunération moyenne (incluant salaire, bonus et stock-option) des dirigeants des six plus grandes banques américaines a atteint l’an dernier 20,7 millions de dollars (+10%), contre 10,4 millions pour les onze plus grandes banques européennes.

À la prochaine…

Ivan Tchotourian

rémunération

10 ans pour récupérer des bonus indus : la surprise britannique de fin juin !

Ivan Tchotourian 11 août 2015

Fin juin (le 23 précisément), la presse a relayé une information intéressante : l’Autorité de régulation prudentielle (PRA) et l’Autorité de conduite financière (FCA) ont décidé que les banques britanniques pourront récupérer les bonus de leurs dirigeants jusqu’à dix ans après leur versement en cas d’entorses aux bonnes règles, lorsqu’elles concernent de hauts dirigeants reconnus responsables d’écarts de conduite ayant entraîné des dommages pour la banque et le système financier.

The primary changes are:

- Extending deferral (the period during which variable remuneration is withheld following the end of the accrual period) to seven years for senior managers, five years for PRA designated risk managers with senior, managerial or supervisory roles, and three to five years for all other staff whose actions could have a material impact on a firm (material risk takers).

- The FCA is introducing clawback rules (where staff members return part or all of variable remuneration that has already been paid to the institution under certain circumstances) for periods of seven years from award of variable remuneration for all material risk takers, which were already applied by the PRA. Both the PRA and the FCA clawback rules will be strengthened by a requirement for a possible three additional years for senior managers (10 years in total) at the end of the seven year period where a firm or regulatory authorities have commenced inquiries into potential material failures.

- Prohibiting variable pay for Non-Executive Directors.

- Making explicit that no variable pay including all discretionary payments should be paid to the management of a firm in receipt of taxpayer support.

- Strengthening the PRA requirements on PRA dual-regulated firms to apply more effective risk adjustment to variable remuneration.

Pour en savoir plus sur cette réforme : PS15/16: Strengthening the Alignment of Risk and Reward: New Remuneration Rules.

À la prochaine…

Ivan Tchotourian