rémunération

engagement et activisme actionnarial Gouvernance mission et composition du conseil d'administration Normes d'encadrement rémunération

Responsabilité du CA vis-à-vis des actionnaires

Ivan Tchotourian 4 juin 2022 Ivan Tchotourian

Bel édito d’Olivier De Guerre sur Philtrust intitulé : « De la Responsabilité des Conseils d’Administration vis-à-vis des actionnaires ». Une belle actualité qui soulève des questionnements sérieux.

Extrait

Visiblement les membres des conseils d’administration de Stellantis et de Danone ne semblent pas à l’écoute de leurs actionnaires… Le premier considère que l’appréciation de la rémunération des dirigeants est de sa compétence exclusive et ne relève pas de celle des actionnaires, la loi au Pays-Bas ne l’imposant pas…Le second considère normal qu’un Président d’honneur nommé par le Conseil (et non pas l’Assemblée) siège à tous les conseils d’administration s’il le souhaite et ce, alors même qu’il n’a pas été élu par les actionnaires.

Ces deux décisions de conseils d’administration de grandes sociétés cotées montrent bien que leurs membres ne se sentent pas « redevables » vis-à-vis des actionnaires qui les ont élus. Au Pays-Bas, ils ne sont révocables que par un juge ; en France ils peuvent l’être à tout moment en Assemblée Générale.

Cette situation est la conséquence du mode de nomination des administrateurs, présentée au vote en Assemblée Générale. Toute candidature externe, non préalablement agréée par le Conseil, est toujours vue comme une agression vis-à-vis de la société, alors que ce devrait être un acte normal en Assemblée Générale… Le process de nomination d’un administrateur, même s’il s’est professionnalisé depuis plusieurs années, passe toujours par une validation préalable par le Président. Les actionnaires votent très rarement contre ces propositions, ce qui amène naturellement les administrateurs indépendants – non liés à un actionnaire important – à se sentir « cooptés » par le Conseil et son Président plutôt qu’élus par les actionnaires. Bien peu d’entre eux avec qui nous avons échangé sur ce point précis se sentent investis de représenter les actionnaires…

Nos entreprises font partie du corps social et se doivent d’être exemplaires pour gérer les capitaux qui leur sont confiés par les actionnaires et ce dans l’intérêt de toutes les parties prenantes. Les impacts négatifs liées à l’activité industrielle, humaine, considérés jusqu’à récemment comme une « nécessité » ne sont plus acceptables aujourd’hui. Et cela oblige les conseils d’administration élus par les actionnaires à se mettre à leur écoute, mais aussi à celle de leurs salariés, clients, fournisseurs ainsi que de l’ensemble des parties prenantes pour comprendre les points d’amélioration ou de changement stratégique attendus.

A cet égard, le refus de la société TotalEnergies d’accepter le dépôt de deux résolutions sur les enjeux climatiques (soit en faisant pression pour le retrait de l’une, soit en refusant tout simplement l’autre) nous rappelle la situation que nous avions connue en 2011 lors du dépôt d’une résolution demandant des informations sur les risques que l’exploitation très polluante et donc controversée des sables bitumineux au Canada faisait peser sur le groupe TotalEnergies.

À la prochaine…

actualités canadiennes Gouvernance Normes d'encadrement rémunération

Société d’État et rémunération : le cas d’IQ

Ivan Tchotourian 22 mars 2021 Ivan Tchotourian

Intéressante nouvelle diffusée par Le Devoir : « La nouvelle politique de rémunération chez Investissement Québec s’attire des critiques » (18 mars 2021). Belle réflexion suscitée sur la gouvernance des sociétés d’État…

Extrait

Le salaire de certains hauts dirigeants d’Investissement Québec (IQ) pourrait pratiquement doubler en vertu d’une nouvelle politique de rémunération qui s’attire des critiques des partis d’opposition et soulève des questions chez des observateurs en gouvernance.

Un volet à long terme fixé sur l’atteinte d’objectifs qui seront évalués tous les trois ans s’ajoutera au salaire de base ainsi qu’aux primes annuelles déjà offertes au personnel du bras financier de l’État québécois, qui joue un rôle d’agence de développement économique et de société de financement.

(…)

« Débalancement important »

S’il ne s’agit pas d’une « mauvaise chose » d’évaluer les résultats après quelques années, l’expert en gouvernance Michel Magnan apporte toutefois un bémol. « On parle d’une société d’État. Elle effectue des investissements en capital-actions, offre des prêts-subventions. Il n’y a pas beaucoup de banques dans le secteur privé qui font cela. C’est un peu embêtant d’aligner la rémunération avec le secteur financier. »

M. Magnan estime que le gouvernement Legault fait « bande à part » avec IQ, où les conditions de rémunération seront supérieures à ce qui est offert dans d’autres sociétés d’État comme Hydro-Québec et la SAQ.

Pour Luc Bernier, titulaire de la Chaire Jarislowsky sur la gestion dans le secteur public, le gouvernement Legault semble mettre sur pied un « débalancement important » des salaires chez IQ, une société sur laquelle il mise grandement pour notamment gonfler les investissements étrangers dans la province et stimuler l’investissement privé. « En raison des prêts-subventions et d’autres instruments du genre, IQ ne peut pas nécessairement dégager un rendement d’entreprise privée, explique-t-il. On dirait que l’on réinvente les mécanismes de rémunération pour qu’ils soient bien payés même s’ils ne sont pas rentables. »

À la prochaine…

Gouvernance Normes d'encadrement rémunération

Rémunération et COVID-19

Ivan Tchotourian 12 novembre 2020 Ivan Tchotourian

L’Harvard Law School Forum on Corporate Governance publie une intéressante synthèse portant sur la rémunération des hauts dirigeants en période post-pandémie : « Evolving Compensation Responses to the Global Pandemic » (par Mike Kesner, Sandra Pace et John Sinkular, 7 novembre 2020).

Résumé :

- For many of the companies severely harmed by the global pandemic, immediate cost-cutting measures were necessary to protect the business including furloughs, layoffs, suspended 401(k) matching contributions, and base salary reductions for most/all of the workforce.

- Many of these companies approved their fiscal 2020 annual and long-term incentive (LTI) plans and prior LTI performance awards (i.e., 2018-2020 and 2019-2021 cycles) without any consideration for a global pandemic. These incentives often represent ≥50% of an executive’s annual compensation (≥70% in the case of the CEO), and it is highly likely the performance-contingent incentives are tracking to a zero payout and time-vested restricted stock units (RSUs) have greatly diminished in value.

- The reduced value of realizable compensation directionally aligns with companies’ pay-for-performance (P4P) philosophies; however, the reductions are largely based on an unprecedented shutdown of the global economy due to health concerns and a reshaping of how many companies will “do business” now and into the future.

- Severely harmed companies are assessing the near- and long-term implications of the downturn on all stakeholders and determining if changes to annual and long-term incentive programs are appropriate to balance the company’s talent goals with its P4P philosophy.

À la prochaine…

actualités internationales Gouvernance Normes d'encadrement place des salariés rémunération

Entreprises européennes, salariés et dividendes : tendance

Ivan Tchotourian 16 septembre 2020 Ivan Tchotourian

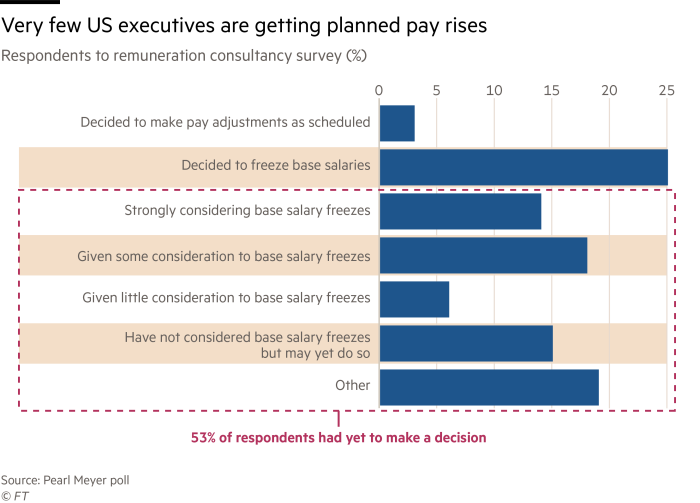

Dans un article du Financial Times (« European companies were more keen to cut divis than executive pay », 9 septembre 2020), il est observé que les assemblées annuelles de grandes entreprises européennes montrent des disparités concernant la protection des salariés et la réduction des dividendes.

Extrait :

Businesses in Spain, Italy, the Netherlands and the UK were more likely to cut dividends than executive pay this year, despite calls from shareholders for bosses to share the financial pain caused by the pandemic.

More than half of Spanish businesses examined by Georgeson, a corporate governance consultancy, cancelled, postponed or reduced dividends in 2020. Only 29 per cent introduced a temporary reduction in executive pay. In Italy, 44 per cent of companies changed their dividend policies because of Covid-19, but just 29 per cent cut pay for bosses, according to the review of the annual meeting season in Europe.

This disparity between protection of salaries and bonuses at the top while shareholders have been hit with widespread dividend cuts is emerging as a flashpoint for investors. Asset managers such as Schroders and M&G have spoken out about the need for companies to show restraint on pay if they are cutting dividends or receiving government support. “Executive remuneration remains a key focal point for investors and was amongst the most contested resolutions in the majority of the markets,” said Georgeson’s Domenic Brancati.

But he added that despite this focus, shareholder revolts over executive pay had fallen slightly across Europe compared with 2019 — suggesting that investors were giving companies some leeway on how they dealt with the pandemic. Investors could become more vocal about this issue next year, he said.

One UK-based asset manager said it was “still having lots of conversations with companies around pay” but for this year had decided not to vote against companies on the issue. But it added the business would watch remuneration and dividends closely next year.

Companies around the world have cut or cancelled dividends in response to the crisis, hitting income streams for many investors. According to Janus Henderson, global dividends had their biggest quarterly fall in a decade during the second quarter, with more than $100bn wiped off their value. The Georgeson data shows that almost half of UK companies changed their dividend payout, while less than 45 per cent altered executive remuneration. In the Netherlands, executive pay took a hit at 29 per cent of companies, while 34 per cent adjusted dividends. In contrast, a quarter of Swiss executives were hit with a pay cut but only a fifth of companies cut or cancelled their dividend.

The Georgeson research also found that the pandemic had a significant impact on the AGM process across Europe, with many companies postponing their annual meetings or stopping shareholders from voting during the event.

À la prochaine…

actualités canadiennes Base documentaire Divulgation doctrine Gouvernance Normes d'encadrement rémunération Responsabilité sociale des entreprises

Pour un ratio d’équité au Canada

Ivan Tchotourian 5 juillet 2020 Ivan Tchotourian

Bonjour à toutes et à tous, voici une intéressante tribune parue dans The Globe and Mail : « Why Canada should adopt pay ratio disclosures » (19 avril 2020).

Extrait :

In particular, securities regulators should make pay ratio disclosures mandatory to improve transparency of executive pay packages at public companies. Pay ratio disclosures reveal the difference in the total remuneration between a company’s top executives and its rank and file workers….

À la prochaine…

actualités canadiennes Gouvernance Normes d'encadrement normes de droit Publications publications de l'équipe rémunération Responsabilité sociale des entreprises

Moraliser les dividendes et la rémunération : ma tribune dans Le Devoir

Ivan Tchotourian 1 mai 2020 Ivan Tchotourian

Bonjour à toutes et à tous, j’ai eu l’immense honneur de voir mon opinion publiée dans le quotidien québécois Le Devoir sous le titre « Moraliser les dividendes et la rémunération » (10 avril 2020).

Extrait :

En comparant les positions de part et d’autre de l’Atlantique, on constate que le Canada et le Québec ne se sont pas prononcés sur deux sujets brûlants de la gouvernance d’entreprise : les dividendes et la rémunération des hauts dirigeants. Les fonds publics sont certes mobilisés, mais la responsabilité des entreprises l’est peu en comparaison, si ce n’est à travers de simples déclarations publiques énonçant ce qui est attendu d’elles. En ces deux domaines, faut-il réellement faire reposer les espoirs d’une responsabilisation des entreprises sur une base volontaire ? Le message que les liquidités ne devraient pas payer des dividendes ou rémunérer l’équipe de haute direction (mais aider les entreprises à affronter la COVID-19) est-il à l’heure actuelle suffisamment clair pour les entreprises ? Elles ont parfois une ouïe sélective… Le passé l’a démontré. Aux États-Unis par exemple, la crise économico-financière de 2007-2008 a montré que l’octroi d’aides d’État ne s’accompagnait pas nécessairement d’une moralisation des rémunérations de la direction.

Les silences canadien et québécois sont dommageables.

À la prochaine…

Gouvernance Normes d'encadrement rémunération Responsabilité sociale des entreprises

Dirigeants de grandes entreprises : quel prix pour le sacrifice en temps de COVID-19 ?

Ivan Tchotourian 9 avril 2020 Ivan Tchotourian

Article discret paru sur World Best News mais bien intéressant que je vous livre ici : « The CEO’s coronavirus conundrum: how much pay to sacrifice? ».

Extrait :

As corporations droop operations, scrap dividends and ship workers house, their prime executives are going through calls for to make sacrifices of their very own.

Some have acted prematurely of the pitchforks, with an inventory of voluntary pay cuts spanning sectors and time zones and together with each corporations laborious hit by the virus and those who count on to trip it out.

Marriott chief Arne Sorenson will donate his wage to charities supporting Covid-19 reduction efforts “for the length” of a disaster through which the hotelier has put tens of 1000’s of workers on unpaid depart. Fiat Chrysler’s John Elkann, who has suspended a lot of the carmaker’s manufacturing, will forgo his annual pay. At Qantas, which has halted all worldwide flights, chief govt Alan Joyce is not going to take any wage for the rest of the 2020 monetary 12 months. BT chief Philip Jansen — who was himself taken unwell with coronavirus — mentioned on Monday that half his annual wage would go to the UK’s Nationwide Well being Service.

Within the UK greater than three dozen corporations have lower their prime executives’ wages to date, in keeping with analysis by the Monetary Instances and Minerva, the funding adviser.

Executives who profited from booming markets due to their stock-heavy pay packages are actually confronted with plunging share costs and the prospect of a painful recession that can shine a harsher highlight on the extremely paid.

Boards’ pay discussions with shareholders will probably be extra “delicate than ever” this 12 months, predicted Hans-Christoph Hirt, head of Hermes EOS, which advises buyers on stewardship points. Firms making lay-offs or slicing workers salaries “could be very effectively suggested to make sure that ache will probably be shared throughout the board and C-suite”, he mentioned.

As corporations droop operations, scrap dividends and ship workers house, their prime executives are going through calls for to make sacrifices of their very own.

Some have acted prematurely of the pitchforks, with an inventory of voluntary pay cuts spanning sectors and time zones and together with each corporations laborious hit by the virus and those who count on to trip it out.

Executives face scrutiny from buyers about how significant their sacrifices will probably be. Advisers warn about bosses making solely “token” cuts to their salaries whereas retaining profitable bonus, inventory and pension funds.

À la prochaine…