Gouvernance | Page 33

Gouvernance normes de droit Nouvelles diverses place des salariés

Beau cas de RSE avec Areva

Ivan Tchotourian 26 septembre 2016

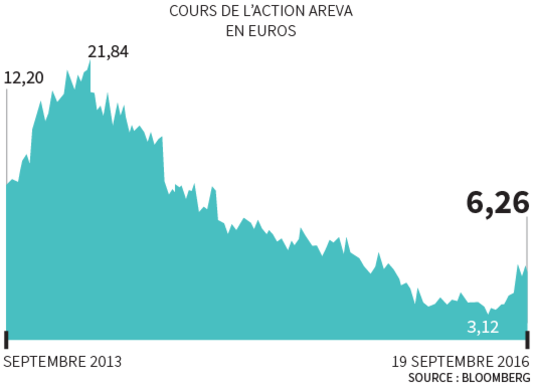

Bonjour à toutes et à tous, le quotidien Le Monde pose une belle question dans un article récent : « Les actionnaires salariés d’Areva ont-ils été abusés ? ». L’article aborde de plein fouet – outre la question de l’information financière et de sa communication – le thème de la responsabilité sociétale par son angle partie prenante. Si l’affaire était avérée et allait à son terme, en voilà une drôle de manière de traiter cette partie prenante de l’entreprise que sont les salariés !

Les dirigeants d’Areva ont-ils dissimulé aux salariés la situation réelle de l’entreprise au printemps 2013 alors qu’ils les incitaient fortement à souscrire au plan d’actionnariat salarié ? C’est le doute – voire la certitude – qu’ont un certain nombre d’entre eux, soutenus par la CFE-CGC.

Des centaines de plaintes ont été déposées depuis 2015 pour « délit de fausse information » et « tromperie ». Dans son édition du lundi 19 septembre, Le Parisien indique que le parquet national financier a ouvert une enquête préliminaire avant l’été, une information confirmée par Areva. Après analyse du dossier, la justice peut classer l’affaire sans suite ou la renvoyer devant le tribunal correctionnel.

À la prochaine…

Ivan Tchotourian

Gouvernance Nouvelles diverses Valeur actionnariale vs. sociétale

Contradiction des acteurs de la gouvernance et préférence des actionnaires : l’exemple de Chanel

Ivan Tchotourian 21 septembre 2016

Au moins les propriétaires de Chanel, les frères Alain et Gérard Wertheimer, n’auront pas été affectés par la crise que traverse tout le secteur du luxe. Les actionnaires de cet empire non coté ont touché à eux deux 1,64 milliard de dollars (1,47 milliard d’euros) de dividendes en 2015. Une somme infiniment plus coquette que les 69 millions de dollars qu’ils avaient perçus au cours de l’exercice précédent.

C’est l’une des révélations des 92 pages du rapport annuel 2015 de Chanel International BV – l’entité néerlandaise qui chapeaute le groupe et ses filiales – que le magazine suisse Bilan et Le Monde se sont procuré. Ce document ratifié par le cabinet d’audit Deloitte a été déposé à la chambre de commerce d’Amsterdam.

Comme l’avait déjà révélé l’agence Reuters fin août, Chanel n’a pas été épargné par le retournement du marché. Ce groupe, qui met un point d’honneur à ne jamais diffuser le moindre chiffre, a vu ses ventes plonger de 17 % par rapport à 2014, à 6,24 milliards de dollars. Son résultat net a également reculé de 6,8 %, à 1,34 milliard de dollars. La rentabilité du groupe s’en est seulement un petit peu ressentie puisqu’elle est restée à un niveau extrêmement enviable de 25,7 % (contre 27,6 % un an plus tôt).

À la prochaine…

Ivan Tchotourian

Gouvernance normes de droit Nouvelles diverses

Speech de la SEC : la dénonciation encensée

Ivan Tchotourian 20 septembre 2016

Bonjour à toutes et à tous, je vous informe qu’Andrew Ceresney (directeur de la division Enforcement à la SEC) s’est exprimé lors de la Sixteenth Annual Taxpayers Against Fraud Conference à Washington le 14 septembre 2016 (« The SEC’s Whistleblower Program: The Successful Early Years »). À cette occasion, M. Ceresney est revenu sur la dénonciation, son histoire et son succès actuel… ainsi que l’influence qu’a exercé le programme de dénonciation américain pour le Canada (Ontario et Québec) et l’Australie.

Whistleblowers provide an invaluable public service, often at great personal and professional sacrifice and peril. I cannot overstate the appreciation we have for the willingness of whistleblowers to come forward with evidence of potential securities law violations. I often speak of the transformative impact that the program has had on the Agency, both in terms of the detection of illegal conduct and in moving our investigations forward quicker and through the use of fewer resources.

Dans son allocution, M. Ceserney fournit des chiffres :

- The success of the program can be seen, in part, in the over $107 million we have paid to 33 whistleblowers for their valuable assistance, in cases with more than $500 million ordered in sanctions

- Since the inception of the program, the Office has received more than 14,000 tips from whistleblowers in every state in the United States and from over 95 foreign countries. What’s more, tips from whistleblowers increased from 3,001 in fiscal year 2012 — the first full fiscal year that the Commission’s Whistleblower Office was in operation — to nearly 4,000 last year, an approximately 30% increase. And we are on target to exceed that level this year. During fiscal year 2015, the Office returned over 2,800 phone calls from members of the public. By the end of fiscal year 2015, the Commission and Claims Review Staff had issued Final Orders and Preliminary Determinations with respect to over 390 claims for whistleblower awards.

À la prochaine…

Ivan Tchotourian

divulgation financière Gouvernance Nouvelles diverses

Volkswagen : l’anniversaire d’un scandale !

Ivan Tchotourian 20 septembre 2016

Bonjour à toutes et à tous, c’est l’anniversaire du scandale Volkswagen aujourd’hui. Une belle occasion de rappeler toutes l’importance d’accorder aux préoccupations extra-financières une attention particulière : « Volkswagen anniversary reminds investors of the value of ESG analysis » (World Finance, Vipul Arora, 14 septembre 2016).

This month marks one year since the start of the Volkswagen emissions scandal, when the US Environmental Protection Agency found Volkswagen’s ‘defeat devices’ masked emissions that were 40 times the legal standard of nitrogen oxide, causing smog and poor health conditions.

A year of vehicle recalls, plummeting sales and falling profits followed and Volkswagen has seen 30 percent wiped off its share price. What’s more, the company could face up to $18bn in fines from US regulators – equivalent to the entire Russian budget for hosting the 2018 World Cup. The scandal has been terrible news for Volkswagen and its shareholders.

But should those that got stung have been a little more wary? The Volkswagen scandal was far from unprecedented in the industry and in this particular case analysts had spotted signs of trouble as early as 2014 – when Volkswagen’s response to emissions discrepancies found by a chance test from the International Council on Clean Transportation was to undertake a recall of 500,000 vehicles. Volkswagen’s membership of a collaboration that worked against emissions reducing technology from 1997-2011 was also a red flag for some investors.

To avoid being stung again, investors should view all voluntary recalls as a reason for deeper investigation. But wider than that, the scandal has also helped persuade many investors of the value of taking a closer look at a company’s environmental, social and governance (ESG) credentials.

À la prochaine…

Ivan Tchotourian

Gouvernance normes de droit Nouvelles diverses place des salariés

Actionnariat salarié : quelle performance ?

Ivan Tchotourian 15 septembre 2016

Bonjour à toutes et à tous, l’organisation Eres mesure pour la 1e fois la performance des opérations d’actionnariat salarié dans le SBF120 depuis 2006 (ici). Dans la nouvelle édition de son étude, Eres analyse la performance sur 5 ans des opérations d’actionnariat salarié initiées entre 2006 et 2010 par les entreprises du SBF120.

Pour 100€ investis, entre 2006 et 2010, en titres de leur entreprise, les salariés du SBF120 ont réalisé un gain moyen entre 78% (décote et dividende compris, hors abondement) et 547% (avec un abondement de 300%).

Mais quelle est la fréquence de gain pour les salariés actionnaires ? L’étude de Eres répond à cette question et révèle que :

- Les salariés ayant souscrit à une opération d’actionnariat salarié (augmentation de capital réservée ou cession d’actions), réalisée par les entreprises du SBF120 entre 2006 et 2010, ont été gagnants dans 72% des cas avec le dividende et la décote (sans tenir compte de l’abondement) alors qu’un actionnaire normal aurait été gagnant dans 60% des cas seulement.

- Avec un taux d’abondement de 75%, les salariés auraient été gagnants dans 90% des cas au bout de 5 ans.

- Abondement et décote permettent de limiter sensiblement le risque pris par les salariés.

- Ces résultats sont conservateurs dans la mesure où ils partent du principe que le salarié cède ses actions au bout de 5 ans alors que rien ne l’y oblige.

À la prochaine…

Ivan Tchotourian

Gouvernance Nouvelles diverses Structures juridiques

Investir ou non dans des actions de co-fondateur ?

Ivan Tchotourian 13 septembre 2016

Bel article synthétique d’Ian Jeffrey sur la question suivante (question que se posent les jeunes entrepreneurs de start up) : « To vest or not to vest cofounder shares ».

It’s common knowledge that employees must vest their stock options over time.

When I first got started in the startup world over 10 years ago, vesting schedules were typically 48 months on a 12 month cliff. A cliff is a stipulation dictating that if someone leaves the company before a pre-determined length of time (in this example 12 months), the leaving person loses 100 per cent of their equity. (For those of you who don’t know the mechanics of vesting, I wrote about it here a year ago.)

More recently, 36 month vesting on a six-month cliff seems to be more and more common. That’s no doubt a good thing for employees.

Employee stock options and vesting are topics that come up all the time when I meet with founders, but they’re always surprised when I ask them about their founder shares’ vesting schedule.

À la prochaine…

Ivan Tchotourian

état actionnaire Gouvernance mission et composition du conseil d'administration Nouvelles diverses place des salariés

Alstom, une explication de la gouvernance s’impose !

Ivan Tchotourian 13 septembre 2016

Bonjour à toutes et à tous, l’entreprise française Alstom soulève un beau cas de gouvernance d’entreprise. En annonçant le transfert d’ici la fin 2018 de la production de trains et du bureau d’études de Belfort vers le site alsacien de Reichshoffen, Alstom semble avoir pris tout le monde de court.

Cette décision interpelle sur 2 points.

- Cette décision rappelle le rôle délicat de l’État lorsqu’il est actionnaire. Rappelant que l’État français est présent au conseil d’administration du groupe de transport. Dans le cadre des accords conclus entre l’Etat et Bouygues en juin 2014, l’Etat a signé un prêt de titres avec Bouygues jusqu’à la fin 2017, lui permettant d’exercer ses droits de vote dans Alstom à hauteur de 20%. L’Etat dispose en outre d’options d’achat lui permettant d’acquérir, s’il le souhaite, les titres actuellement prêtés par Bouygues.

- Cette décision a été prise et – surtout – communiquée dans d’étranges circonstances. L’annonce a été faite mercredi après-midi aux représentants du personnel alors que le matin même, Alstom annonçait un accord avec la SNCF sur le TGV du futur et assurait officiellement que le site de Belfort était retenu pour les locomotives. Depuis, la direction n’a donné aucune indication officielle, en dehors de l’explication du plan de charge insuffisant donnée aux représentants du personnel.

Je vous invite à écouter cette capsule-vidéo de 2 minutes (tirée du site L’Agefi.fr) qui résume de manière claire les questions de gouvernance d’entreprise que soulève Alstom : « Alstom, une explication de la gouvernance s’impose ».

À la prochaine…

Ivan Tchotourian