Gouvernance | Page 4

autres publications Gouvernance Normes d'encadrement

La Suède fait son bilan et dessine le futur

Ivan Tchotourian 27 septembre 2015

Très intéressant le rapport annuel du Swedish Corporate Governance Board : « Annual report 2015 ». En plus de ce bilan (selon lequel « The number of deviations from the Code fell last year, as has been the case in many years, but this trend has not continued this year. This year’s survey shows a higher number of reported deviations at a higher number of companies »), les perspectives font une ouverture très claire à la responsabilité sociétale (aux pp. 29 et s.).

The Swedish Corporate Governance Board’s ambition is that its Annual Report not only describes the work of the Board and how the Code has been applied during the past year, but also provides a forum for discussion and debate on current corporate governance issues, both in Sweden and internationally. The Board therefore invites external contributors to publish articles and opinions within the field of corporate governance that are deemed of general interest. The content of these articles is the responsibility of the respective author, and any opinions or positions expressed are not necessarily shared by the Board.

The first two articles address issues concerning com- panies’ work within the fields of sustainability or CSR, a highly topical subject where there is much confusi- on about what this actually is and what it has to do with a company’s operations. Karolina Dubowicz, of the Swedish communications consultancy Hallvarsson & Halvarsson, attempts to clarify the concepts and what they mean. Sarah McPhee, CEO of savings and insurance firm SPP, describes her company’s work and strategy regarding sustainable value creation, as well as her own thoughts on the subject. (…)

Pour accéder au code suédois de gouvernance : Code suédois de gouvernance d’entreprise (Swedish Corporate Governance Board, « Swedish Corporate Governance Code », 2010)

Attention, une révision de ce code est en marche et devrait aboutir à une réforme en novembre 2015 !

À la prochaine…

Ivan Tchotourian

autres publications rémunération

Dossier spécial les affaires : c’est à lire

Ivan Tchotourian 24 septembre 2015

Bonjour à toutes et à tous, le journal les affaires propose un très intéressant dossier dans son numéro du 26 Septembre 2015 : Quel est le juste prix d’un membre de CA ?… Voilà une belle question !

Le salaire des administrateurs québécois a bondi. Découvrez pourquoi. Et qui paie combien.

Pour en savoir plus, cliquez ici.

À la prochaine…

Ivan Tchotourian

divulgation financière engagement et activisme actionnarial normes de droit

Les investisseurs institutionnels toujours plus sociétalement responsabilisés

Ivan Tchotourian 24 septembre 2015

Les investisseurs institutionnels se trouvent de plus en plus responsabiliser sociétalement. La France vient d’en donner un exemple récent avec sa Loi de programmation pour la transition énergétique relatif à la transition énergétique pour la croissance vert.

L’article 48 (en savoir plus sur cet amendement ici) de cette loi adoptée par l’Assemblée nationale le 26 mai 2015 va obliger les « gros » investisseurs institutionnels à intégrer dans leur rapport annuel une évaluation de la contribution de leurs portefeuilles d’investissement au financement de la transition énergétique et de l’économie verte dans la perspective de contribuer à la limitation du réchauffement climatique à +2°C.

« IV. – L’article L. 533‑22‑1 du code monétaire et financier est complété par quatre alinéas ainsi rédigés :

« Les investisseurs institutionnels, caisses de retraite du secteur public et du secteur privé, fonds de pension du secteur public et du secteur privé, instituts de prévoyance, compagnies d’assurance, mutuelles, associations, fondations, institutions spéciales réalisent dans leur rapport annuel et dans les documents destinés à l’information de leurs cotisants, bénéficiaires, souscripteurs, donateurs ou adhérents, une évaluation quantitative de leur contribution, via les actifs qu’ils détiennent, au financement de la transition énergétique et de l’économie verte dans la perspective de contribuer à la limitation du réchauffement climatique à +2°C. Cette évaluation s’appuie sur une mesure des émissions de gaz à effet de serre associées aux actifs détenus, toutes classes d’actifs confondus, dénommée « empreinte carbone », ainsi que sur une mesure de la part de leur portefeuille investie dans des actifs induisant des réductions d’émissions de gaz à effet de serre, dite « part verte ».

« Les documents résultant de cette évaluation et de cette mesure précisent la situation du portefeuille au regard de l’objectif international de limitation du réchauffement climatique à +2°C, et des objectifs correspondants définis au niveau national et européen. Le cas échéant, ils expliquent les raisons pour lesquelles la part verte n’atteint pas le seuil de 5 % sur l’exercice clos au plus tard au 31 décembre 2016, et 10 % sur l’exercice clos au plus tard au 31 décembre 2020. Ils décrivent les moyens mis en œuvre pour améliorer la contribution du portefeuille, ainsi que la manière dont sont exercés à cet égard les droits de vote attachés aux instruments financiers qui en disposent.

« Ces dispositions s’appliquent dès le rapport annuel et les documents d’information portant sur l’exercice clos au plus tard au 31 décembre 2016.

« Un décret en Conseil d’État définit les modalités d’application des trois alinéas précédents, notamment le périmètre d’émission pertinent, les modalités de calcul et de présentation de l’empreinte carbone et de la part verte, de façon à permettre une comparaison des données entre organisations et produits financiers, et une meilleure lecture par les pouvoirs publics. Il fixe également les modalités de vérification des calculs par des organismes tiers indépendants. »

L’obligation de reporting s’appliquera dès l’exercice 2016, clos au 31 décembre.

Il est à noter que quatre institutions françaises gérant 82 milliards d’euros (le groupe Caisse des Dépôts, l’ERAFP, le FRR et l’Ircantec) ont pris l’engagement en mai 2015 de publier, d’ici décembre 2015, l’empreinte carbone de leur portefeuille d’actions et de lancer des initiatives pour réduire significativement à terme cette empreinte carbone.

À la prochaine…

Ivan Tchotourian

autres publications mission et composition du conseil d'administration normes de marché

Femmes et CA : les statistiques canadiennes qui tuent !

Ivan Tchotourian 13 septembre 2015

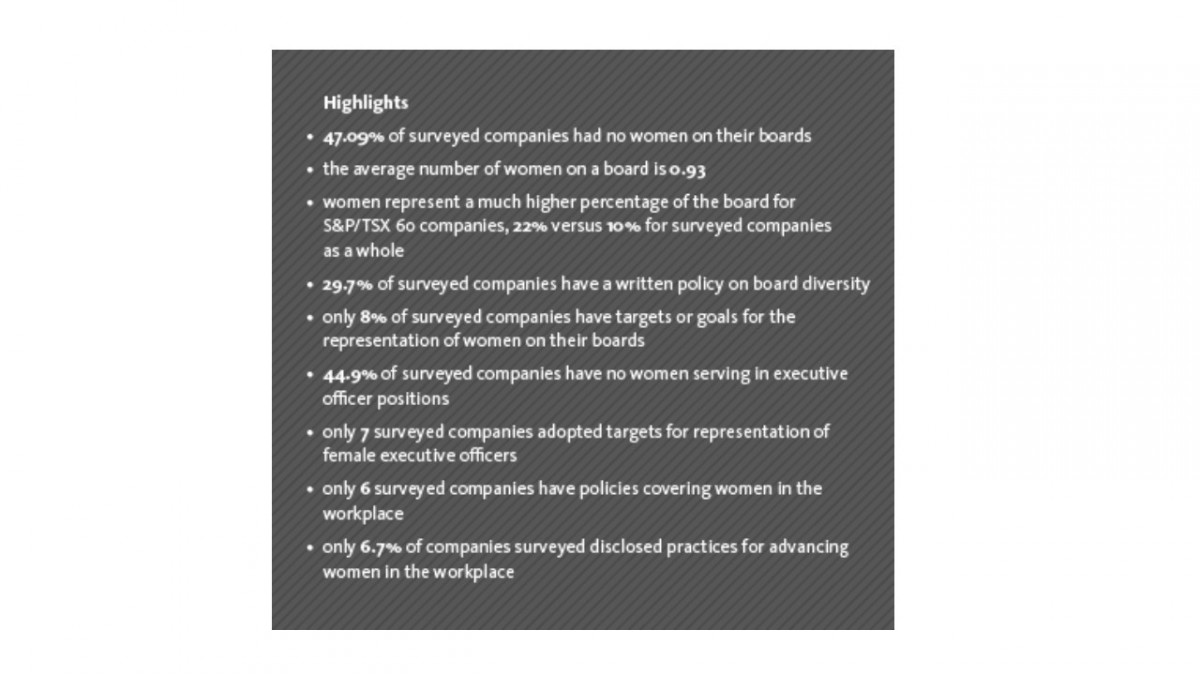

Depuis le 31 décembre 2014, les émetteurs des provinces participantes, à l’exception des émetteurs de la TSX croissance et des fonds d’investissement, sont assujettis à de nouvelles exigences en matière de divulgation de la représentation des femmes dans les conseils d’administration et les postes de cadres supérieurs. Or, que nous apprend la première année d’application du dispositif ?

Le cabinet d’avocats Osler vient de publier les résultats d’une étude au bilan peu glorieux : « Le portrait global est décevant » pouvons-nous lire (ici). Vous trouverez en image ci-dessus un résumé de l’étude.

Cette première année d’application des nouvelles exigences en matière de divulgation reflète d’importants exemples de non-conformité, la faible représentation des femmes dans les conseils d’administration et les postes de cadres au sein d’entreprises cotées à la principale Bourse canadienne, et la quasi-inexistence d’objectifs ou de cibles à atteindre en ce qui a trait au nombre de femmes cadres supérieures.

Pour accéder au rapport « Diversity Disclosure Practices » : cliquez ici.

À la prochaine…

Ivan Tchotourian

mission et composition du conseil d'administration normes de droit

Féminisation des CA : bons et mauvais élèves en France

Ivan Tchotourian 8 septembre 2015

Bonjour à toutes et à tous, pour faire suite aux billets consacrés récemment à la féminisation des CA des grandes entreprises françaises, vous pourrez consulter l’article suivant publié par Mme Laurence Boisseau dans le quotidien Les Échos : « Ceux qui ont atteint l’objectif, ceux qui en sont loin ».

Certaines entreprises sont plus en avance que d’autres sur la féminisation de leurs conseils de surveillance… Ainsi, GDF Suez, devenue Engie, compte 63 % de femmes dans son conseil d’administration, Peugeot et Publicis, 55 % ; Vinci, Alstom et Michelin, 43 %. A l’inverse, le Crédit Agricole, Carrefour et LVMH sont loin de l’objectif de 40 % fixé pour 2016 ou 2017 (selon que l’on se réfère au code de gouvernance ou à la loi), mais ils remplissent l’objectif intermédiaire de 20 % pour 2014.

Pour lire la suite, cliquez ici.

À la prochaine…

Ivan Tchotourian

mission et composition du conseil d'administration place des salariés

Composition des CA : dernières statistiques en France

Ivan Tchotourian 4 septembre 2015

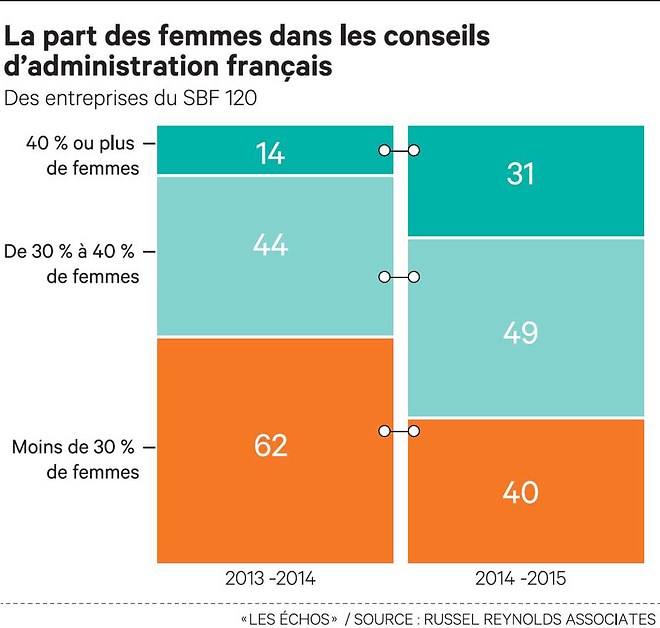

Le magazine Challenges et le journal Les Échos relaient deux informations très intéressantes tirées d’une enquête de Russell Reynolds Associates sur la composition des CA en France (« Conseils d’administration: encore 150 femmes à recruter d’ici à 2016 » et « Administrateurs : 150 femmes à recruter d’ici à 2017 »).

En 2015, les conseils d’administration des entreprises du CAC 40 comptent en moyenne 35% de femmes, contre 30% en 2014, et ceux des entreprises du SBF 120 (indice regroupant les 120 plus grands groupes cotés en France), hors CAC 40, en comptent 32% (contre 29% en 2014), selon cette étude. En 2015, environ 50% des nouveaux mandats d’administrateurs ont été attribués à des femmes dans les 120 plus grandes entreprises françaises. Toutefois, afin de parvenir à l’objectif de parité, fixé à 40% de femmes par le code Afep-Medef pour 2016, il faudrait que ces entreprises recrutent encore 150 femmes dans leurs conseils d’administration d’ici à l’an prochain, souligne l’enquête. Seules 31 entreprises sur 120 atteignent l’objectif pour l’heure, un chiffre toutefois en nette progression par rapport à 2014 (14 entreprises à l’époque).

Autre point qui mérite d’être souligné : le nombre d’administrateurs représentant les salariés dans les 120 plus grands groupes français a bondi de 66%, passant de 48 entreprises en 2014 à 80 en 2015 (dans le seul CAC 40, ce chiffre passe de 28 à 47). En revanche, seules 17 entreprises du SBF 120 ont un administrateur salarié siégeant au comité des rémunérations.

À la prochaine…

Ivan Tchotourian

rémunération

Rapport du High Pay Centre d’août 2015

Ivan Tchotourian 19 août 2015

The High Pay Centre de Grande-Bretagne a publié le 6 août 2015 un rapport sur la rémunération des dirigeants intitulé : « New High Pay Centre report: Executive pay continues to climb at expense of ordinary workers » (ici). Il faut croire que si les réformes se suivent et se ressemblent, leur impact ne se font pas vraiment ressentir !

Voici la synthèse de cette étude :

FTSE 100 CEO pay jumped to £4.964 million in 2014 according to a new report published today by the High Pay Centre think-tank.

The figures represent a slight increase on CEO pay of £4.923 million in 2013, but a more drastic rise from the £4.129 million average in 2010.

The High Pay Centre analysed data disclosed in companies’ annual reports as a result of requirements introduced by the coalition government in 2013. The research also found that:

- The top 10 highest-paid CEOs alone were paid over £156 million between them

- Despite average CEO pay of nearly £5 million, only a quarter of FTSE 100 companies are living wage accredited

- Average FTSE 100 CEO pay in 2014 was 183 times the earnings of the average full-time UK worker, up from 182 times in 2013 and 160 times in 2010

- Shareholders have the power to voice their opposition to executive pay policy at company AGMs, but the average vote against pay awards across the FTSE 100 was just 6.4%

À la prochaine…

Ivan Tchotourian