engagement et activisme actionnarial Gouvernance Normes d'encadrement Valeur actionnariale vs. sociétale

Nos étudiants publient : pourquoi un contrôle effectif de l’entreprise par l’actionnaire ? (par Éric Brault)

Ivan Tchotourian 29 août 2017

Le séminaire à la maîtrise de Gouvernance de l’entreprise (DRT-7022) dispensé à la Faculté de droit de l’Université Laval entend apporter aux étudiants une réflexion originale sur les liens entre la sphère économico-juridique, la gouvernance des entreprises et les enjeux sociétaux actuels. Le séminaire s’interroge sur le contenu des normes de gouvernance et leur pertinence dans un contexte de profonds questionnements des modèles économique et financier. Dans le cadre de ce séminaire, il est proposé aux étudiants depuis l’hiver 2014 d’avoir une expérience originale de publication de leurs travaux de recherche qui ont porté sur des sujets d’actualité de gouvernance d’entreprise. C’est dans cette optique que s’inscrit cette publication qui utilise un format original de diffusion : le billet de blogue. Cette publication numérique entend contribuer au partager des connaissances à une large échelle (provinciale, fédérale et internationale). Le présent billet est une fiche de lecture réalisée par M. Éric Brault. Ce dernier porte une réflexion sur la légitimité du contrôle des actionnaires et revient sur l’étude « The Essential Unity of Shareholders and the Myth of Investor Short-Termism » du professeur George W. Dent. Je vous en souhaite bonne lecture et suis certain que vous prendrez autant de plaisir à le lire que j’ai pu en prendre à le corriger.

Ivan Tchotourian

Le texte The Essential Unity of Shareholders and the Myth of Investor Short-Termism de George W Dent Jr. s’inscrit dans un débat éternel plaçant face-à-face actionnaires et administrateurs. L’auteur fait l’apologie du contrôle effectif de l’entreprise par les actionnaires[1].

Mise en perspective

L’argumentaire du professeur Dent découle d’abord d’une réflexion qu’il fait sur le système de gouvernance des entreprises américaines. Pour lui, le niveau de contrôle exercé par les conseils d’administration d’entreprises ouvertes américaines est trop important, en rapport au peu de contrôle effectif détenu par les actionnaires. Cette situation ouvre la porte à un conseil d’administration qui se permet de prendre des décisions qui ne cadrent pas avec les intérêts des actionnaires, engendrant ainsi une perte d’intérêt de la part des investisseurs envers les entreprises publiques américaines. La solution serait alors de permettre aux actionnaires (ceux ayant l’intérêt le plus marqué dans la réussite de l’entreprise) d’obtenir un plus grand contrôle de cette dernière. Cette solution est toutefois diamétralement opposée à ceux qui défendent le pouvoir détenu par les administrateurs et qui cherchent à limiter le pouvoir actionnarial et, conséquemment, l’influence des investisseurs institutionnels. L’article du professeur Dent s’inscrit comme réponse aux partisans d’un maintien du statu quo qui cherchent à limiter le contrôle détenu par les actionnaires.

Des actionnaires légitimés

L’auteur pose comme hypothèse de départ que les intérêts des actionnaires n’entrent pas en conflits, mais convergent plutôt vers un but unique : la maximisation de la valeur de l’action qu’ils détiennent. Afin de le démontrer, ce dernier isole d’abord les principales prémisses servant à la construction des arguments des disciples de la théorie voulant un contrôle actionnarial plus faible[2]. Il déconstruit ensuite chacune de ces prémisses afin de démontrer les failles dans l’argumentaire évoqué. Pour terminer, il dresse un portrait de la situation actuelle où la prise de décision effective est contrôlée par les administrateurs qui sont eux-mêmes souvent soumis à l’influence du P.-D.G. Le professeur Dent démontre que les différentes tentatives règlementaires voulant donner aux conseils d’administration une plus grande indépendance n’ont pas permis d’aligner correctement les intérêts des actionnaires et des administrateurs.

Déconstruire

La première des prémisses déconstruites par le professeur Dent concerne l’ignorance de l’actionnaire. D’après les adhérents du statu quo, l’actionnaire n’a pas assez de connaissances concernant l’entreprise et ses projets afin de faire un choix éclairé et conséquemment, ses choix risquent de faire diminuer la valeur des actions. Le professeur Dent démontre aisément les failles de l’argument. Il explique, entre autres, que les votes des actionnaires touchent principalement les « Règles du jeu »[3] et non les enjeux opérationnels. Il n’est donc pas nécessaire de comprendre en profondeur l’élément opérationnel de l’entreprise afin de prendre une décision favorable à la maximisation de sa valeur.

La seconde des prémisses déconstruite par le professeur Dent est celle de la présence de conflits d’intérêts chez les actionnaires et entre actionnaires qui peuvent mener à une priorisation de certains projets ou secteurs d’activités nuisibles à la santé financière de l’entreprise. Un conflit d’intérêts au niveau de l’actionnariat peut s’exprimer de multiples façons et l’auteur s’attarde sur cinq situations[4]. L’auteur pose ensuite deux constats afin de démontrer la non-importance des conflits d’intérêts évoqués. D’abord, le conflit ne concerne souvent que quelques actionnaires qui sont loin d’être en mesure d’obtenir la majorité nécessaire à la poursuite de leurs agendas respectifs et, ces différents agendas sont souvent contradictoires. Deuxièmement, une étude sur litiges dans les conseils d’administration démontre que ceux-ci ne sont pas causés par des conflits entre actionnaires plutôt par des luttes pour le pouvoir entre administrateurs[5].

La troisième prémisse déconstruite par le professeur Dent est celle des investisseurs détenant des actions à court terme et cherchant un rendement rapide au détriment des gains et de la stabilité à long terme. Cette préoccupation cadre avec une présence accrue des fonds d’investissement alternatifs[6] qui ont tendance à détenir des actions moins longtemps que les investisseurs traditionnels. Pourtant, l’auteur explique qu’il n’y a pas de preuves empiriques qui démontrent que les pressions provenant des actionnaires détenteurs d’actions à court terme produisent des effets nocifs à long terme.

Conclusion

Par son texte, le professeur Dent parvient à démontrer que les intérêts des actionnaires convergents vers l’unique but de maximiser la valeur des actions de l’entreprise. Il exprime toutefois certaines retenues sachant qu’aucun système n’est parfait. Le contrôle effectif par les actionnaires peut laisser place à la prise de décisions allant à l’encontre du but établi ci-dessus. Mais, l’objectif est de permettre l’amélioration du système actuel qui laisse le contrôle effectif de l’entreprise entre les mains du conseil d’administration et des dirigeants ce qui permet une dissociation entre les intérêts de ces derniers et ceux des actionnaires. Toutefois, l’auteur ne démontre pas comment s’effectuerait ce contrôle plus effectif de l’actionnaire. Il existe par exemple déjà dans certains pays certaines mesures comme le Say-on-Pay qui augmentent ce contrôle. Est-ce « la » solution ?

Éric Brault

Étudiant du cours de Gouvernance de l’entreprise – DRT-7022

[1] G. W. DENT Jr, « The Essential Unity of Shareholders and the Myth of Investor Short-Termism », Delaware Journal of Corporate Law, 2010, Vol. 35, p. 97.

[2] Dans le texte, l’auteur fait effectivement référence à une théorie : « Corporate managers as well as their operatives and camp followers constructed a theory that shareholder control would not serve the national interest in economic efficiency; indeed it would not serve the interests of shareholders themselves » (p. 99 de l’article du professeur Dent).

[3] Le professeur Dent utilise le terme « Rules-of-the-game » (p. 133 de l’article du professeur Dent).

[4] Ces cinq conflits d’intérêt sont : employé mais également actionnaire; actionnaire ayant un mandat politique externe; actionnaire ayant des intérêts financiers dans une autre entreprise partenaire (problématique de l’auto-négociation); actionnaire n’ayant plus d’intérêts dans l’entreprise lors du vote; et actionnaire ayant un intérêt financier dans un compétiteur.

[5] Anup AGRAWAL et Mark A. CHEN, « Boardroom Brawls: An Empirical Analysis of Disputes Involving Directors », EFA 2008 Athens Meetings Paper, 1er juillet 2008, 1.

[6] Yvan ALLAIRE, « La démocratie et le droit de vote des actionnaires », dans Propos de gouvernance…et autres. Montréal, Presse Forstrat International, 2007, p. 95 et s.

engagement et activisme actionnarial Gouvernance mission et composition du conseil d'administration Nouvelles diverses

Can Staggered Boards Improve Value? Evidence from the Massachusetts Natural Experiment

Ivan Tchotourian 5 avril 2017

We study the effect of staggered boards on long-run firm value, using a natural experiment: a 1990 law that imposed a staggered board on all firms incorporated in Massachusetts.

We find a significant and positive average increase in Tobin’s Q among the Massachusetts treated firms, suggesting that staggered boards can be beneficial for early-life-cycle firms, which exhibit greater information asymmetries between insiders and investors. These results are validated using a larger sample of firms from the Investor Responsibility Research Center.

In exploring possible channels for these effects, we find that the effects are stronger among innovating Massachusetts firms, particularly those facing greater Wall Street scrutiny. The evidence is consistent with staggered boards improving managers’ incentives to make long-term investments.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance mission et composition du conseil d'administration Nouvelles diverses rémunération

Shareholders ready to show their hand over executive pay

Ivan Tchotourian 31 mars 2017

Alors rébellion ou pas des actionnaires ? Alors que les documents des entreprises commencent à être rendus publics (pour des raisons de sollicitation de procuration), les chiffres de la rémunération des hauts-dirigeants le sont tout autant ! Faut-il croire aux propos optimistes des journalistes du Financial Times (« Shareholders ready to show their hand over executive pay« ) ?

It will not be a quiet season. Investors have already won several small victories, forcing some UK companies to backtrack on pay decisions. Now they have the scent of blood.

This month global companies including BP and some of the biggest UK banks will divulge how much they awarded top executives last year, setting the scene for potentially fractious showdowns with investors.

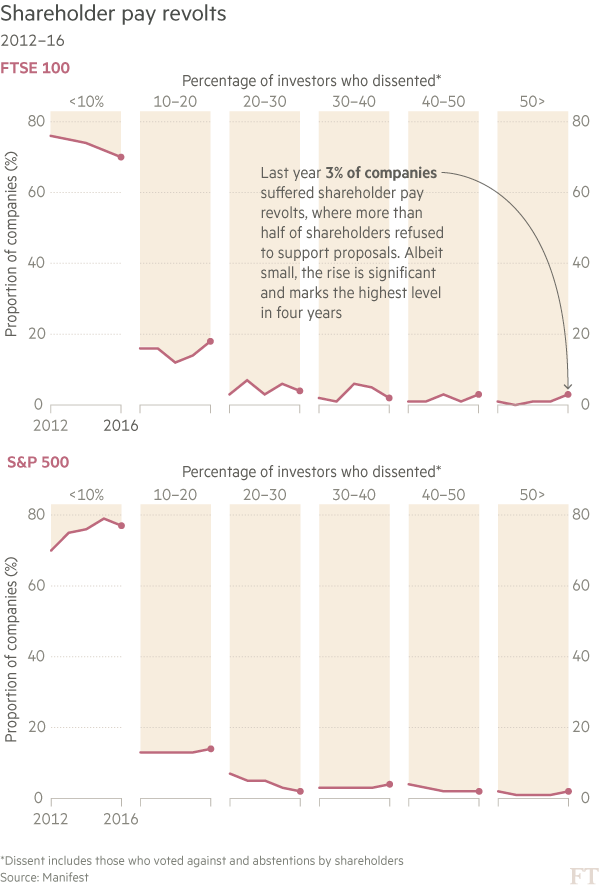

Last year, a majority of investors rejected plans at seven of the biggest US companies and three of the UK’s largest groups. This year is expected to be an even bigger rebellion.

(…) A new mood on executive awards has already swept through Europe. Last year investor support for pay proposed by German companies dropped from 90 per cent to 76 per cent for large companies.

Opposition has also increased in the Netherlands, Switzerland and France “because executive pay is seen to have become excessive,” says Georgina Marshall, head of research at voting adviser, ISS. The outlier is the US where more than three-quarters of proposals won 90-plus per cent support last year. However, even there criticism of excessive rewards is mounting.The mood in the UK has become particularly tense, however. There were as many shareholder revolts against UK pay plans last year as there were during 2012’s so-called “shareholder spring”, according to Manifest data.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance Nouvelles diverses

Les actionnaires comprennent-ils les audits ?

Ivan Tchotourian 28 mars 2017

Inquiétant pourrais-je vous dire ? Récemment, a été publiée une étude « Auditor Ratification: Can’t Get No (Dis)Satisfaction » par Lauren Cunningham qui démontre que les actionnaires votent très rarement contre la ratification du travail de l’auditeur, et ce, malgré l’intervention précieuse des agences de conseil en vote qui viennent éclairer les actionnaires sur ce sujet si délicats des états financiers.

The auditor ratification vote provides shareholders with an opportunity to voice their opinions about the company’s choice of auditor, but, historically, less than 2 percent of shareholders express dissent in their vote. Motivated by regulatory attention on the importance of shareholder involvement and the institutional power of proxy advisors on voting outcomes, I examine the proxy advisor’s role in the auditor ratification vote. I find that proxy advisors have a statistically significant influence over shareholder voting outcomes when they recommend against auditor ratification, but the Against recommendation is rare, and the qualitative significance is less clear. Proxy advisor Against recommendations are based on concerns about auditor independence and poor audit quality, but there appears to be variation in the extent to which proxy advisors issue Against recommendations for each of these criteria. I discuss the implications of the findings, which should be of interest to regulators, investors, public companies, and audit firms.

Bilan établit par l’auteur ?

My findings may be useful to these discussions because they suggest that even a reasonably sophisticated user, such as a proxy advisor, often lacks clear enough evidence about poor audit quality to warrant issuing an against recommendation

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance Nouvelles diverses

L’engagement actionnarial : une synthèse

Ivan Tchotourian 20 mars 2017

Étienne Plamondon publie une intéressante synthèse : « L’engagement actionnarial pour les nuls » (Le Devoir, 18 février 2017). L’occasion de revenir sur cette belle notion…

Les Fonds éthiques de Placements NEI s’étaient retirés de la pétrolière ExxonMobil pendant des années. La société de fonds commun de placement, détenue à 50 % par le Mouvement Desjardins, jugeait vain tout engagement actionnarial alors que cette entreprise niait les changements climatiques et tentait de discréditer les constats scientifiques. Mais Placement NEI a récemment décidé de réinvestir dans cette entreprise. Pourquoi ? La haute direction d’ExxonMobil s’est affichée depuis en faveur d’une taxe carbone, une scientifique spécialisée dans les changements climatiques a été nommée, en janvier dernier, au conseil d’administration et les votes d’actionnaires pour une prise en considération du réchauffement de la planète y sont de plus en plus pesants. « Nous voulons être actionnaires pour pouvoir aider les autres investisseurs dans cet engagement », explique Michelle de Cordova, directrice de l’engagement des entreprises et des politiques publiques chez Placements NEI.

Le but de l’engagement actionnarial : utiliser son pouvoir d’actionnaires, soit de copropriétaires, pour inciter l’entreprise à adopter des pratiques plus soucieuses des enjeux environnementaux, sociaux et de gouvernance.

Plus un investisseur détient un nombre ou un pourcentage élevé d’actions, plus la haute direction de l’entreprise sera encline à écouter ses revendications. Aequo, une firme montréalaise de services d’engagement actionnarial, est née il y a environ un an de ce constat. Après avoir remarqué qu’ils approchaient sensiblement les mêmes organisations autour des mêmes sujets, Bâtirente, le système de retraite de la CSN, et le Regroupement pour la responsabilité sociale des entreprises (RRSE) ont créé cette firme pour unir leurs forces et ainsi augmenter leur influence auprès de sociétés dont ils sont tous les deux actionnaires. Aequo effectue la même démarche pour d’autres grands investisseurs, dont la firme montréalaise de gestion de portefeuilles Hexavest.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance Normes d'encadrement normes de droit normes de marché Nouvelles diverses

Code de gouvernance en Allemagne : la responsabilité des investisseurs réaffirmée

Ivan Tchotourian 20 mars 2017

Le Code de gouvernance allemand vient d’être réformé récemment : « Germany corp gov code to emphasise investor responsibility » (Susanna Rust, IPE, 15 février 2017). Vous trouverez dans cet article une belle synthèse de cette réforme.

Germany’s corporate governance code is being amended to emphasise that institutional investors have a responsibility to exercise their ownership rights.

The amendments follow a six-week consultation period that generated a strong response, both positive and critical, according to the government-appointed commission responsible for the code. The commission decided on changes to the code itself and the preamble, which sets out the spirit behind the code.

The preamble has been extended to argue that good corporate governance requires companies and their directors to conduct business ethically and take responsibility for their behaviour. The German word used by the commission for the latter is “Eigenverantwortung” – literally translated as “self-responsibility” or “own-responsibility”.

The guiding principle of an “honourable businessperson” (“ehrbarer Kaufmann”) was introduced to the preamble to reflect this.

À la prochaine…

Ivan Tchotourian

divulgation financière engagement et activisme actionnarial Gouvernance

Changement climatique : BlackRock met la pression sur les entreprises

Ivan Tchotourian 15 mars 2017

En voilà une nouvelle ! Le gérant américain d’actifs BlackRock a fait savoir qu’il entendait s’intéresser à la manière dont les entreprises géraient les problèmes liés au changement climatique : « Exclusive: BlackRock vows new pressure on climate, board diversity » (Reuters, 13 mars 2017).

BlackRock Inc(BLK.N), which wields outsized clout as the world’s largest asset manager, planned on Monday to put new pressure on companies to explain themselves on issues including how climate change could affect their business as well as boardroom diversity.

The move by BlackRock, a powerful force in Corporate America with $5.1 trillion under management, could bolster efforts like climate-risk disclosure practices developed by the Financial Stability Board, the international body that monitors and makes recommendations about the global financial system.

BlackRock, which holds stakes in most major U.S. corporations, identified its top « engagement priorities » for meetings this year with corporate leaders in documents to be posted on its website on Monday, with climate risk and boardroom diversity on the list. Reuters received advance copies of the materials.

Quand on connaît le poids de ce gérant d’actifs, il y a peut-être de l’avenir pour le changement climatique !

À la prochaine…

Ivan Tchotourian