engagement et activisme actionnarial Gouvernance normes de droit

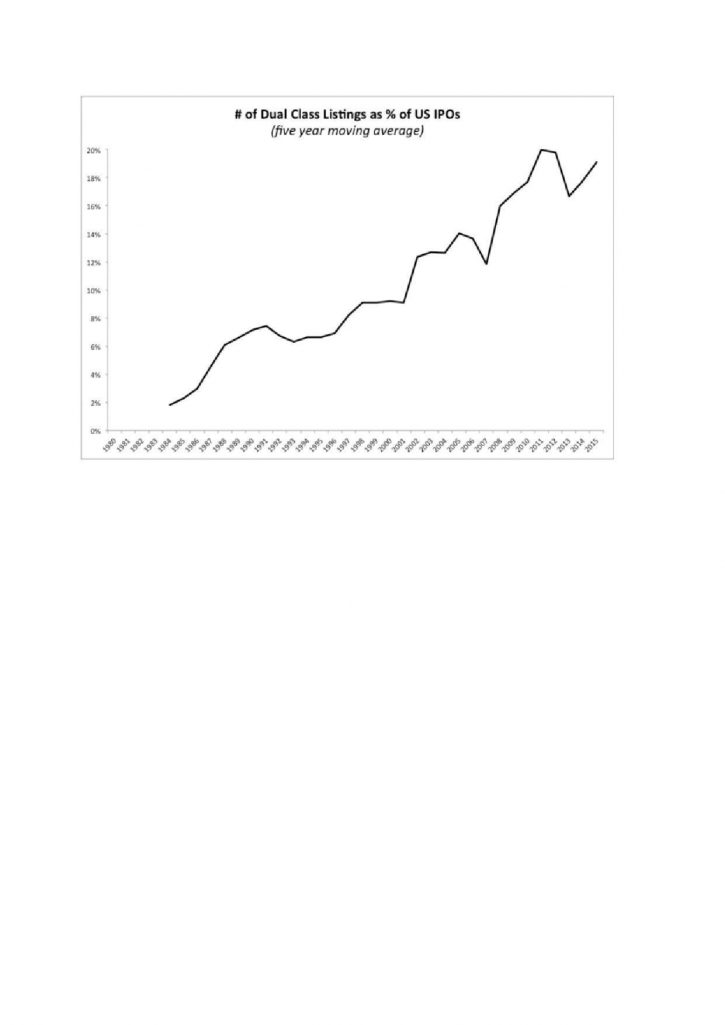

Capital-actions à classe multiple : le graphique qui donne à réfléchir

Ivan Tchotourian 21 mars 2018 Ivan Tchotourian

Un rapport à paraître de l’Investor Advisory Committee de la SEC montre qu’entre 2005 et 2015, le nombre de sociétés cotées comportant des classes d’actions à droit de vote multiple a augmenté de 44%. La liste inclut Google, Facebook, Snap, LinkedIn, Nike… La courbe reproduite ci-dessous parle d’elle-même.

Merci au professeur Alain Pietrancosta de cette information diffusée sur LinkedIn !

À la prochaine…

Ivan Tchotourian

Gouvernance mission et composition du conseil d'administration Normes d'encadrement

Président d’un CA : quel rôle ?

Ivan Tchotourian 23 février 2018 Ivan Tchotourian

Le quotidien français Les Échos.fr revient sur le rôle du président d’un conseil d’administration dans un article publié le 15 février 2018 : « À quoi sert le président du conseil d’administration ? ». Cet article expose le dernier travail de l’Institut français des administrateurs de sociétés.

Extrait :

Le président semble donc maître de l’ordre du jour des travaux du conseil d’administration et garant de son bon fonctionnement. Compte tenu des prérogatives générales du conseil d’administration concernant la stratégie de l’entreprise, mais aussi en matière de gouvernement d’entreprise, la maîtrise de l’agenda du conseil d’administration confère en pratique au président un rôle assez important, et celui-ci dispose de champs d’influence importants qui ont un impact sur l’efficacité du conseil et la performance de la société.

(…) L’Institut Français des Administrateurs s’est également saisi de la question. Dans un rapport présenté le 26 janvier dernier, l’IFA a présenté les résultats des travaux menés par un groupe de travail sur le rôle du président de conseil d’administration. Le rapport suggère également de décrire plus précisément le rôle du président du conseil au sein des codes de gouvernement d’entreprise, ainsi que dans les règlements intérieurs des conseils d’administration.

Il va plus loin, en recommandant un certain nombre de bonnes pratiques en cas de gouvernance dissociée, notamment que le président ne soit ni un rival, ni un « père dominateur », ni un allié compatissant du directeur général. Il suggère également d’établir une charte définissant les rôles respectifs du dirigeant effectif et du président non exécutif, y compris en période de crise. Il invite le président et le directeur général à se rencontrer régulièrement et au moins mensuellement, et à aborder de façon transparente tous les sujets importants, y compris ceux qui fâchent. Enfin, le rapport souligne que le président doit recevoir suffisamment de documents internes pour être bien informé de la marche et des projets de la société.

À la prochaine…

Ivan Tchotourian

Gouvernance mission et composition du conseil d'administration

Comité de nomination : à quoi ressemblent-ils en France ?

Ivan Tchotourian 21 février 2018 Ivan Tchotourian

Bonjour à toutes et à tous, dans le journal Option finance, Mme Valérie Nau propose un article intéressant la gouvernance d’entreprise : « Qui préside les comités de nomination ? » (16 février 2018).

Extrait :

Le comité de nomination a longtemps été le parent pauvre de la corporate governance. (…) En conséquence, il était plus valorisant pour un administrateur d’appartenir au comité d’audit ou au comité stratégique. Mais, au fil des années, les sujets liés aux rémunérations, au say on pay, à la succession du dirigeant… sont montés en puissance, et, avec eux, l’influence de ce comité, de plus en plus fréquemment consulté sur les nominations de l’ensemble des dirigeants exécutifs.

(…) Cette évolution explique sans doute que sa présidence soit confiée à des professionnels aguerris et de haut niveau. C’est ce que montre une étude récente réalisée par Didier Vuchot Consultants qui, après avoir passé au crible le profil des présidents des comités d’audit du CAC 40 et du Next 20, vient de faire de même pour les comités de nomination.

(…) Preuve de l’importance de la fonction, 23 % des présidents des comités de nomination sont des dirigeants exécutifs (P-DG, directeurs généraux…) d’une autre entreprise, tandis que 43 % sont d’anciens dirigeants.

(…) Par ailleurs, l’étude montre que 90 % des présidents des comités sont indépendants.

(…) Si le rôle du comité de nomination a gagné en importance, les rémunérations sont très variables d’un groupe à l’autre : les jetons de présence s’échelonnent ainsi entre 20 667 et 380 000 euros.

À la prochaine…

Ivan Tchotourian

Gouvernance Normes d'encadrement normes de marché

Un ISR qui performe

Ivan Tchotourian 29 janvier 2018 Ivan Tchotourian

Bonjour à toutes et à tous, l’article suivant de Yann Barcelo « Investissement responsable… et performant » (Finance et investissement, 26 janvier 2018) démontre une fois de plus que l’investissement socialement responsable (ISR) est rentable et performe bien. Mais avait-on besoin encore de le prouver !

Il y a cinq ans, les fonds « éthiques » étaient peu nombreux, et leur performance sans grand éclat a sans doute contribué à donner mauvaise réputation au secteur. Qu’on pense au fonds NEI Ethical Canadian Equity Series F, un des plus anciens fonds éthiques, dont les rendements sont de 5% pour trois ans, 9,5% pour cinq et 5,6% pour dix.

Il s’agit d’une performance très respectable, bien au-dessus des moyennes de la catégorie, et qui lui mérite quatre étoiles de Morningstar. Toutefois, elle ne permet pas au fond de se hisser parmi les chefs de file de sa catégorie. Plusieurs études récentes confirment la performance supérieure de l’IR. Une étude de Morgan Stanley (Sustainable Reality : Understanding the Performance of Sustainable Investment Strategies, 2015) affirme que l’IR « a habituellement égalé, et souvent surpassé, la performance d’investissements traditionnels comparables. (…) Les fonds communs IR ont eu un rendement médian égal ou supérieur et une volatilité égale ou supérieure à ceux des fonds traditionnels dans 64% des périodes étudiées. »

Dans le cas d’un indice d’entreprises ayant un haut quotient ESG, indique l’étude de Morgan Stanley, celui-ci « a surpassé le S&P 500 de 45 points de base depuis sa création en 1990. »

Plus récemment, une étude de Responsible Investment Association au Canada (Responsible Investment Funds in Canada : Highlights from Q3 2017) constate la performance supérieure des fonds communs IR dans trois catégories importantes.

Par exemple, dans les fonds d’actions canadiennes, la performance moyenne des fonds IR est de 4,59% sur trois ans, de 9,14% sur cinq ans et de 4,18% sur dix ans, alors que celle des fonds d’actions canadiennes courants est de 3,88%, 8,13% et 3,22% pour les mêmes périodes.

Dans les fonds d’actions mondiales, les rendements pour trois ans sont de 8,93% contre 8,27%, pour cinq ans, de 12,93% contre 12,15% C’est seulement pour la période de 10 ans que les fonds IR s’en tirent un peu moins bien : 4,31% contre 4,36%.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance Normes d'encadrement responsabilisation à l'échelle internationale

Engagement actionnarial : petit manuel

Ivan Tchotourian 29 janvier 2018 Ivan Tchotourian

Sympathique, ce billet de Mme Diane Bérard intitulé « Petit manuel de l’investisseur engagé » (Les affaires, 26 janvier 2018). L’auteure revient sur la notion d’engagement actionnarial autour de 3 exemples…

Une initiative hors-norme est née de ce drame: le Bangladesh Accord on Fire and Building Safety. Cette entente lie 220 marques internationales de vêtements ayant des activités au Bangladesh et des syndicats locaux. Elle vise à mettre à niveau les usines locales et former des comités de travailleurs. «C’est une entente créative, on voit rarement ce type de collaboration, commente François Meloche, directeur de l’engagement actionnarial chez Aequo. (cette firme québécoise accompagne et conseille les gestionnaires d’actifs en matière d’investissement responsable). De plus, elle est légalement contraignante pour les signataires.» Une autre initiative a été développée en même temps par Walmart. Mais celle-ci n’inclut pas les syndicats et elle n’impose aucune contrainte légale aux signataires.

(…) Hier, 147 investisseurs institutionnels nord-américains et européens représentant 3700G$US d’actifs ont envoyé une déclaration enjoignant les 220 marques signataires de l’Accord à renouveler leur engagement. À ce jour, seules 60 d’entre elles l’ont fait. La déclaration d’hier incite aussi les marques de l’Alliance (qui se termine aussi cette année) à joindre l’Accord.

La déclaration des 147 investisseurs institutionnels, dont les trois Québécois, est une démarche d’engagement actionnarial collaboratif. Des investisseurs, préoccupés par un enjeu spécifique, s’allient pour amorcer une discussion avec les entreprises concernées. Tout cela se fait de façon très polie et diplomate, mais le but est clair: réclamer des correctifs.

Les investisseurs réclament des correctifs pour de nombreuses raisons, qui vont de la pure gestion du risque à des préoccupations éthiques en passant par une combinaison des deux.

Deux exemples d’engagement actionnarial

Voici deux dossiers impliquant, entre autres, des investisseurs québécois. Vous verrez que les investisseurs font appel à des stratégies différentes pour parvenir à leurs fins.

(…) Ce sont là trois exemples parmi d’autres illustrant comment des investisseurs peuvent, à travers un dialogue constructif, faire progresser les entreprises. À ne pas confondre avec une démarche d’actionnaire activiste visant généralement à faire grimper le prix de l’action rapidement pour permettre un enrichissement et une sortie rapides.

À la prochaine…

Ivan Tchotourian

devoirs des administrateurs Gouvernance Normes d'encadrement objectifs de l'entreprise Valeur actionnariale vs. sociétale

A Legal Basis for Corporate Long-Termism

Ivan Tchotourian 17 janvier 2018 Ivan Tchotourian

Petite lecture sur l’ouverture des sociétés par actions au long-terme avec cet article de Arjya Majumdar : « A Legal Basis for Corporate Long-Termism » (Oxford Business Law Blog, 9 Jan 2018).

My recent paper attempts to reconcile the divergent positions of the shareholder and stakeholder primacy debate by proposing that directors- acting for the corporation- should preserve intergenerational equity. Three arguments are presented in course of this proposition.

Firstly, there has been a slew of judgments in UK common law which suggest that courts are reticent to recognize fiduciary duties that directors may have towards shareholders. The primary reason for this is that the assets controlled, administered and managed by directors belong to the corporation as a legal entity separate from its shareholders. As a result, directors have a higher fiduciary duty to the corporation and future shareholders, over that of present shareholders.

Secondly, corporations are perpetual in nature or, at least, are designed to be, and their continuing existence is predicated upon the ability of individual owners to transfer their ownership. This aspect of corporate perpetuity is little discussed, but of considerable significance in conjunction with fiduciary duties to corporations.

If directors owe their primary duty to the corporation, they must ensure -to the best of their abilities- that the corporation is maintained in good condition throughout. This forms the legal basis of protection to future shareholders. Since the survival of the corporation is paramount compared to the investment of the shareholder, directors are under an obligation to preserve the corporation.

Finally, in order to safeguard the interests of future shareholders, corporations must necessarily strive to preserve the natural and social environments upon which the future of the corporation and the wealth of future shareholders depends. Businesses must, therefore, either create sustainable methods of harvesting resources, or move to an alternative. Failure to do so would result in non-viability and consequent ‘extinction’ of the business itself.

À la prochaine…

Ivan Tchotourian

Gouvernance mission et composition du conseil d'administration normes de droit

L’Institut des administrateurs de sociétés-Québec réagit au projet de loi 141 : le CA en question

Ivan Tchotourian 12 janvier 2018 Ivan Tchotourian

Le 20 décembre dernier, IAS-Québec a communiqué au Ministre des Finances du Québec les enjeux de gouvernance soulevés par le Projet de loi 141, « Loi visant principalement à améliorer l’encadrement du secteur financier, la protection des dépôts d’argent et le régime de fonctionnement des institutions financières ». Le CA de l’IAS-Québec a identifié trois sujets qui le préoccupent du point de vue des administrateurs de sociétés et des principes de gouvernance et propose certaines recommandations. Voici la lettre adressée au Ministre : « Prise de position du CA de l’IAS-Québec sur le Projet de loi 141 « .

Extrait des recommandations :

En conclusion, l’IAS Québec est d’avis qu’il est opportun de procéder à une révision de la gouvernance des institutions financières québécoises, comme le propose le P.L. 141. Cependant, l’IAS Québec estime que certaines dispositions du P.L. 141 soulèvent des préoccupations pour les administrateurs de sociétés. Pour pallier à ces préoccupations, nous soumettons donc que le P.L. 141 devrait être modifié pour tenir compte de nos recommandations que nous reprenons ci-dessous :

1- Modifier le P.L. 141 afin que les règles de déontologie élaborées par le comité d’éthique d’une institution financière soient soumises à l’approbation du conseil d’administration (quitte à ce que le comité d’éthique puisse aviser I’AMF si le conseil d’administration néglige de les adopter) (reformuler par exemple l’article 104 de la Loi sur les assureurs édicté par l’article 3 du P.L. 141).

2- Modifier le P.L. 141 afin d’abandonner le régime de dénonciation auprès de I’AMF tel que proposé qui obligerait de communiquer à lAME l’avis relatif à une détérioration de la situation financière de l’institution financière ou un manquement aux saines pratiques commerciales et aux pratiques de gestion saine et prudente (retirer pat exemple l’article 96 de la Loi sur les assureurs édicté par l’article 3 du P.L. 141).

3- Si notre recommandation #2 n’était pas retenue, modifier le P.L. 141 afin de prévoir que les administrateurs désignés ou le comité qui a l’intention de communiquer à I’AMF l’avis relatif à une détérioration de la situation financière de l’institution financière ou un manquement aux saines pratiques commerciales et aux pratiques de gestion saine et prudente soit d’abord tenu d’aviser le conseil d’administration de son intention de communiquer à I’AMF afin de donner à ce dernier la possibilité ultime d’exercer ses pouvoirs de surveillance de façon appropriée dans les circonstances et ce, dans les meilleurs intérêts de la société et de ses parties prenantes (reformuler par exemple l’article 96 de la Loi sur les assureurs édicté par l’article 3 du P.L. 141).

4- Modifier l’article 17.01 du P.L. 141 afin de prévoir que la personne qui souhaite faire une dénonciation à I’AMF doive d’abord se prévaloir des systèmes internes existants d’une société.

5- Modifier l’article 17.01 du P.L. 141 afin de prévoit qu’un administrateur de société ne puisse pas se prévaloir de ce régime de dénonciation à l’AMF; et

6- Si notre recommandation # 5 n’était pas retenue, modifier l’article 17.01 du P.L. 141 afin de préciser la possibilité pour un administrateur de procéder à une divulgation à l’AMF sans encourir le risque d’un manquement à son devoir de loyauté qui emporte une obligation de confidentialité envers la société , en ajoutant à l’article 17.0.1(2) in fine une référence explicite à l’administrateur de société, par exemple en indiquant “notamment à l’égard de son employeur, de son client ou de la société dont elle est administrateur”.

À la prochaine…

Ivan Tchotourian