finance sociale et investissement responsable Gouvernance Normes d'encadrement normes de droit normes de marché

ISR : un vent favorable au Québec

Ivan Tchotourian 10 janvier 2018 Ivan Tchotourian

Bonjour à toutes et à tous, bonne nouvelle pour la RSE et l’ISR au Québec. Selon Conseiller.ca (ici), le récent colloque québécois de l’investissement socialement responsable (ISR) qui s’est tenu à Montréal a constitué un « réel momentum », affirme Jean-Philippe Renaut, directeur général d’Æquo.

Les principaux « appels à la collaboration » que lance le directeur général d’Æquo à la lumière des interventions effectuées dans le cadre du colloque sont les suivants :

- Y affecter des moyens humains et financiers suffisants. Si ces sujets sont importants, il faut les étudier, leur allouer des budgets, embaucher des spécialistes et comparer les approches.

- Affecter des ressources pertinentes à l’ISR. Tous les comités de retraites et les comités d’investissements des fondations et des fonds de retraite devraient avoir un spécialiste des enjeux environnementaux, sociaux, et des thèmes de gouvernance des entreprises (critères ESG) assis à la table.

- Réviser les définitions dépassées du devoir fiduciaire. Il faut cesser de justifier l’immobilisme en se disant coincé par la nécessité de courir après les rendements.

- Collaborer doit devenir une mission prioritaire. Autrement dit, la compétition à tout va ne devrait plus être de mise quand il s’agit d’aborder l’impact environnemental et social des placements.

Il y a donc encore du travail même pour les juristes !

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance Normes d'encadrement

Actions à droit de vote multiple : une réflexion

Ivan Tchotourian 10 janvier 2018 Ivan Tchotourian

Dans le journal Les Échos, Mme Boisseau revient sur le capital-actions à classe multiple : « Pourquoi les actions à droit de vote multiple ne vont pas disparaître ». Son article est une belle occasion de réfléchir sur un sujet qui fait toujours débat au Canada…

Vent debout parce que les règles de la démocratie actionnariale ont été piétinées, les plus grands noms de la gestion d’actifs, épaulés par des fonds de pension américains, ainsi que par l’activiste ValueAct, le Fonds souverain norvégien et le singapourien GIC ont publiquement exprimé leur opposition à ce système. I ls ont même remporté une bataille . Fin juillet, S&P a annoncé qu’il n’inclurait plus au sein de l’indice S&P Composite 1.500 les sociétés comportant différentes catégories d’actions. Quant au FTSE Russell, il a indiqué que les sociétés dont 5 % au moins des droits de vote ne seraient pas attachés au flottant ne seraient plus éligibles à l’ensemble de ses indices.

L’interdiction des indices prive les nouveaux venus en Bourse du soutien des fonds de gestion passifs qui répliquent les performances des grands indices comme le S&P 500. Le SPDR S&P 500, l’un des plus gros ETF mondiaux avec plus de 243 milliards de dollars sous gestion, ne devrait ainsi pas pouvoir acheter de titres Snap. Les groupes déjà présents dans les indices comme Google et Facebook y resteront.

(…)

En Europe, à Londres, le régulateur a émis l’idée d’alléger les règles de cotation, notamment en autorisant les actions à droit de vote multiple, dans une consultation sur l’efficacité des marchés. A Paris, les actions à droit de vote double existent, mais ce droit supplémentaire est attaché à la qualité des actionnaires – dont il récompense la fidélité. Il n’est pas lié à une action et n’est donc pas cessible. Certains avocats en droit boursier, notamment, ont réfléchi à la pertinence de faire évoluer le droit des sociétés en créant des actions de catégories différentes . Mais ils se sont vite heurtés à une contestation massive des gestionnaires d’actifs.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance

Suivre les actionnaires activistes : pas sûr !

Ivan Tchotourian 9 janvier 2018 Ivan Tchotourian

Bonjour à toutes et à tous, M. Clerouin revient sur les actionnaires activistes et se pose la question suivante : faut-il investir là où ces activistes investissent pour espérer gagner gros ? Son constat est mitigé : « S’enrichir vite grâce aux actionnaires activistes? Oubliez ça! » (Les affaires, 30 septembre 2017). Il l’exprime plus nettement en ces mots « Le gros méchant loup ne fait plus aussi peur aux dirigeants et fait même l’objet de ripostes musclées ».

Extrait :

Au-delà de la résistance plus vive des dirigeants qu’ils affrontent, les activistes doivent composer avec un facteur qui n’est pas nouveau, mais qui a gagné en importance : les fonds négociés en Bourse (FNB) et les fonds indiciels qui détiennent d’imposants blocs d’actions.

Les BlackRock, Vanguard et State Street de ce monde cumulent 18 % des actions de P&G et 19 % de celles d’ADP. Comme le faisait récemment remarquer à l’hebdomadaire financier Barron’s Ian Winer, directeur de la recherche des actions chez Wedbush Securities, ces fonds suivent une stratégie passive et ne participent donc pas, en théorie, aux campagnes d’activistes. C’est peut-être ce qui explique pourquoi Bill Ackman sort de l’habituel cercle fermé de Wall Street pour courtiser les actionnaires minoritaires.

Pour mettre toutes les chances de leur côté, les opposants font aller le tiroir-caisse. Nelson Peltz et P&G auraient dépensé pas moins de 60 M$ US afin de solliciter des appuis en vue de l’assemblée annuelle du fabricant de Tide et de Pampers, qui se tient à la mi-octobre.

Les croisades menées par les actionnaires activistes ont déjà été très payantes pour les actionnaires – rappelez-vous le bond de plus de 300 % du Canadien Pacifique après l’intervention de Bill Ackman en 2011 -, mais elles semblent moins salutaires. Acheter un titre dans l’espoir qu’un actionnaire activiste vous enrichisse rapidement m’apparaît une stratégie risquée dans le contexte actuel.

À la prochaine…

Ivan Tchotourian

Gouvernance Normes d'encadrement Nouvelles diverses

Europe et gouvernance d’entreprise : que s’est-il passé en 25 ans ?

Ivan Tchotourian 22 décembre 2017 Ivan Tchotourian

M. Bruno Alomar revient sur 25 ans de réforme en Europe en matière de gouvernance dans un article de Le Figaro : « Europe et entreprise : 25 ans de réforme de la gouvernance, pour quel bilan ? » (20 décembre 2017). Cet article est intéressant en jetant un éclairage critique sur les grandes orientations qui ont caractérisé la gouvernance d’entreprise…

Extrait :

Au niveau de l’entreprise, le mouvement continuel de réformes a vu fleurir comités d’études, administrateurs indépendants, codes éthiques, médiateurs internes etc. Surtout, la réforme de la corporate governancea conduit à repenser le fonctionnement des organes de décision, en imposant un modèle de dissociation du pouvoir, soit par la distinction directoire/ conseil de surveillance, soit par la dissociation des fonctions président et de directeur général.

Comme en matière européenne, malgré des progrès (transparence), la gouvernance n’a pas été significativement améliorée. La dissociation du pouvoir, cœur de la réforme, d’inspiration anglo-saxonne et germanique, a en réalité largement abouti à une dilution des responsabilités. Qu’il soit permis de rappeler ici que le droit français, au travers de la fonction de Président-Directeur-Général (PDG), présente lui des atouts que l’on a trop souvent ignorés. La concentration lisible des pouvoirs entre ses mains en est un, qui garantit que son titulaire n’agit pas seulement dans l’intérêt des actionnaires, mais bien dans celui de l’entreprise, qui est plus vaste. La claire reddition des comptes en est un autre, puisque le PDG voit son action encadrée par un large principe de responsabilité, et qu’il est, de surcroît révocable selon un régime strict (sans motif ni dommages-intérêts). Enfin, l’entreprise, ses salariés, comme les citoyens, doivent sans ambiguïtés, savoir qui prend les décisions, qui incarne la société, particulièrement quand l’entreprise concernée connaît une phase de mutation profonde: le PDG.

À la prochaine…

Ivan Tchotourian

Base documentaire engagement et activisme actionnarial Gouvernance loi et réglementation normes de droit

Agences de conseil en vote : retour sur l’Instruction 25-201

Ivan Tchotourian 22 décembre 2017 Ivan Tchotourian

Bonjour à toutes et à tous, je viens de publier mon dernier billet de blogue sur Contact : « Ces agences qui aident les actionnaires à voter » (22 décembre 2017). Ce billet a pour but d’expliquer ce que sont les agences en conseil de vote, de présenter les controverses dont elles sont l’objet et de décrire quelques démarches qui visent leur réglementation.

Quelle est ma conclusion ?

Au final, que penser de la position canadienne en termes d’encadrement des agences de conseil en vote? Le choix canadien de joindre les élans des États-Unis et de l’Europe en ce sens est d’abord à saluer. Le Canada ne pouvait faire cavalier seul et ne pas se pencher sur la réglementation des agences de conseil en vote, ce sujet ayant déjà fait réagir les régulateurs des plus grandes économies de la planète. En outre, cette industrie comporte d’autres enjeux. Notamment du fait que, par leurs interventions, les agences ont des effets bénéfiques. Elles apportent un service aux investisseurs institutionnels, notamment en éclairant l’exercice de leur droit de vote, ce qui les incite à faire entendre leur voix lors des assemblées. Également, elles facilitent l’exercice du droit de vote des investisseurs, notamment par procuration, lorsque ceux-ci manquent de connaissances sur les méthodes de création de plateformes de votes ou sur la langue dans laquelle sont rédigées les résolutions de sociétés.

Bref, les agences de conseil en vote revivifient la démocratie actionnariale. Leur portée ne devait donc pas être contrecarrée à tout prix, mais bien encadrée. C’est ce qu’a fait le Canada et c’est une bonne chose. Toutefois, la position canadienne connaît de faiblesses qui mériteraient de rouvrir la discussion:

1. Le rôle restreint des acteurs des agences de conseil en vote au sein de leur industrie: En Europe, par exemple, il existe un code de bonnes pratiques qui a le mérite de conduire les agences de conseil en vote à réfléchir sur leurs modèles d’affaires pour revoir leurs pratiques.

2. L’absence d’intensité du message réglementaire s’adressant à tous les intervenants de la chaîne de détention de titres: À s’en tenir à la seule notion d’engagement, le régulateur canadien évoque peu celle des devoirs fiduciaires comparativement à la France.

3. L’absence de référence au principe «se conformer ou s’expliquer» applicable à la gouvernance d’entreprise: Cette exigence offre de la souplesse, tout en permettant aux acteurs du marché de conserver un droit de regard sur l’activité des agences de conseil en vote et de pouvoir les sanctionner.

En conclusion, en matière d’encadrement des agences de conseil en vote, le Canada a clairement avancé dans la bonne direction, mais il n’est sans doute pas arrivé au bout du chemin.

Je signale à mes lectrices et à mes lecteurs que ce billet est une synthèse d’un article à paraître à la Revue générale de droit d’Ottawa (volume 48 numéro 1, juin 2018) écrit avec Mme Anne Shirley LeBel et M. Francis Paradis.

À la prochaine…

Ivan Tchotourian

Gouvernance mission et composition du conseil d'administration

A quoi ressembleront les conseils d’administration de demain ?

Ivan Tchotourian 19 décembre 2017

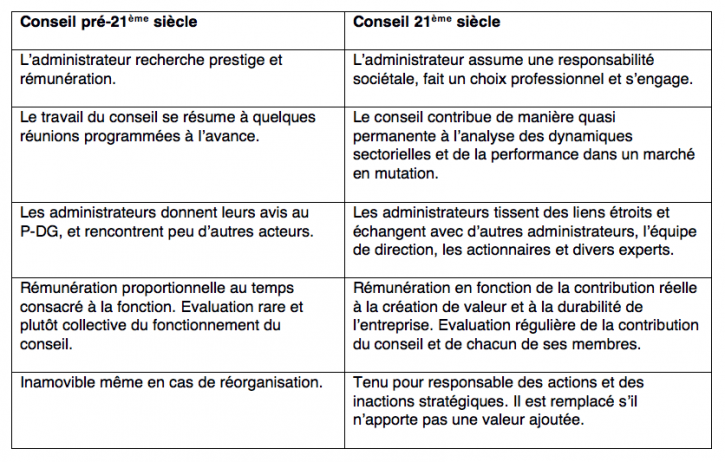

En voilà une belle question ! Liri Andersson et Ludo Van der Heyden aborde cette question dans un article du Harvard Business Review d’août 2017 : « A quoi ressembleront les conseils d’administration de demain ? ».

L’époque va amener une nouvelle génération de conseils d’administration, fondés sur d’autres pratiques. Finis les sièges attribués en fonction du prestige ou de la rémunération. Adieu les administrateurs coupés du terrain, agissant en francs-tireurs. Plus question pour le conseil de se contenter du ronronnement de quelques réunions trimestrielles, de proposer une évaluation et une rémunération proportionnelles au temps passé à exercer la fonction. Enfin, en cas de turbulences ou de restructurations, finie la sécurité d’emploi réservée aux seuls membres du conseil !

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance normes de droit

Proposition actionnariale : la SEC apporte des éclaircissements

Ivan Tchotourian 22 novembre 2017 Ivan Tchotourian

La Division of Corporation Finance de la Securities and Exchange Commission (SEC) a publié le 1er novembre 2017 un Staff Legal Bulletin No. 14 intitulé « Shareholder proposals ».

Extrait :

This staff legal bulletin provides information for companies and shareholders regarding Rule 14a-8 under the Securities Exchange Act of 1934.

This bulletin is part of a continuing effort by the Division to provide guidance on important issues arising under Exchange Act Rule 14a-8. Specifically, this bulletin contains information about the Division’s views on:

- the scope and application of Rule 14a-8(i)(7);

- the scope and application of Rule 14a-8(i)(5);

- proposals submitted on behalf of shareholders; and

- the use of graphs and images consistent with Rule 14a-8(d).

À la prochaine…

Ivan Tchotourian