Normes d'encadrement normes de marché Nouvelles diverses

L’ISR en expansion au Québec

Ivan Tchotourian 3 novembre 2017

Dans Conseiller.ca, un récent article revient sur la croissante fulgurante de l’ISR : « La finance responsable en pleine expansion au Québec » (27 octobre 2017 par Hélène Roulot-Ganzmann). Des données chiffrées impressionnantes !

La moitié de l’actif financier québécois est maintenant responsable, c’est-à-dire qu’il est investi en considérant les enjeux environnementaux, sociaux et de gouvernance. En progression phénoménale au Québec, ces investissements directs et placements boursiers sont ainsi passés en dix ans de 198 G$ à 457 G$. Ils ont donc augmenté de 131 %.

C’est ce qu’indique l’étude de l’Institut de recherche en économie contemporaine (IRÉC) présentée hier dans le cadre du colloque québécois de l’investissement responsable organisé par le Réseau PRI Québec. Ce portrait publié tous les trois ans depuis 2006 ne laisse aucune place au doute, selon son auteur Claude Dostie Jr, chercheur à l’IRÉC : ce type de placements gagne chaque année un peu plus en popularité. Il constate en effet que les placements responsables sur les marchés financiers sont en hausse de 61 % entre 2013 et 2016, après déjà une forte augmentation de 70 % entre 2010 et 2013.

À la prochaine…

Ivan Tchotourian

Gouvernance mission et composition du conseil d'administration Normes d'encadrement

Cumul des fonctions entre président du CA et chef de la direction : l’exception française

Ivan Tchotourian 3 novembre 2017

Reuters publie un article portant sur le cumul des fonctions de président du CA et de chef de la direction qui démontre le particularisme de la situation française : « Corporate France swims against tide on chairman independence » (30 octobre 2017).

Corporate France is bucking the global trend of splitting the roles of chairman and CEO, with Thomson Reuters data showing a steady growth in the number of French companies that have merged the posts in the past 15 years.

Almost three quarters of listed French companies tracked by Thomson Reuters now have or have had one person holding both positions, compared to 60 percent in the United States and fewer than 20 percent in Britain, Germany and Japan, according to an analysis of more than 6,500 companies.

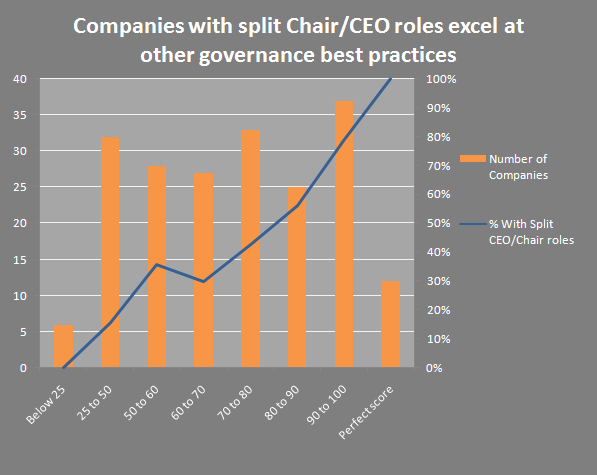

Surprenant quand on sait que le Clarkson Centre research canadian (pays dans lequel plus de 80 % des entreprises de l’indice TSX adopte le non-cumul) a établit que :

As indicated by recent Clarkson Centre research, there is considerable reason for highlighting the split Chair/CEO model in particular as a governance initiative. While it makes sense that companies with sound governance structures would demonstrate good governance overall, as shown by scoring mechanisms such as the Clarkson Centre’s “Board Shareholder Confidence Index”, the correlation between high scores and CEO/Chair splits in CCBE’s latest study is remarkably high.

À la prochaine…

Ivan Tchotourian

divulgation financière Normes d'encadrement normes de marché Nouvelles diverses responsabilisation à l'échelle internationale

Déclaration d’investisseurs institutionnels sur les risques financiers liés aux changements climatiques

Ivan Tchotourian 26 octobre 2017

Bonjour à toutes et à tous, l’investissement socialement responsable et la RSE prennent de l’ampleur au Québec. Le 26 octobre 2017, vient d’être diffusé l’appel de l’industrie des services financiers en faveur d’une divulgation accrue d’information pour mieux gérer l’impact des changements climatiques.

30 institutions financières et caisses de retraite canadiennes et internationales, dont les actifs sous gestion s’élèvent à environ 1,2 billion de dollars canadiens, et 13 organisations qui appuient la présente Déclaration, lancent un appel aux sociétés inscrites en bourse au Canada afin que celles-ci s’engagent dans une divulgation accrue d’information sur les risques auxquels elles sont exposées en matière de changements climatiques, ainsi que sur les mesures qu’elles prennent pour les gérer.

Les signataires de la Déclaration d’investisseurs institutionnels sur les risques financiers liés aux changements climatiques souhaitent collaborer avec ces sociétés canadiennes afin de les accompagner dans la gestion de leurs risques liés aux changements climatiques. Les différents acteurs du système économique et financier pourront ainsi joindre leurs efforts afin de faire croître l’économie mondiale de manière durable, tout en réduisant les impacts sur le climat.

Pour accéder à la déclaration, cliquez ici.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance Normes d'encadrement normes de droit

Vote des actionnaires : l’AMF modifie les choses

Ivan Tchotourian 24 octobre 2017

Bonjour à toutes et à tous, l’AMF France vient de faire savoir par un communiqué de presse que sa doctrine en matière de vote des actionnaires en assemblées générales allait être modifié et qu’un groupe de travail allait être mis en place.

A l’issue d’une consultation des acteurs de la place, le Collège de l’AMF retient certaines propositions du rapport « Pour un vote transparent et effectif en assemblée générale à l’ère du numérique » de la commission consultative « Epargnants ». Dans ce cadre, l’AMF fait évoluer sa doctrine concernant les assemblées générales des sociétés cotées. Un groupe de travail est également mis en place afin d’approfondir la réflexion sur d’autres propositions de ce rapport.

Un rapport visant à améliorer le fonctionnement des assemblées générales

Publié en mars 2017, ce rapport comprend 31 propositions pour améliorer la réglementation et les pratiques de vote en assemblée générale des sociétés cotées. Il est le fruit de travaux et d’auditions d’un groupe de travail composé de membres issus de la commission consultative « Epargnants » de l’AMF. Comprenant des représentants d’associations d’épargnants et d’actionnaires individuels, des représentants d’associations de consommateurs ainsi que des experts sur les questions de défense ou d’information des épargnants (avocats, universitaires, journalistes…), cette commission consultative a pour fonction d’éclairer les décisions du Collège susceptibles d’avoir un impact sur la protection des intérêts des épargnants, en exprimant spécifiquement les vues des actionnaires individuels ou des investisseurs en produits d’épargne collective.

Les propositions retenues par le Collège de l’AMF

- Des propositions pour accroître la transparence du vote en assemblée générale : le Collège a décidé, lors de sa séance du 18 juillet 2017, de reprendre à son compte plusieurs propositions de ce rapport et de les intégrer, sous forme de recommandations, à la doctrine de l’AMF. Ces propositions sont ajoutées, sous réserve d’ajustements mineurs, à la Recommandation DOC-2012-05 concernant les assemblées générales d’actionnaires de sociétés cotées.

- Deux propositions dont la mise en œuvre implique des modifications législatives et réglementaires. Ces deux propositions visent à favoriser la possibilité pour les actionnaires de proposer des points et des projets de résolutions en assemblée générale. Il s’agit, d’une part, de la proposition n° 17.1 du rapport qui préconise de diviser par deux les seuils de détention requis pour inscrire des points et des projets de résolutions en assemblée générale. La mise en œuvre de cette proposition impliquerait un amendement de l’article R. 225-71 du code de commerce. Il s’agit, d’autre part, de la proposition n° 17.3 qui préconise d’aligner les seuils de détention requis de la part des associations d’actionnaires qui souhaitent déposer des projets de résolutions sur ceux, moins élevés, applicables aux actionnaires individuels. La mise en œuvre de cette proposition impliquerait un amendement de l’article L. 225-120 Il du code de commerce.

En revanche, le Collège a considéré que l’absence d’un consensus suffisant parmi les acteurs de la place ne lui permettait pas de reprendre à son compte plusieurs autres propositions du rapport ou de les approfondir utilement. Ces propositions contiennent notamment des recommandations relatives au vote à distance et aux plateformes de vote électronique.

La mise en place d’un groupe de travail pour approfondir la réflexion sur les autres propositions du rapport

Enfin, le Collège a décidé que certaines propositions justifiaient la poursuite des travaux, notamment dans la perspective de la transposition de la directive (UE) 2017/828 du Parlement européen et du Conseil du 17 mai 2017 modifiant la directive 2007/36/CE en vue de promouvoir l’engagement à long terme des actionnaires. Ces propositions concernent notamment le vote par correspondance, le vote par procuration ainsi que les votes rejetés.

A cet effet, le Collège a décidé la mise en place d’un groupe de travail restreint composé, à parité, de membres des commissions consultatives « Epargnants » et « Emetteurs » de l’AMF, ainsi que des représentants de la gestion d’actifs et des professionnels du titre. Co-présidé par les présidents de ces deux commissions, ce groupe de travail sera chargé d’approfondir les réflexions sur ces propositions et de soumettre au Collège des recommandations.

À la prochaine…

Ivan Tchotourian

Normes d'encadrement normes de marché Nouvelles diverses

Critère ESG : l’exemple de Bâtirente

Ivan Tchotourian 22 octobre 2017

Dans Benefis Canada, un témoignage intéressant est fait sur l’application des pratiques ESG par l’entreprise québécoise Bâtirente : « How Bâtirente takes ESG reporting to the next level » (10 octobre 2017). Un article révélant toute la globalité de l’approche RSE nécessaire en ce domaine…

As pension plans grapple with what to do about environmental, social and governance factors, Quebec-based fund Bâtirente offers some guidance on the options available. It formalized its approach in 2005, the year before the United Nations laid out its six principles for responsible investment.

Bâtirente is one of the original signatories of the principles. “I had been working on elaborating our responsible investing policy for a few years, and it was not as publicly discussed as it is nowadays,” says Daniel Simard, the pension fund’s chief executive officer, noting he reached out to the chairman of the PRI Association (a global proponent of responsible investment) when he learned of its launch.

À la prochaine…

Ivan Tchotourian

Gouvernance mission et composition du conseil d'administration Normes d'encadrement objectifs de l'entreprise Valeur actionnariale vs. sociétale

Dividendes : les risques d’une dette

Ivan Tchotourian 22 octobre 2017

Dans Les affaires, Patrick Thénière et Rémy Morel reviennent sur la logique du versement des dividendes aux actionnaires dans un billet critique intitulé : « Ne touchez pas à notre précieux dividende ! ».

Comme on le sait, une entreprise peut s’abstenir de verser un dividende à tout moment. Cependant, donnez quelque chose à quelqu’un sur une base régulière, et vous verrez qu’il deviendra difficile de vous arrêter sans créer l’émoi! (…)

Pour cette raison, nous pensons que les investisseurs recherchant les revenus avant tout prennent parfois des risques insoupçonnés. Nous vous invitons à lire la petite histoire fictive de Lucie et Martin que nous avions publiée il y a plus d’un an.

Idéalement, un dirigeant d’entreprise devrait pouvoir couper un dividende à tout moment, sous seul prétexte qu’il compte effectuer plutôt un rachat d’actions, ou réinvestir dans les activités de la société pour les améliorer. Dans les faits, cela se passe rarement de cette façon. C’est pourquoi nous pourrions presque considérer ce paiement annuel au même titre qu’une dette.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance Normes d'encadrement Nouvelles diverses

Activisme canadien : le problème des short-sale position

Ivan Tchotourian 13 octobre 2017

La journaliste Barbara Shecter aborde l’activisme des hedge fund et les stratégies de position courte qu’ils emploient dans un article publié au Financial Post du 6 octobre 2017 : « Activist short-sellers are increasingly targeting Canadian companies — is Canada ready? ». Un beau sujet d’étude tant le Canada semble particulièrement exposé à cette stratégie en raison de son silence réglementaire !

Petit extrait :

“Activist investors in the U.S. (including short sellers) are increasingly looking at Canada, the UK, and Australia as targets,” says Derek J. Bell, a partner at global law firm DLA Piper (Canada) LLP.

Just what makes Canada so appealing, and whether Canadian regulators are equipped to deal with the influx, is not entirely clear. (…)

Trying to ascertain the latter, however, is difficult due to the opaque rules surrounding the reporting of short positions.

While long investors must disclose significant stakes if they pass certain thresholds, there are virtually no requirements to disclose a short position in either Canada or the United States. Short of a court action here, companies and the public may never know which individuals are short a particular company, when they acquired their stakes, or how large they are.

“There isn’t a lot of disclosure or clarity about short-sale positions generally in Canada because all the information is aggregated — we don’t know exactly who holds a short position and how significant it is and what kind of downward pressure that might be putting on a stock,” says Paul A. Simon, a former partner at law firm Borden Ladner Gervais LLP who is now general counsel at Stelco Inc.

À la prochaine…

Ivan Tchotourian