engagement et activisme actionnarial Gouvernance normes de droit Nouvelles diverses

Proposition actionnariale en matière de RSE : quand cela n’intéresse pas la direction…

Ivan Tchotourian 6 septembre 2018 Ivan Tchotourian

Diane Bérard propose un billet de blogue bien intéressant sur une proposition actionnariale faite auprès de Couche Tard visant le reporting extra-financier : « Couche-Tard refuse qu’on lui impose sa responsabilté sociale » (Les affaires, 30 août 2018). Une belle réflexion sur la RSE et le mécanisme des propositions…

Extrait :

Le 20 septembre prochain, deux actionnaires de longue date de Couche-Tard, Bâtirente, le gestionnaire de fonds de retraite de la CSN, et PGGM, un gestionnaire de fonds de retraite néerlandais, présenteront une proposition conjointe lors de l’assemblée annuelle de l’entreprise.

Cette proposition concerne la reddition de comptes sur les enjeux sociaux, environnementaux et de gouvernance (ESG). Les actionnaires souhaitent une meilleure communication, davantage de transparence et des indicateurs extra-financiers reconnus par des organisations internationales. Ils citent le Taskforce on Climate-related disclosure.

(…) Dans la circulaire de sollicitation de procuration, l’entreprise réaffirme «son sens éthique, sa transparence et ses bonnes pratiques en matière de gouvernance».

Elle affirme aussi se conformer aux lois et règlements environnementaux dans les pays où elle exerce des activités. Et travailler à réduire son empreinte environnementale et améliorer son rendement en matière de durabilité.

En matière de responsabilité sociale (RSE), l’entreprise «évalue différentes options et communiquera lorsqu’elle aura déterminé l’approche qui lui convient le mieux.» Elle ajoute qu’elle traitera cette demande comme tout autre projet, soit en fonction du rendement sur le capital investit.

Ce qui étonne toutefois, c’est la faiblesse des arguments qui constituent l’explication du refus de la proposition de Bâtirente et de PGGM.

À la prochaine…

engagement et activisme actionnarial Gouvernance normes de droit

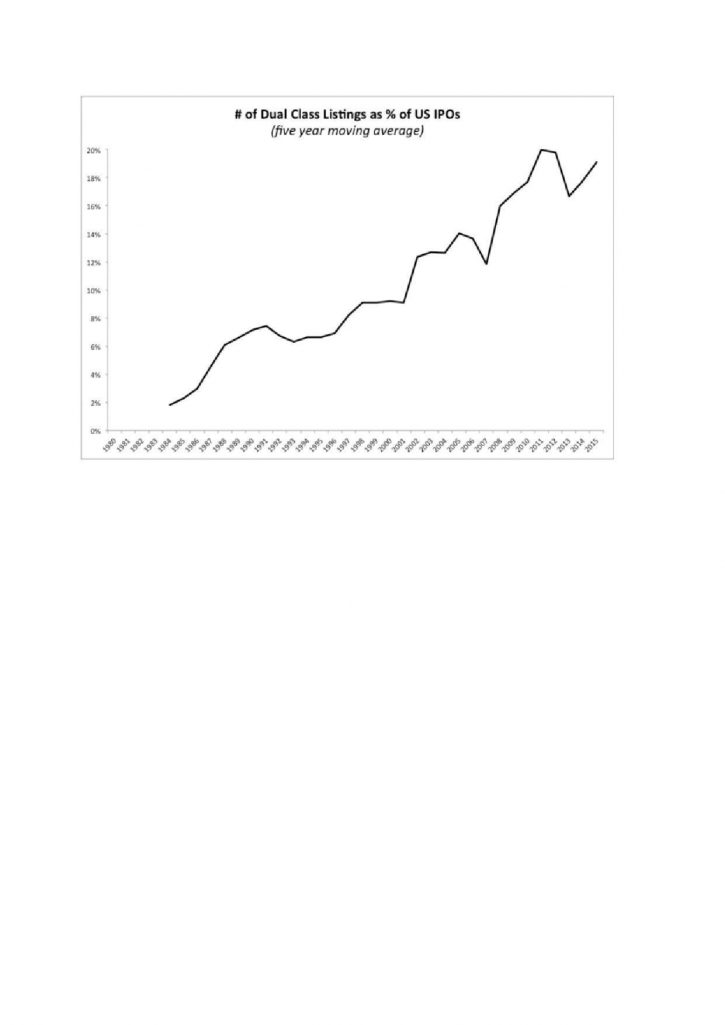

Capital-actions à classe multiple : le graphique qui donne à réfléchir

Ivan Tchotourian 21 mars 2018 Ivan Tchotourian

Un rapport à paraître de l’Investor Advisory Committee de la SEC montre qu’entre 2005 et 2015, le nombre de sociétés cotées comportant des classes d’actions à droit de vote multiple a augmenté de 44%. La liste inclut Google, Facebook, Snap, LinkedIn, Nike… La courbe reproduite ci-dessous parle d’elle-même.

Merci au professeur Alain Pietrancosta de cette information diffusée sur LinkedIn !

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance normes de droit

Agences de conseil en vote : un projet de loi américain qui ressurgit

Ivan Tchotourian 12 janvier 2018

Bonjour à toutes et à tous, sacré nouvelle dans le domaine des agences de conseil ! Selon The Hill, « Congress should end corporate governance conflicts for investors » (8 janvier 2018). Un nouveau projet de loi vient d’être déposé pour encadrer les conflits d’intérêts des agences de conseil en vote : « H.R. 4015 – Corporate Governance Reform and Transparency Act of 2017 ».

In late December, the U.S. House of Representatives passed the Corporate Governance Reform and Transparency Act on a bipartisan basis. This bill is good news for investors in our capital markets, managers, employees, and other stakeholders of public corporations.

The Corporate Governance Reform and Transparency Act is squarely focused on addressing this conflict. The bill requires governance and proxy advisors to disclose to the U.S. Securities and Exchange Commission any conflict of interest they have when advising institutional investors on how to vote on various proxy items. It also provides for a standard process and timeframe for companies to review and provide feedback to the governance and proxy advisors on important company decisions including proxy items, before the advisors send their recommendations to investors.

Pour rappel, en juin 2016, un projet de loi intitulé « Corporate Governance Reform and Transparency Act » a été introduit à l’initiative du Comité sur les services financiers de la chambre des représentants devant le 114e congrès (H.R. 5311, Corporate Governance Reform and Transparency Act, 114e congrès, 2e session, Union Calendar no. 621, Report no. 114-798). Bien que ce projet de loi ait disparu de l’agenda législatif avec la fin du 114e congrès, son étude témoigne d’une volonté politique d’adopter une ligne plus dure envers les agences de conseil en vote. Afin d’« (…) améliorer la qualité des agences de conseil en vote pour la protection des investisseurs et de l’économie américaine, dans l’intérêt public, en encourageant la responsabilité, la transparence, la réactivité et la concurrence dans l’industrie du conseil en vote », ce projet propose la modification du Securities Exchange Act of 1934 pour imposer aux agences plusieurs obligations, dont celle d’être enregistrée auprès de la SEC.

Dans ses grandes orientations, cette réforme établissait une procédure exigeant des agences de conseil en vote qu’elles soumettent de nombreux documents et informations (notamment sur leur structure organisationnelle, sur les procédures en place relativement à la gestion des conflits d’intérêts et sur les procédures et la méthodologie utilisée pour en arriver à des recommandations de vote) afin d’obtenir une certification obligatoire pour poursuivre leurs activités. L’information fournie à cette occasion, ainsi que toute information subséquente contenue dans des mises à jour, était rendue publique sous réserve d’exceptions. Le projet de loi visait aussi à imposer aux agences de conseil en vote la mise en place de procédures raisonnables permettant aux entreprises de recevoir une version préliminaire des recommandations et de disposer d’un délai pour fournir leurs commentaires. Enfin, les agences se voyaient contraintes de mettre en place un ombudsman afin de recevoir les plaintes des entreprises, plaintes qui doivent être traitées dans un délai raisonnable et avant que ne se tienne le vote.

À la prochaine…

Ivan Tchotourian

Base documentaire engagement et activisme actionnarial Gouvernance loi et réglementation normes de droit

Agences de conseil en vote : retour sur l’Instruction 25-201

Ivan Tchotourian 22 décembre 2017 Ivan Tchotourian

Bonjour à toutes et à tous, je viens de publier mon dernier billet de blogue sur Contact : « Ces agences qui aident les actionnaires à voter » (22 décembre 2017). Ce billet a pour but d’expliquer ce que sont les agences en conseil de vote, de présenter les controverses dont elles sont l’objet et de décrire quelques démarches qui visent leur réglementation.

Quelle est ma conclusion ?

Au final, que penser de la position canadienne en termes d’encadrement des agences de conseil en vote? Le choix canadien de joindre les élans des États-Unis et de l’Europe en ce sens est d’abord à saluer. Le Canada ne pouvait faire cavalier seul et ne pas se pencher sur la réglementation des agences de conseil en vote, ce sujet ayant déjà fait réagir les régulateurs des plus grandes économies de la planète. En outre, cette industrie comporte d’autres enjeux. Notamment du fait que, par leurs interventions, les agences ont des effets bénéfiques. Elles apportent un service aux investisseurs institutionnels, notamment en éclairant l’exercice de leur droit de vote, ce qui les incite à faire entendre leur voix lors des assemblées. Également, elles facilitent l’exercice du droit de vote des investisseurs, notamment par procuration, lorsque ceux-ci manquent de connaissances sur les méthodes de création de plateformes de votes ou sur la langue dans laquelle sont rédigées les résolutions de sociétés.

Bref, les agences de conseil en vote revivifient la démocratie actionnariale. Leur portée ne devait donc pas être contrecarrée à tout prix, mais bien encadrée. C’est ce qu’a fait le Canada et c’est une bonne chose. Toutefois, la position canadienne connaît de faiblesses qui mériteraient de rouvrir la discussion:

1. Le rôle restreint des acteurs des agences de conseil en vote au sein de leur industrie: En Europe, par exemple, il existe un code de bonnes pratiques qui a le mérite de conduire les agences de conseil en vote à réfléchir sur leurs modèles d’affaires pour revoir leurs pratiques.

2. L’absence d’intensité du message réglementaire s’adressant à tous les intervenants de la chaîne de détention de titres: À s’en tenir à la seule notion d’engagement, le régulateur canadien évoque peu celle des devoirs fiduciaires comparativement à la France.

3. L’absence de référence au principe «se conformer ou s’expliquer» applicable à la gouvernance d’entreprise: Cette exigence offre de la souplesse, tout en permettant aux acteurs du marché de conserver un droit de regard sur l’activité des agences de conseil en vote et de pouvoir les sanctionner.

En conclusion, en matière d’encadrement des agences de conseil en vote, le Canada a clairement avancé dans la bonne direction, mais il n’est sans doute pas arrivé au bout du chemin.

Je signale à mes lectrices et à mes lecteurs que ce billet est une synthèse d’un article à paraître à la Revue générale de droit d’Ottawa (volume 48 numéro 1, juin 2018) écrit avec Mme Anne Shirley LeBel et M. Francis Paradis.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance normes de droit

Proposition actionnariale : la SEC apporte des éclaircissements

Ivan Tchotourian 22 novembre 2017 Ivan Tchotourian

La Division of Corporation Finance de la Securities and Exchange Commission (SEC) a publié le 1er novembre 2017 un Staff Legal Bulletin No. 14 intitulé « Shareholder proposals ».

Extrait :

This staff legal bulletin provides information for companies and shareholders regarding Rule 14a-8 under the Securities Exchange Act of 1934.

This bulletin is part of a continuing effort by the Division to provide guidance on important issues arising under Exchange Act Rule 14a-8. Specifically, this bulletin contains information about the Division’s views on:

- the scope and application of Rule 14a-8(i)(7);

- the scope and application of Rule 14a-8(i)(5);

- proposals submitted on behalf of shareholders; and

- the use of graphs and images consistent with Rule 14a-8(d).

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance normes de droit

Les actionnaires auraient-ils des devoirs ?

Ivan Tchotourian 26 octobre 2017

Intéressant article offert par les professeurs Hanne Birkmose et Florian Möslein « Mapping Shareholders’ Duties » sur l’Oxford Business Law Blog (6 janvier 2017). Cet article revient sur la riche thématique des devoirs des actionnaires !

Recent developments in European company law and capital market law have heralded a break with the traditional perception in company law that shareholders have no duties when they invest in companies. Instead, they are increasingly subjected to various duties. As part of a research project on ‘Shareholders’ duties’, we map these shareholders’ duties in order to provide an overview of current and prospective duties. This mapping shows a great variety as well as variance of shareholders’ duties.

(…)

The mapping of shareholders’ duties shows that shareholders’ duties are not a rare and exotic phenomenon in European company and capital market law. On a closer look, there are indeed many examples, and they form fully integrated parts of the legal system instead of being rate exceptions.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance normes de droit

BlackRock s’oppose au capital-actions à classe multiple et demande l’intervention du régulateur

Ivan Tchotourian 24 octobre 2017

Le fameux fonds BlackRock fait entendre sa voix pour le régulateur intervienne afin de mettre fin au capital-actions à classe multiple : « BlackRock opposes banning companies from indexes over voting rights » (Reuters, 23 octobre 2017). Voilà encore le sujet des actions privilégiées et subalternes sur le devant de la scène !

BlackRock Inc, the world’s largest asset manager, is lambasting the architects of market indexes like the S&P 500 .SPX for ostracizing companies that deny equal voting rights to shareholders, saying that doing so could limit the opportunities of investors in index funds.

BlackRock has said it supports all shareholders getting an equal vote. Yet, in a report published on the company’s website on Monday, the manager of nearly $6 trillion in assets said it is up to regulators to set corporate-governance policies, not index providers.

BlackRock said that, without regulatory changes, corporations should seek shareholders’ approval of capital structures that deprive some of voting rights, and that they should let shareholders exercise equal voting rights on specific topics, such as executive pay, that pose a conflict of interest.

À la prochaine…

Ivan Tchotourian