engagement et activisme actionnarial normes de droit place des salariés

Le droit de vote des salariés (plutôt) bien traité en Europe

Ivan Tchotourian 2 juin 2016

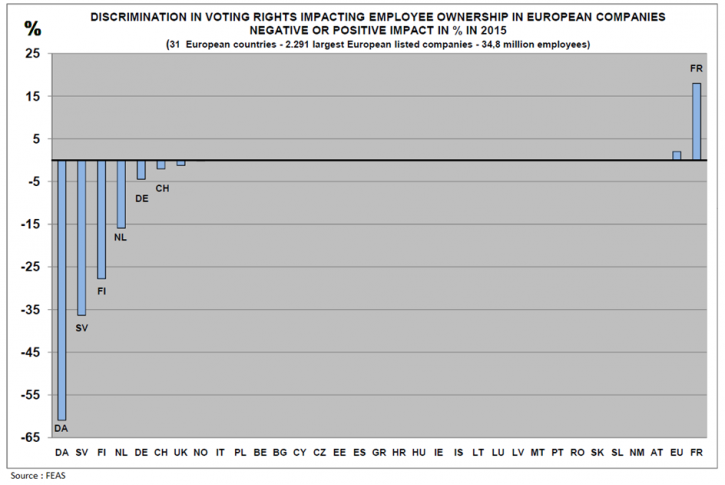

La Fédération Européenne de l’Actionnariat Salarié (FEAS) a publié en mars dernier une étude sur les droits de vote des salariés. Cette étude démontre que dans l’ensemble les salariés ne subissent pas de discriminations.

Selon la dernière étude de la Fédération Européenne de l’Actionnariat Salarié (FEAS), publié en mars dernier, dans la plupart des pays européens, les droits de vote des actionnaires salariés ne subissent pas de discrimination. Par contre, des discriminations négatives existent dans six pays.

Les droits de vote des actionnaires salariés souffrent de discriminations négatives dans six pays européens : Danemark, Allemagne, Finlande, Suède, Pays-Bas et Suisse (…).

Extrait concernant la France :

L’édition 2015 de l’étude annuelle d’Eres sur l’actionnariat salarié a analysé les droits de vote des salariés actionnaires dans les grandes entreprises cotées en France.

La France, quant à elle, fait aussi partie des pays où des discriminations dans les droits de votes sont observées. Les discriminations sont par contre « positives » suite à la Loi du 29 mars 2014 visant à reconquérir l’économie réelle dite « loi Florange » qui instaure, dans les sociétés cotées, un droit de vote double automatique pour tous les titres inscrits au nominatif depuis au moins deux ans. Ainsi, en 2014, 57% des entreprises du SBF120 (57,5% du CAC40 et 56% du NEXT80) appliquent les droits de vote double. Par ailleurs, les salariés pèsent plus de 5% des droits de vote pour 3,3% du capital détenu, dans les entreprises du SBF120 qui pratiquent le droit de vote double.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial normes de droit

Vers un say on pay obligatoire en France ?

Ivan Tchotourian 17 mai 2016

En voilà une nouvelle de Reuters (« France may make shareholder votes on executive pay binding -Hollande »), la France s’interroge à faire du say on pay quelque chose de juridiquement dur : du soft hard law !

France may make shareholder votes on executive pay binding if a guideline to follow their recommendations is ignored by company boards, President Francois Hollande said on Tuesday.

A council on corporate governance, comprising executives from big firms and representatives of the Medef employers association, is reviewing a decision last month by Renault’s board to defy shareholder rejection of the chief executive’s 7.2 million euro ($8.15 million) payout for 2015.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial normes de droit

Bombardier et le duel d’actionnaires

Ivan Tchotourian 13 mai 2016

Lors de l’assemblée annuelle de Bombardier qui a eu lieu le 29 avril dernier, les dirigeants de l’entreprise ont rappelé que les actions à droit de vote multiple demeureront… rien de moins ! Malgré l’insistance d’Ottawa à vouloir une remise en cause du capital-actions de Bombardier, la famille Beaudoin résiste (ici).

Le président exécutif du conseil d’administration de Bombardier a mis le poing sur la table. Avant Pierre Beaudoin, Alain Bouchard, président exécutif du conseil d’Alimentation Couche-Tard, avait dénoncé l’opposition obstinée de Bay Street à sa proposition visant à retirer la clause crépusculaire afin de maintenir le statut à vote multiple des actions pérennisant le contrôle de l’entreprise. Deux cas de dualité où les actionnaires minoritaires influents doutent que le don de la performance soit intergénérationnel. Ils veulent avoir plus d’emprise sur la nomination du président de l’exploitation et plus de représentation au conseil d’administration.

Il est connu que la double catégorie d’actions conférant à la famille fondatrice le contrôle sur Bombardier avec une poignée d’actions est le principal irritant retardant l’aide d’Ottawa au programme CSeries. Pierre Beaudoin n’entend cependant pas céder devant un gouvernement fédéral relayant les doléances de Bay Street.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial normes de droit rémunération

Une démocratie actionnriale sans utilité

Ivan Tchotourian 1 mai 2016

Voilà une nouvelle qui fait encore douter de l’utilité du say on pay. Selon le journal

Le Monde,

« La rémunération de Carlos Ghosn passe très mal ». En dépit d’un vote négatif des actionnaires, le CA aurait décidé de maintenir la rémunération prévue !

La rémunération de Carlos Ghosn ne sied plus à ses actionnaires. Et surtout à l’Etat. Vendredi 29 avril, lors de l’assemblée générale du groupe Renault, ces derniers ont rejeté à 54,12 % la rémunération de 7,2 millions d’euros, dont 1,7 million d’euros en numéraire, du PDG du constructeur français. Même si elle était quasi inchangée par rapport à 2014.

Depuis 2013, les actionnaires des entreprises françaises se prononcent, en effet, sur la rémunération des dirigeants dans le cadre du « Say on Pay » mis en place par le code AFEP-Medef. Il ne s’agit cependant que d’un vote consultatif. Réuni à l’issue de l’assemblée générale vendredi, le conseil d’administration du constructeur a annoncé qu’il maintenait la rémunération de M. Ghosn (…).

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial normes de droit rémunération

Say on pay : éléments statistiques

Ivan Tchotourian 20 avril 2016

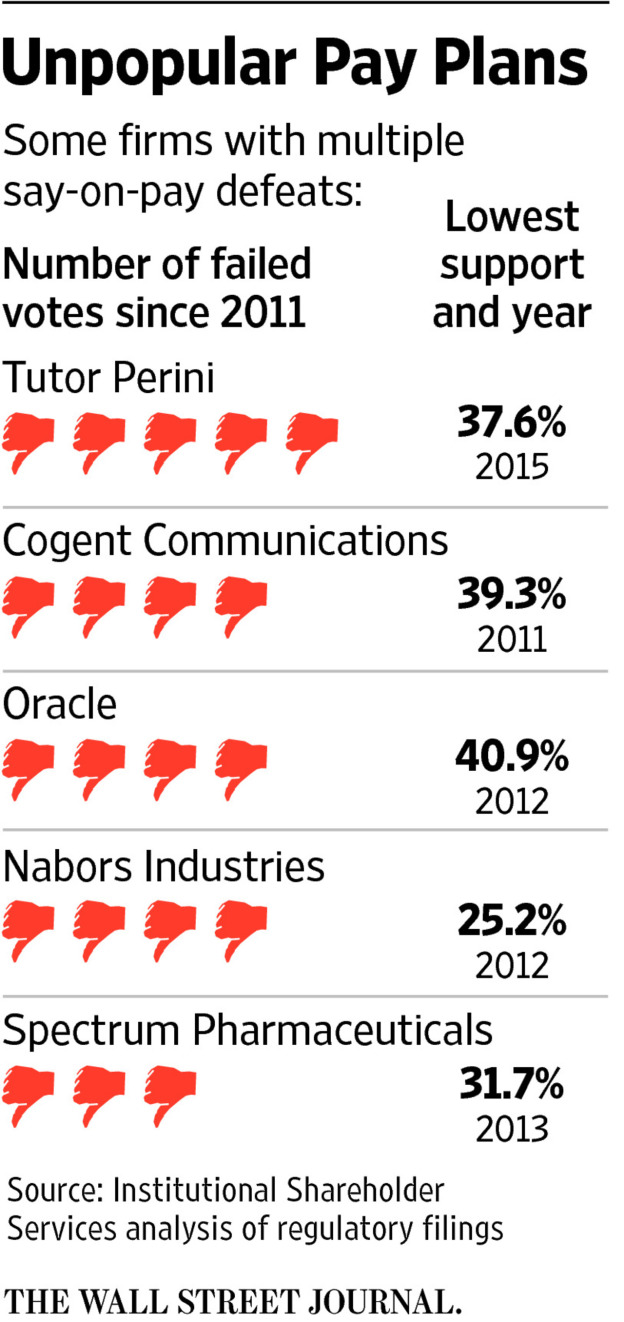

« Companies Wind Up in the ‘Penalty Box’ on Executive Pay »… c’est sous ce titre que The Wall Street Journal revient le 20 avril 2016 sur le say on pay et les révoltes récentes de plusieurs actionnaires de grandes sociétés américaines.

Last week, for ~nstance, BP PLC saw a majority of votes cast against the oil company’s compensation decisions for 2015.

The only thing worse than losing a say-on-pay vote is losing two votes. Or three. Several businesses with multiple defeats, such as TCF Financial Corp., Oracle Corp. and gectrum Pharmaceuticals ,Inc., likely will face shareholder outcries over related payor corporate governance issues this year.

In all, 39 companies in the Russell 3000 index have lost say-on-pay votes at least twice between 2011 and April 15, according to Willis Towers Watson, a consulting firm. Nine lost the vote tliree or more times, its analysis found.

After losing a pay vote, many boards work hard to overcome investor dissatisfaction by conferring with major stock.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Normes d'encadrement normes de droit

Actionnaires : faut-il renforcer leur pouvoir ?

Ivan Tchotourian 15 avril 2016

Le choix de renforcer le pouvoir des actionnaires est-il « le » bon choix ? Au travers de l’exemple de la banque d’investissement Morgan, Jill Fisch aborde cette thématique dans une de ces dernières études intitulé : « The Mess at Morgan: Risk, Incentives and Shareholder Empowerment » (ECGI Law Working Paper No. 311/2016, mars 2016).

The financial crisis of 2008 focused increasing attention on corporate America and, in particular, the risk-taking behavior of large financial institutions. A growing appreciation of the “public” nature of the corporation resulted in a substantial number of high profile enforcement actions. In addition, demands for greater accountability led policymakers to attempt to harness the corporation’s internal decision-making structure, in the name of improved corporate governance, to further the interest of non-shareholder stakeholders. Dodd-Frank’s advisory vote on executive compensation is an example.

This essay argues that the effort to employ shareholders as agents of public values and, thereby, to inculcate corporate decisions with an increased public responsibility is misguided. The incorporation of publicness into corporate governance mistakenly assumes that shareholders’ interests are aligned with those of non-shareholder stakeholders. Because this alignment is imperfect, corporate governance is a poor tool for addressing the role of the corporation as a public actor.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial mission et composition du conseil d'administration Normes d'encadrement normes de droit

Vote majoritaire : un moyen de rendre le CA plus responsable ?

Ivan Tchotourian 5 avril 2016

Un peu de lecture pour ce matin ? Je vous renvoie à cet intéressant article : Stephen Choi, New York University Jill Fisch, University of Pennsylvania and ECGI Marcel Kahan, New York University and ECGI Edward Rock, University of Pennsylvania, « Does Majority Voting Improve Board Accountability? », Law Working Paper No. 310/2016, March 2016.

Directors have traditionally been elected by a plurality of the votes cast. This means that in uncontested elections, a candidate who receives even a single vote is elected. Proponents of “shareholder democracy” have advocated a shift to a majority voting rule in which a candidate must receive a majority of the votes cast to be elected. Over the past decade, they have been successful, and the shift to majority voting has been one of the most popular and successful governance reforms. Yet critics are skeptical as to whether majority voting improves board accountability. Tellingly, directors of companies with majority voting rarely fail to receive majority approval – even more rarely than directors of companies with plurality voting. Even when such directors fail to receive majority approval, they are unlikely to be forced to leave the board. This poses a puzzle: why do firms switch to majority voting and what effect does the switch have, if any, on director behavior?

We empirically examine the adoption and impact of a majority voting rule using a sample of uncontested director elections from 2007 to 2013. We test and find partial support for four hypotheses that could explain why directors of majority voting firms so rarely fail to receive majority support: selection; deterrence/accountability; electioneering by firms; and restraint by shareholders.

Our results further suggest that the reasons for and effects of adopting majority voting may differ between early and later adopters. We find that early adopters of majority voting were more shareholder-responsive than other firms even before they adopted majority voting. These firms seem to have adopted majority voting voluntarily, and the adoption of majority voting has made little difference in their responsiveness to shareholders responsiveness going forward. By contrast, for late adopters, we find no evidence that they were more shareholder-responsive than other firms before they adopted majority voting, but strong evidence that they became more responsive after adopting majority voting.

Differences between early and late adopters can have important implications for understanding the spread of corporate governance reforms and evaluating their effects on firms. Reform advocates, rather than targeting the firms that, by their measures, are most in need of reform, instead seem to have targeted the firms that are already most responsive. They may then have used the widespread adoption of majority voting to create pressure on the nonadopting firms.

Empirical studies of the effects of governance changes thus need to be sensitive to the possibility that early adopters and late adopters of reforms differ from each other and that the reforms may have different effects on these two groups of firms.

À la prochaine…

Ivan Tchotourian