normes de marché | Page 2

Gouvernance Normes d'encadrement normes de droit normes de marché Nouvelles diverses Publications publications de l'équipe Responsabilité sociale des entreprises Structures juridiques

Comparons Benefit Corporation et B Corp

Ivan Tchotourian 13 novembre 2019 Ivan Tchotourian

« Benefit Corporation : une normativité de concurrence au service de la RSE », c’est sous ce titre que Margaux Morteo et moi-même avons publié un article dans la revue en ligne Éthique publique : Ivan Tchotourian et Margaux Morteo, « Benefit Corporation : une normativité de concurrence au service de la RSE », Éthique publique [En ligne], vol. 21, n° 1 | 2019, mis en ligne le 24 septembre 2019, consulté le 13 novembre 2019 .

Nous y développons la thèse d’une normativité de concurrence.

Plan :

1. Introduction

2. Certification B Corp.

2.1. Intérêts de la certification

2.2. Procédure de certification : les trois étapes

3. Réglementation étatsunienne :

présentation de la Public Benefit Corporation

3.1.

Définition de bénéfices publics

dans

les statuts

3.2. Assouplissement des devoirs fiduciaires

3.3.

Instauration d’une super-majorité

3.4. Obligation de reporting renforcée

4. Nouvelle forme

d’interaction normative

4.1. Normativité de concurrence

4.2. Avantages et inconvénients des

normes concurrentes

5. Conclusion

Résumé :

Les entreprises à mission sociétale (dont la fameuse Benefit Corporation américaine) constituent une innovation majeure du droit des sociétés et de la responsabilité sociétale des entreprises (RSE). Poussée par la finance d’impact, la Benefit Corporation a la particularité de permettre à des sociétés par actions de poursuivre des fins lucratives et sociales. Cette étude s’intéresse à l’instrument normatif à la base de l’émergence de ces entreprises. Elle analyse l’interaction entre les normes pour démontrer qu’il y a hybridation autour d’une normativité originale de « concurrence ». La certification B Corp. constitue la première base normative de ces entreprises. Toutefois, le législateur américain de l’État du Delaware (mais également d’autres États américains) est venu contribuer à cette normativité en adoptant une législation consacrée à la Benefit Corporation. Cette étude met en lumière qu’en matière de Benefit Corporation, autorégulation et réglementation se concurrencent, en rupture avec l’opposition, la substitution, la supériorité ou la complémentarité entre normes traditionnellement soulignées dans la littérature.

À la prochaine…

actualités internationales engagement et activisme actionnarial Gouvernance Normes d'encadrement normes de droit normes de marché Nouvelles diverses

Rapport d’information français sur l’activisme actionnarial

Ivan Tchotourian 8 novembre 2019 Ivan Tchotourian

L’Assemblé nationale vient de publier le rapport d’information qui conclut travaux d’une mission d’information relative à l’activisme actionnarial (rapport no 2287 du 2 octobre 2019).

Bilan du rapport

Né et encore très concentré aux États-Unis, le phénomène de l’activisme actionnarial se développe rapidement en Europe et en France. Il s’agit d’une nouvelle réalité de la vie des affaires, souvent très médiatisée.

Il est sain qu’un actionnaire soit actif dans la vie d’une entreprise. De même, un activiste peut être utile à l’entreprise. L’essentiel n’est finalement pas de différencier les actionnaires actifs des activistes, mais bien d’identifier les formes excessives de comportements activistes.

L’activisme désigne le comportement d’un actionnaire souvent minoritaire, qui fait campagne pour exiger d’une société cotée du changement, en allant au-delà du dialogue bilatéral avec la société, et en prenant parfois position publiquement.

Les fonds activistes sont-ils en train de « secouer le cocotier » du capitalisme continental ?

Les rapporteurs ont rencontré les principaux acteurs du marché (entreprises, fonds activistes, conseils, régulateurs, etc.), à Paris et à New York, pour mieux comprendre un phénomène complexe, multiforme et encore mal appréhendé.

Ils ont notamment été conduits à opérer une distinction importante entre l’activisme « long », où les fonds prennent des participations dans des entreprises dont ils souhaitent voir la valeur augmenter à court terme ou sur une durée plus longue ; et les activistes « courts », qui vendent « à découvert » les titres d’une société pour parier sur la baisse de son cours de bourse. Dans les deux cas, ils distinguent les comportements sains et normaux des abus parfois nuisibles.

Le rapport formule treize recommandations afin de mieux encadrer les comportements activistes, sans nuire à la compétitivité de la place de Paris, en articulant le recours à l’initiative privée, au droit souple et l’évolution des règles quand cela est nécessaire.

Ces recommandations visent à :

- renforcer la transparence du marché et notamment la connaissance par les entreprises de leur actionnariat ;

- réduire l’asymétrie de communication et d’information entre fonds activistes et sociétés cotées ;

- encadrer plus étroitement la vente à découvert, et encourager la transparence sur le marché du prêt-emprunt de titres ;

- rapprocher le temps de la régulation du temps du marché, notamment en donnant plus de moyens d’action au régulateur financier, l’AMF.

Le rapport souligne enfin l’importance pour les entreprises d’être activiste pour elles-mêmes en mettant en place une gouvernance solide ; en favorisant un dialogue actionnarial plus intense ; et en prenant mieux en compte les « parties prenantes » et les enjeux sociaux et environnementaux dans la recherche de la rentabilité.

À la prochaine…

actualités internationales Gouvernance Normes d'encadrement normes de marché Nouvelles diverses Responsabilité sociale des entreprises

ESG : de plus en plus à la mode pour les entreprises du S&P 500

Ivan Tchotourian 4 octobre 2019 Ivan Tchotourian

Selon le Wall Street Journal : « More Companies Are Making Noise About ESG » (4 octobre 2019). Voilà une bonne nouvelle pour la RSE !

Extrait :

Big U.S. companies are increasingly talking up environmental, social and governance factors on earnings calls—and betting that investors increasingly concerned with social responsibility will reward them for it.

Twenty-four companies in S&P 500 mentioned the acronym “ESG” on earnings conference calls between June 15 and Sept. 14, double the number that cited the term in the first quarter, according to FactSet.

That marks a huge increase from just two years earlier, when only two companies referred to ESG in the second quarter of 2017. But it still represents only 5% of the companies in the index.

The financial sector had the highest number of companies mentioning ESG, followed by the real-estate and utilities sectors.

À la prochaine…

Normes d'encadrement normes de marché Nouvelles diverses

ISR : l’obstacle de l’hétérogénéité de la divulgation

Ivan Tchotourian 21 août 2018 Ivan Tchotourian

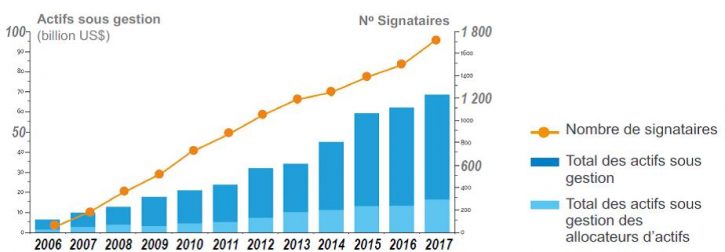

L’investissement socialement responsable est en pleine croissance comme l’illustre ce diagramme tiré d’une présentation de Mme Roselaine Vendette faite lors du Colloque CD 2017, 28 novembre 2017 (L’investissement responsable… c’est rentable ? Légal ? Un marché niche ou l’affaire de tous ?, diapositive n° 5). Pourtant, l’ISR fait face à des obstacles dont un vient d’être mis en lumière par M. Trudel dans un article de Conseiller.ca : « Le court-termisme freine l’investissement responsable » (12 juin 2018).

Si de plus en plus de gestionnaires d’actif intègrent de façon systématique les critères ESG (environnementaux, sociaux et de gouvernance) à leurs décisions d’investissement, la vision à court-terme qui prévaut trop souvent sur les marchés pourrait ruiner ces efforts.C’est du moins l’avis de Robert Scharfe, chef de la direction de la Bourse de Luxembourg. Lors du Forum économique international des Amériques, lundi, il a déploré que les critères ESG soient généralement considérés comme de simples facteurs de risque à gérer ou à éviter. « Pour bien des gestionnaires, l’approche ESG signifie simplement d’éviter de frapper les rochers qui pourraient se trouver sur la route. »

Selon lui, cette vision de l’ESG est symptomatique d’un « problème fondamental » sur les marchés financiers : le court-termisme. En se contentant d’utiliser l’ESG pour contourner des problèmes à court-terme, les gestionnaires de placement n’obtiendront pas les résultats escomptés à long terme, croit-il.

Pire encore, les actionnaires qui se disent plus souvent qu’autrement favorables à l’investissement responsable, une fois en assemblée, votent souvent contre des propositions visant à améliorer le bilan ESG des entreprises. « L’appât du gain à court terme est plus fort que la vision à long terme », analyse-t-il.

(…) Même quand la volonté est présente, investir en intégrant les critères ESG est loin d’être évident. La faute à un manque de standardisation dans l’information divulguée par les sociétés, estime Leonardo Martinez-Diaz, directeur mondial du Sustainable Finance Center, un centre de recherche, d’innovation et d’éducation faisant partie du World Resources Institute.

À la prochaine…

Ivan Tchotourian

finance sociale et investissement responsable Gouvernance normes de marché Nouvelles diverses

ISR et féminisation : une étude intéressante

Julie Bernard21 février 2018

Moxie Future, une firme basée en Asie et construite par et pour les femmes, vient tout juste de publier un nouveau rapport : “Understanding Female Investors: Women Using Capital to Change the World”. Ce rapport fournit des données intéressantes et pertinentes par rapport aux motivations, mais aussi aux possibles barrières des femmes et de l’investissement responsable.

En mars et avril 2017, 2 536 femmes âgées de 18 à 65 ans ont été interrogées sur cinq marchés l’Australie, de la Chine, de l’Allemagne, du Royaume-Uni et des États-Unis. Les résultats de la recherche démontrent la façon dont les investisseuses en Chine manifestent le plus d’intérêt et de préoccupation en matière d’investissement responsable. Au total, 84% des femmes sondées en Chine ont indiqué qu’elles étaient motivées à être une investisseuse responsable. 69% ressentent un sentiment d’urgence par rapport à l’investissement responsable.

Vous pouvez lire le communiqué de presse de Moxie Future ici et le rapport complet ici.

Bonne lecture!

Julie

Normes d'encadrement normes de marché Nouvelles diverses

L’ISR en expansion au Québec

Ivan Tchotourian 3 novembre 2017

Dans Conseiller.ca, un récent article revient sur la croissante fulgurante de l’ISR : « La finance responsable en pleine expansion au Québec » (27 octobre 2017 par Hélène Roulot-Ganzmann). Des données chiffrées impressionnantes !

La moitié de l’actif financier québécois est maintenant responsable, c’est-à-dire qu’il est investi en considérant les enjeux environnementaux, sociaux et de gouvernance. En progression phénoménale au Québec, ces investissements directs et placements boursiers sont ainsi passés en dix ans de 198 G$ à 457 G$. Ils ont donc augmenté de 131 %.

C’est ce qu’indique l’étude de l’Institut de recherche en économie contemporaine (IRÉC) présentée hier dans le cadre du colloque québécois de l’investissement responsable organisé par le Réseau PRI Québec. Ce portrait publié tous les trois ans depuis 2006 ne laisse aucune place au doute, selon son auteur Claude Dostie Jr, chercheur à l’IRÉC : ce type de placements gagne chaque année un peu plus en popularité. Il constate en effet que les placements responsables sur les marchés financiers sont en hausse de 61 % entre 2013 et 2016, après déjà une forte augmentation de 70 % entre 2010 et 2013.

À la prochaine…

Ivan Tchotourian

divulgation financière Normes d'encadrement normes de marché Nouvelles diverses responsabilisation à l'échelle internationale

Déclaration d’investisseurs institutionnels sur les risques financiers liés aux changements climatiques

Ivan Tchotourian 26 octobre 2017

Bonjour à toutes et à tous, l’investissement socialement responsable et la RSE prennent de l’ampleur au Québec. Le 26 octobre 2017, vient d’être diffusé l’appel de l’industrie des services financiers en faveur d’une divulgation accrue d’information pour mieux gérer l’impact des changements climatiques.

30 institutions financières et caisses de retraite canadiennes et internationales, dont les actifs sous gestion s’élèvent à environ 1,2 billion de dollars canadiens, et 13 organisations qui appuient la présente Déclaration, lancent un appel aux sociétés inscrites en bourse au Canada afin que celles-ci s’engagent dans une divulgation accrue d’information sur les risques auxquels elles sont exposées en matière de changements climatiques, ainsi que sur les mesures qu’elles prennent pour les gérer.

Les signataires de la Déclaration d’investisseurs institutionnels sur les risques financiers liés aux changements climatiques souhaitent collaborer avec ces sociétés canadiennes afin de les accompagner dans la gestion de leurs risques liés aux changements climatiques. Les différents acteurs du système économique et financier pourront ainsi joindre leurs efforts afin de faire croître l’économie mondiale de manière durable, tout en réduisant les impacts sur le climat.

Pour accéder à la déclaration, cliquez ici.

À la prochaine…

Ivan Tchotourian