Archives

autres publications responsabilisation à l'échelle internationale

Lecture sur la place des grandes entreprises

Ivan Tchotourian 23 juin 2015

En cet après-midi pluvieuse, vous pourrez lire avec intérêt le livre suivant : « Les Usurpateurs – Comment les entreprises transnationales prennent le pouvoir » de Susan George (Editions du Seuil, 192 pages) (ici). Interrogation d’une militante sur la place des grandes entreprises dans nos sociétés contemporaines.

Lobbyistes au service d’une entreprise ou d’un secteur industriel, PDG de transnationales dont le chiffre d’affaires est supérieur au PIB de plusieurs des pays dans lesquels elles sont implantées, instances quasi-étatiques dont les réseaux tentaculaires se déploient bien au-delà des frontières nationales : toute une cohorte d’individus —qui n’ont pas été élus, ne rendent de comptes à personne et ont pour seul objectif d’amasser des bénéfices– est en train de prendre le pouvoir et d’orienter en leur faveur des décisions politiques majeures, qu’il s’agisse de santé publique, d’agroalimentaire, d’impôts, de finance ou de commerce.

Ces usurpateurs s’ingèrent dans les affaires du monde à coups de financements et de renvois d’ascenseurs, s’infiltrent dans les Nations unies et, sous la houlette de Davos, œuvrent pour un monde à leur image. Ils décident du contenu de traités commerciaux stratégiques, qui se négocient dans le plus grand secret mais toujours sous l’œil attentif des représentants du secteur privé.

Cette clique entrepreneuriale tient les citoyens ordinaires sous sa coupe et ne s’embarrasse guère de l’intérêt public et du bien commun. Il est grand temps de les arrêter.

À la prochaine…

Ivan Tchotourian

Base documentaire Gouvernance jurisprudence

Recours en oppression au Canada : mise à jour jurisprudentielle (Billet invité de M. Olivier Sirois)

Ivan Tchotourian 23 juin 2015

Au travers de ce billet, Olivier Sirois vous propose de revenir sur une actualité jurisprudentielle canadienne touchant le recours en oppression. Merci à lui de vous partager cette information…

Pour les non-initiés au droit canadien, le recours en oppression (ou recours en cas d’abus ou d’iniquité) permet à un ou des actionnaires de demander aux tribunaux d’intervenir en cas d’actes abusifs ou inéquitables commis par la société, ses administrateurs, ses dirigeants et même parfois contre ses créanciers. Lorsqu’une telle situation se présente, le juge joue un rôle actif et indéniable dans les affaires de la société pour régler le litige des parties en cause. Dans la législation fédérale, on le retrouve à l’article 241 de la Loi canadienne sur les sociétés par actions (ci-après «LCSA»). L’équivalant dans la Loi sur les sociétés par actions (Québec) est l’article 450.

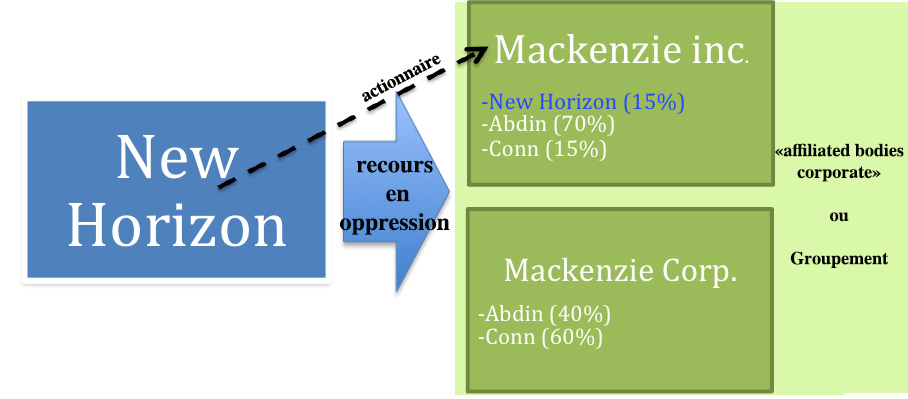

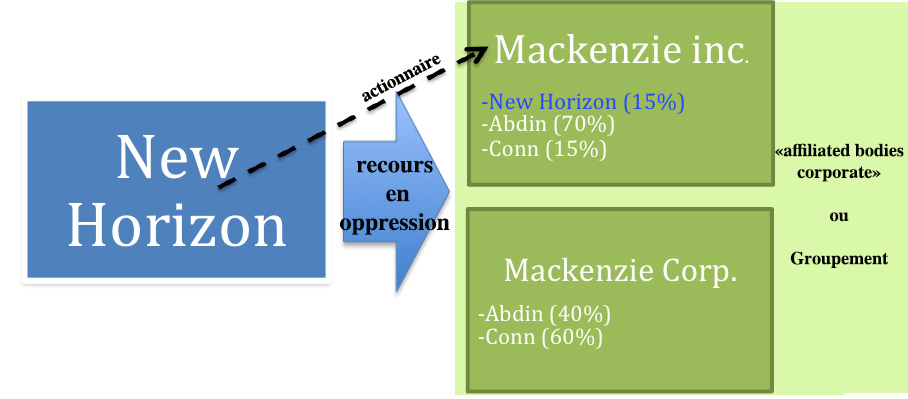

Dans le jugement New Horizon International c. Makenzie qui se déroule sous la loi canadienne, la juge Corriveau a rendu une décision inhabituelle. En effet, elle est parvenue à la conclusion qu’une première société (New Horizon) qui est actionnaire d’une deuxième (Mackenzie inc.), mais pas d’une troisième (Mackenzie Corp.) pouvait néanmoins entreprendre une action en oppression (241 LCSA) envers ces deux dernières puisque celles-ci appartiennent au même groupe. L’aspect inédit de ce jugement est qu’on ait permis à New Horizon d’intenter une action en oppression contre une société donc elle n’a pas de véritable lien. Effectivement, New Horizon est actionnaire de Makenzie inc., mais pas de Makenzie Corp.

Pour parvenir à permettre un tel recours à New Horizon, la juge a interprété la notion de groupement (« affiliated bodies corporate ») et de contrôle au sens de l’article 2(2) et 2(3) LCSA. En s’appuyant sur la décision Levenson (où on a jugé que deux sociétés ayant deux différents actionnaires majoritaires pouvaient être « affiliated »), Mackenzie Corp. et Mackenzie inc. furent reconnus comme des personnes morales appartenant au même groupement (consulter le schéma ci-dessous). Également, New Horizon fut reconnu comme une personne apte à intenter un tel recours, car elle répond à la définition de « plaignant » de l’article 238 LCSA. Ainsi, malgré le fait que New Horizon ne soit pas actionnaire de Makenzie Corp., le recours en oppression lui fut permis étant donné qu’elle est actionnaire de Makenzie inc. qui fait partie du même groupement d’entreprises que Makenzie Corp.

Pour consulter le jugement New Horizon International c. Makenzie 2015 QCCS 2024

Olivier Sirois

Étudiant au baccalauréat en droit

Normes d'encadrement responsabilisation à l'échelle internationale

Évitement fiscal des entreprises : faut-il réagir ?

Ivan Tchotourian 23 juin 2015

Le titre de ce billet se veut un brin provocateur ! C’est une chronique publiée au Fimancial Post de John M. Mintz qui me l’a inspiré : « Multinational corporate tax confusion« . Même si l’article prête à la critique (comme fonder la réaction suite à certains scandales sur un simple jeu politique de séduction), il est effectivement tant qu’un peu de cohérence prenne le pas face aux initiatives individuelles des États et des entreprises (en dernioer lieu Amazon).

Extrai de l’article :

All this suggests that tax avoidance through international profit shifting is not a general problem. Some companies have made it a practice to drive down their worldwide effective tax rates to close to zero, often taking advantage of tax incentives provided by governments themselves. If readers find all this pretty complex, imagine the poor voter who is confronted with populist politics calling for higher corporate taxes. When companies like Amazon are reported to be paying insufficient tax, it leads to reputational effects, not only in terms of lost sales but also government retribution. Some companies therefore make decisions to reduce reputational effects by leaving money on the table by paying some tax in each jurisdiction, as in the case of Amazon. Others try to provide more information, perhaps through advocacy organizations, to improve public tax literacy (a hard game to play). Others batten down, arguing they comply with existing law. Given these reputational effects, corporate taxes are unfair in application since some, like retail companies, are in a worse position than others to take advantage of government investment incentives. So what is best corporate tax policy? The old adage — keep rates low and bases broad — applies here. More neutrality among companies is appropriate to reduce distortions. If this means international tax policy to reduce some tax avoidance, so be it. The integrity of the tax system is undermined when companies make voluntary payments to governments and others don’t. We should instead strive for a coherent and competitive corporate tax system.

À la prochaine…

Ivan Tchotourian

Gouvernance Normes d'encadrement

Critère ESG et engagement : définir une stratégie

Ivan Tchotourian 23 juin 2015

Ceres et BlackRock viennent de publier un document de travail en vue de faciliter l’intégration des critères ESG dans la relation qu’ils entretiennent avec une entreprise : 21st Century Engagement: Investor Strategies for Incorporating ESG Considerations into Corporate Interactions.

La notion d’engagement est de plus en plus présente en matière de gouvernance d’entreprise comme le relève le document de travail :

Engagement—direct communication between investors and companies—on environmental, social and governance matters is on the rise in the United States. A number of factors seem to be driving this change. First, companies seem more interested in understanding their shareholders’ views. Many are engaging with the ESG specialists at their long-term investors as part of their broader investor relations programs, which have historically focused solely on Wall Street. Second, investors are developing specialist teams to conduct those conversations, in recognition of the connection between sound ESG management and corporate resilience. And third, there is today much greater public scrutiny of companies and investors and the role they play in the economy and society more generally.

Au plan davantage juridique, il est significatif de relever – ce qui avait déjà été fait par le passé – qu’en matière de devoir fiduciaire, il n’existe pas d’incompatibilité avec la prise en compte de valeurs extra-financières (tel est le message du chapitre intitulé : « Fiduciary Duty and ESG Engagement » de Keith L. Johnson et de Reinhart Boerner Van Deuren) :

Ater a year-long study of fiduciary duty in the UK, a country with which the US shares the common law of trusts, the Law Commission concludes, « There is general agreement that wider investment factors may be considered, but concern that pension trustees may continue to receive risk-averse legal advice on the issue. We hope we can finally remove any misconceptions on this issue: there is no impediment to trustees taking account of environmental, social or governance factors where they are, or may be, finally material (UK Law Commission, Fiduciary Duties of Investment Intermediaries, par. 6.28, 6.29 juin 2014).

The duty of loyalty includes an obligation to identify and fairly balance conflicting interests of different beneficiary groups, including those of younger and older generations

À la prochaine…

Ivan Tchotourian

Gouvernance Normes d'encadrement

Nomination des administrateurs : les actionnaires veulent avoir leur mot à dire

Ivan Tchotourian 23 juin 2015

Le Canada ne peut que difficilement se défaire des tendances qui caractérisent sont voisin du sud. Dernier exemple en date : la volonté des actionnaires de pouvoir nommer plus facilement des administrateurs au conseil. Un article du Financial Post du 22 mai 2015 revient sur une initiative récente du CCGG : « Big Canadian investors push for more say in director nominations » (ici).

The Canadian Coalition for Good Governance, whose members include the Canada Pension Plan Investment Board and CIBC Asset Management Inc., is urging Industry Canada to amend the Canada Business Corporations Act to give shareholders owning as little as three per cent of a company’s shares the right to name up to three nominees who would be included in documents circulated to all shareholders who would vote on the nominees at the company’s annual general meeting.

N’oublions tout de même pas une chose importante : cette facilitation de nommer des administrateurs (aussi souhaitable soit-elle) peut servir des fins de court-terme et créer un climat de tension au sein du conseil. Des effets négatifs à ne pas négliger…

À la prochaine…

Ivan Tchotourian

Gouvernance Normes d'encadrement rémunération

Say on pay : statistiques françaises et réflexions sur la soft law

Ivan Tchotourian 23 juin 2015

Bonjour à toutes et à tous, intéressante synthèse publiée dans Les Échos.fr (ici) sur le Say on pay et la place de la soft law dans l’encadrement de la rémunération.

La saison des assemblées générales s’achève avec, comme de coutume, son lot de polémiques sur les rémunérations des dirigeants. Depuis l’année dernière, c’est le « say on pay », ces résolutions consultatives sur les rémunérations, qui donne le ton au débat. Il concerne les sociétés qui se réfèrent au code Afep-Medef, les plus grandes donc. On sait déjà que la moyenne des « scores » d’approbation va être plus faible qu’en 2014, sans doute de l’ordre de 87 %, et non 91 % pour les sociétés du SBF 120.

Si l’auteur se montre favorable à l’autorèglementation en renvoyant aux sanctions de marché pour encadrer la rémunération, la pertinence du rejet d’une intervention contraignante de nature juridique mérite d’être davantage discuté… ne serait-ce qu’en raison des imperfections de marchés qui ne jouent pas nécessairement le rôle attendu. Le professeur Yves de Cordt relevait dans un chapitre d’ouvrage paru il y a quelques années qu’il était temps de revenir à l’équilibre en droit des sociétés et à la complémentarité des règles de droit positif et des normes issues de l’autoréglementation (Y. De Cordt, « Le droit des sociétés cotées : question d’équilibre », dans La crise économique et financière de 2008-2009 : L’entrée dans le 21e siècle ?, V. Dujardin et al. (dir.), Bruxelles, Bern, P.I.E. Peter Lang, 2010, p.213).

À la prochaine…

Ivan Tchotourian

Normes d'encadrement rémunération

À suivre : la SEC se penche sur la clause de restitution des rémunérations

Ivan Tchotourian 22 juin 2015

Selon le toujours bien informé Wall Street Journal daté du 2 juin 2015 (ici), le régulateur américain du marché (la Securities and Exchange Commission ou SEC) est en train de travailler sur la règle prévoyant la restitution de rémunérations (clawback provision) qui auraient été versés aux administrateurs et aux dirigeants dès lors que leurs états financiers contiennent des erreurs.

Un dossier à suivre… un de plus !

À la prochaine…

Ivan Tchotourian