Normes d'encadrement normes de marché

New year, new chapter for responsible investment

Ivan Tchotourian 22 août 2017

Dans Investment Magazine, Fiona Reynolds revient sur l’investissement socialement responsable (ISR) et expose sa position relativement à la consultation récente du PRI sur les barrières au développement de l’ESG : « New year, new chapter for responsible investment ».

Petit extrait :

As part of a recent consultation, we identified 30 underlying conditions that could cause the financial system to fail to support sustainable economic development and undertook to prioritise the most prominent causes. We looked at areas that play to our strengths, and where we can match our ambitions with our resources and expertise.

Following that 2016 consultation, we have prioritised the nine key obstacles we will focus on in our work in 2017:

- Short-term investment objectives

- Attention to beneficiary interests

- Policymaker influence on markets

- Capture of government policy by vested interests

- Influence of brokers, ratings agencies, advisers and consultants on investment decisions

- Principal-agent relationships in the investment chain

- Cultures of financialisation and rent-seeking in market actors

- Investment incentives misaligned with sustainable economic development

- Investor processes, practices, capacities and competencies

À la prochaine…

Ivan Tchotourian

Normes d'encadrement normes de marché

ESG : l’importance du score en matière de durabilité

Ivan Tchotourian 19 avril 2017

Bonjour à toutes et à tous, Jeroen Bos aborde dans le CFA Institute Magazine (Mars 2017, Volume 28, numéro 1) un article qui revient sur le classement des fonds d’investissement en matière de durabilité : « Sustainability Scores for Investment Funds ».

“How sustainable is your investment fund?” is a question that asset managers hear with increasing regularity. This trend is hardly surprising given the rising use of environmental, social, and governance (ESG) factors in the investment process in recent years, along with the growing number of “sustainable” and “ethical” funds being launched across the industry. In response, investment funds that label themselves as “sustainable” or “ethical” need to demonstrate that they are true to their label. Sustainability ratings for investment funds can show investors which funds are living up to their name and which are not.

In 2016, Morningstar tried to address this question by developing a system for measuring investment funds’ sustainability. Other firms, including MSCI, have followed suit, introducing their own sustainability measures and ratings. These developments help intensify fund managers’ focus on ESG factors and sustainability. At the same time, such measures should be approached with caution. They can fail to capture certain aspects of sustainability (such as intention, engagement, and impact) and often include implicit biases regarding such factors as size and normalization. Drawing conclusions about investment funds’ sustainability from a holdings-based scoring model is more difficult than it might seem and should be done with care.

À la prochaine…

Ivan Tchotourian

normes de marché Nouvelles diverses

L’ISR au Canada : si complexe ?

Ivan Tchotourian 23 mars 2017

Mme Nathalie Côté publie un intéressant article sur l’ISR que je vous relaie ici : « Investissement responsable : comment s’y retrouver? » (Économies et cie, 21 mars 2017).

Voici le début qui vous donnera sans doute envie d’aller plus loin !

Vous souhaitez un REER sans pétrolières ou un CELI plus respectueux des droits de la personne? L’investissement responsable est pour vous! Cette option est de plus en plus populaire. Les investissements responsables dépassaient les 1500 milliards au Canada en 2015. Cependant, entre le marketing, les compromis et les réels efforts, il est souvent difficile de s’y retrouver.

Depuis 2006, l’Organisation des Nations Unies (ONU) a mis de l’avant six principes pour l’investissement responsable (PRI). Au Québec, le Réseau PRI compte 44 membres. Ils sont convaincus de « l’importance d’intégrer les enjeux environnementaux, sociaux et de gouvernance (ESG) à leurs pratiques d’investissement ». Cela ne signifie toutefois pas que tous les produits offerts par ces organisations sont responsables.

D’ailleurs, contrairement aux aliments biologiques par exemple, aucune certification n’existe pour les produits financiers responsables au Canada. Chaque entreprise a sa propre façon de voir les choses. « Certains fonds ont rejeté l’entreprise de logiciels CGI sur la base des exclusions militaires, illustre Brenda Plant, cofondatrice de la plateforme Éthiquette, site indépendant d’information et d’analyse sur l’investissement responsable. Pourtant, d’autres fonds qui excluent aussi les activités militaires l’acceptent. C’est parce qu’ils ont des définitions différentes. Certains fonds tournent le dos seulement aux entreprises de bombes et munitions. D’autres rejettent celles qui tirent plus de 10 % de leurs revenus de contrats avec des entreprises en armement. »

Extrait provocateur (vraiment ?) :

Rendements

Par ailleurs, plusieurs investisseurs croient, à tort, qu’ils devront sacrifier leurs rendements pour investir de manière responsable. « C’est un mythe répandu, note Mme Vendette. En fait, la plupart des produits responsables existants offrent des rendements comparables. Des études universitaires l’ont démontré. On peut aussi le voir dans l’historique des rendements des produits qui existent depuis longtemps. »

L’Association pour l’investissement responsable (AIR) abonde dans le même sens. « Dans le rapport Sustainable Investing de 2012, DB Climate Change Advisors ont consulté : 100 études universitaires, 56 rapports de recherche, deux rapports littéraires et quatre méta-études sur l’investissement responsable dans le monde. Leur analyse a montré que les facteurs ESG sont toujours en corrélation avec les rendements supérieurs ajustés en fonction des risques au niveau des valeurs mobilières ou de l’action. »

À la prochaine…

Ivan Tchotourian

Gouvernance Normes d'encadrement normes de marché Nouvelles diverses

L’ISR a le vent en poupe au Canada !

Ivan Tchotourian 16 mars 2017

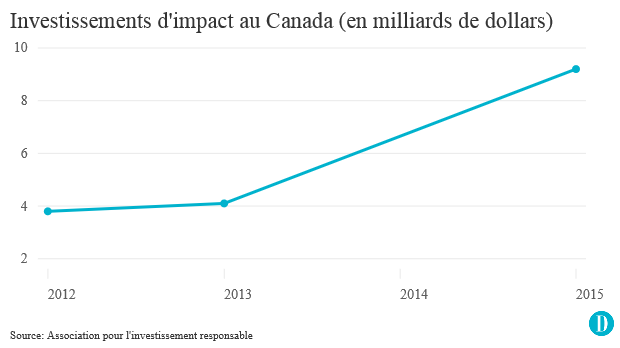

L’ISR prendrait de plus en plus d’ampleur selon un article de Finance et investissement : « L’investissement responsable change le monde de la finance ».

L’investissement responsable (IR) occupe une place de plus en plus importante dans le monde, au point de « changer la donne sur le marché de la finance », rapporte Le Devoir. Le quotidien a rencontré Corinne Gendron, professeure à l’École des sciences de la gestion de l’UQAM, pour l’interroger sur ce qui est en passe de devenir un véritable phénomène de société.

Les plus récentes données de l’Association canadienne pour l’investissement responsable montrent qu’en 2014, les actifs sous gestion de ce secteur au pays représentaient quelque 1 000 milliards de dollars, soit une progression de 68 % en l’espace de deux ans. À l’époque, l’IR représentait 31 % des actifs sous gestion dans le secteur canadien des placements

À la prochaine…

Ivan Tchotourian

normes de marché Nouvelles diverses

Obligations vertes : le Canada et le Québec avancent… et vite !

Ivan Tchotourian 7 mars 2017

Le Devoir offre un bel article consacré à l’ISR : « L’investissement responsable se démocratise » (4 mars 2017). Une belle opportunité de suivre l’actualité en matière de finance sociale (ou d’investissement d’impact) dans ce qu’elle a de plus actuelle : les obligations vertes. Pour rappel, le Québec vient de lancer son premier programme en ce domaine (l’Ontario l’avait fait il y a quelques mois de cela).

Après l’émission, la semaine dernière, des premières obligations vertes du gouvernement du Québec, qui ont rapidement trouvé preneur auprès de grands investisseurs institutionnels, une plateforme d’investissement montréalaise offre depuis quelques jours ses propres obligations vertes directement accessibles à tous les particuliers québécois, une première. La preuve que, petit à petit, l’investissement responsable se démocratise.

CoPower, une entreprise fondée en 2013, a annoncé mercredi l’émission de 20 millions de dollars d’obligations vertes d’ici la fin de 2017, que tous les Canadiens provenant du Québec, de l’Ontario, de l’Alberta, de la Colombie-Britannique ou de la Nouvelle-Écosse peuvent obtenir. L’investissement minimal est de 5000 $ — un montant qui est appelé à diminuer — et chaque tranche d’obligations permet de financer des projets d’énergie propre à travers le pays.

(…) De nouvelles règles entrées en vigueur l’an dernier permettent désormais aux petits investisseurs de la plupart des provinces canadiennes d’avoir accès à un éventail plus large de produits financiers. Et selon M. Bouskila, cela permettra de donner un coup de fouet à l’investissement d’impact, c’est-à-dire l’investissement qui vise avant tout à générer un impact mesurable sur l’environnement ou la société.

À la prochaine…

Ivan Tchotourian

Gouvernance Normes d'encadrement normes de droit normes de marché Nouvelles diverses

Devoirs fiduciaires des intermédiaires : une ouverture à la RSE

Ivan Tchotourian 7 mars 2017

Sur l’Oxford Business Law Blog, Brian Tomlinson propose de revenir sur la dernière publication de la Law Commission britannique : « Fiduciary Duties of Investment Intermediaries ».

Dans un excellent billet intitulé « Sustainability and Fiduciary Duties in the UK: Legal Analysis, Investor Processes and Policy Recommendations », M. Tomlinson résume la vision de la commission législative et… sans surprise le fait que rien n’empêche un intermédiaire de prendre en compte la RSE dans ses critères de placement !

Fiduciary duties are foundational for institutional investors. The interpretation of these duties frames investment time-horizons, strategies and objectives, and defines those features of the investment landscape considered appropriate subjects of analysis.

Some institutional investors, whether asset owners or investment managers, have defined their fiduciary duties in narrow terms, arguing that they preclude consideration of Environmental, Social and Governance (‘ESG’) factors in investment processes. This approach has often been informed by the mischaracterization of sustainability concepts in legal advice and short-term investment strategies. These misunderstand the position in law and regulation in the UK, fail to reflect the investment approach of major asset owners and data on the relevance of ESG methodologies to risk and return analysis.

Fiduciary duty is not a barrier to ESG integration. The UK Law Commission, in its report The Fiduciary Duties of Investment Intermediaries, stated that ‘there is no impediment to trustees taking account of environmental, social or governance factors where they are, or may be, financially material’. The relevance of an investment factor is determined by its financial materiality rather than its origin or the label applied to it.

À la prochaine…

Ivan Tchotourian

Gouvernance normes de marché

Vidéo sur l’investissement éthique et ses questions

Ivan Tchotourian 21 février 2017

Bonjour à toutes et à tous, vous trouverez une capsule-vidéo proposée par Les affaires.com portant sur l’investissement éthique et ses zones grises : « des investissements éthiques, vraiment? ».

Il arrive fréquemment que des épargnants rencontre leur planificateur financier avec la volonté d’investir dans des fonds éthiques. Toutefois, en regardant de plus près un indice de référence dans le secteur, on trouve quelques mauvaises surprises, souligne Vincent Fournier, gestionnaire de portefeuille chez Claret. Entrevue.

À la prochaine…

Ivan Tchotourian