Gouvernance mission et composition du conseil d'administration Normes d'encadrement Nouvelles diverses

CA : pourquoi tous démissionner ?

Ivan Tchotourian 12 avril 2018 Ivan Tchotourian

Bonjour à toutes et à tous, Yvon Allaire livre une belle réflexion sur la démission en bloc : « Démission en bloc des administrateurs: pourquoi et à quoi cela sert-il ? » (Les affaires.com, 6 avril 2018).

Qu’elles soient publiques ou privées, les organisations dont un actionnaire détient la majorité (ou l’entièreté) des votes soulèvent des enjeux de gouvernance qui leur sont propres. Pour ce type d’organisation, le seul et ultime moyen pour le conseil d’exercer une certaine influence en cas de conflit avec l’«actionnaire», consiste en la menace de démission en bloc et le cas échéant, d’une démission en bloc bien médiatisée, expliquée et motivée. Évidemment, c’est une arme que l’on doit manipuler avec précaution; son utilisation demande un certain courage, une certaine abnégation, certes des qualités dont l’absence est plus notable que la présence.

Toute personne qui accepte de siéger au conseil d’une société avec actionnaire de contrôle, qu’elle soit privée ou publique, doit bien assimiler ce fait et les limites que cela impose aux pouvoirs du conseil. Le candidat à un poste au sein d’un tel conseil doit être prêt à offrir sa démission, seul ou avec d’autres, lorsque l’«actionnaire de contrôle» veut prendre des décisions ou des orientations qu’il estimerait ne pas être conformes aux intérêts à long terme de la société.

À la prochaine…

Ivan Tchotourian

finance sociale et investissement responsable Gouvernance normes de droit

Projet de loi en France : réinventer l’entreprise, vraiment ?

Ivan Tchotourian 26 mars 2018 Ivan Tchotourian

« Réinventons l’entreprise. Vite! »… C’est sous ce titre que M. Olivier Schmouker commente le projet de loi français qui vise à modifier plusieurs règles touchant les grandes entreprises notamment pour ouvrir leur objet social à la prise en compte des parties prenantes.

Saviez-vous que la France est en train de connaître une véritable révolution? J’imagine que non, et pourtant c’est bel et bien le cas. Une révolution susceptible d’avoir des répercussions majeures pour les entrepreneurs français, mais aussi – tenez- vous bien! – du monde entier. Explication.

Lors de sa toute première entrevue télévisée après son arrivée à l’Élysée, le président Emmanuel Macron a lancé une phrase marquante : « Je veux qu’on réforme profondément la philosophie de ce qu’est l’entreprise. » Il s’agissait là d’un de ses principaux chevaux de bataille, lui qui avait concocté un projet de loi à ce sujet en 2015, en tant que ministre, dans lequel il proposait de modifier un article du Code civil qui stipule que « toute société doit avoir un objet licite et être constituée dans l’intérêt commun des associés ». Son idée ? Faire suivre cette définition par : « Elle doit être gérée au mieux de son intérêt supérieur, dans le respect de l’intérêt général économique, social et environnemental. »

L’auteur se montre enthousiasme à la réforme à venir… Force est de constater que ce ne sont pas tous les juristes qui partagent son enthousiasme !

J’ai eu l’occasion moi-même de faire part de mon scepticisme sur ce projet dans un article qui va paraître sous peu à la prestigieuse Revue des sociétés : « Légiférer sur l’article 1832 du code civil : une avenue pertinente pour la RSE ? Expérience canadienne ». Extraits :

Une réécriture du code civil a été récemment proposée. Elle vise à imposer une prise en compte des préoccupations environnementales et sociétales dans l’objet social des sociétés. Cette discussion aborde la délicate question de l’introduction dans le droit d’une nouvelle forme de structure sociétaire (dite « hybride ») offrant aux entreprises à but lucratif la possibilité de réaliser des profits au bénéfice de leurs actionnaires tout en poursuivant parallèlement des objectifs d’ordre sociétal. Redéfinissant la mission des entreprises et renforçant l’intégration de la RSE, le projet envisagé actuellement en France soulève de délicates interrogations sur les plans de sa pertinence, de son contenu, de sa nécessité et des risques dont il est porteur. De l’autre côté de l’Atlantique, le Canada et ses provinces font face à des questionnements identiques, même si la Colombie-Britannique et la Nouvelle-Écosse ont déjà fait évoluer leur droit des sociétés pour faire place à une entreprise hybride (à l’instar d’autres pays). Cet article détaille la position canadienne et analyse le potentiel que représente une réforme législative intégrant la RSE dans l’objet social.

Si le législateur français devait légiférer sur l’objet social, modifier certains articles fondamentaux du droit des sociétés contenus dans le code civil et faire ainsi à la RSE une place plus importante, le Canada démontre qu’une telle évolution a ses zones d’ombre et qu’elle n’entraine pas nécessairement un changement dans la représentation de l’entreprise. De plus, elle est complexe à mettre en oeuvre et recèle des écueils. In fine, une telle évolution doit être pensée dans une perspective large dépassant le seul droit des sociétés. Une réforme réglementaire ouvrant l’objet social à la RSE (et introduisant parallèlement l’entreprise hybride) doit être bien construite, sans que le succès de ladite réforme soit pour autant garanti.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance normes de droit

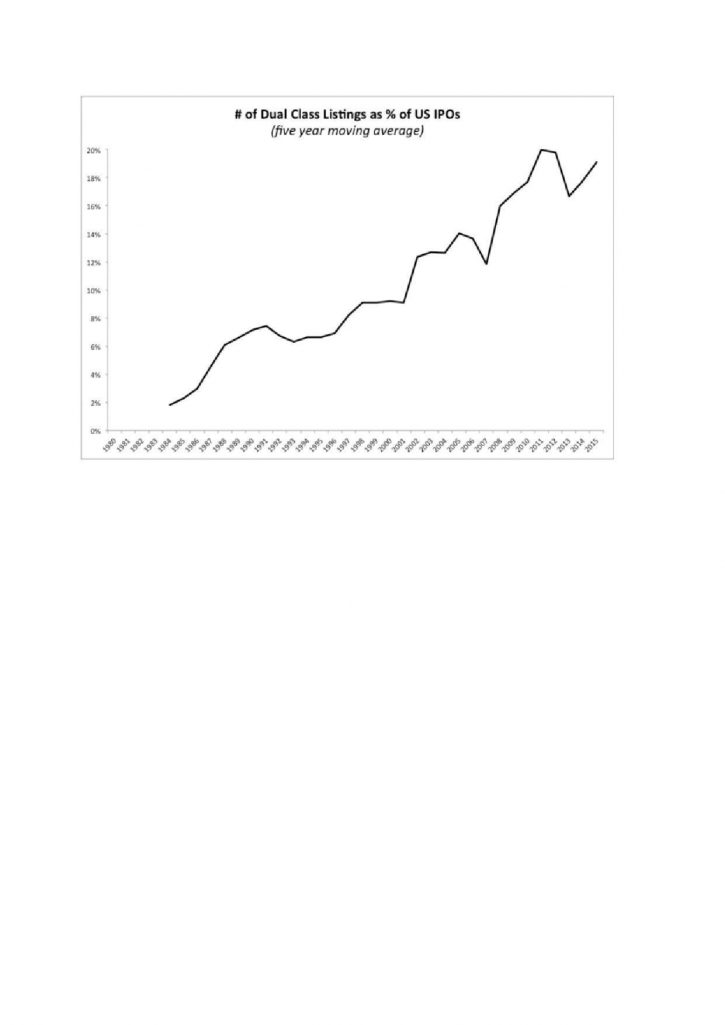

Capital-actions à classe multiple : le graphique qui donne à réfléchir

Ivan Tchotourian 21 mars 2018 Ivan Tchotourian

Un rapport à paraître de l’Investor Advisory Committee de la SEC montre qu’entre 2005 et 2015, le nombre de sociétés cotées comportant des classes d’actions à droit de vote multiple a augmenté de 44%. La liste inclut Google, Facebook, Snap, LinkedIn, Nike… La courbe reproduite ci-dessous parle d’elle-même.

Merci au professeur Alain Pietrancosta de cette information diffusée sur LinkedIn !

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance Normes d'encadrement

Vers plus de missions RSE pour les investisseurs

Ivan Tchotourian 23 février 2018 Ivan Tchotourian

Dans un article d’Option finance en date du 1er décembre 2017 (ici), j’ai appris que selon une étude menée par la société de gestion Sycomore et Viavoice auprès de 300 dirigeants, 67 % d’entre eux estiment que les investisseurs doivent avoir un rôle dans la stratégie sociale, sociétale ou environnementale de l’entreprise. Parmi les missions qui pourraient leur être confiées, s’assurer du bien-être des salariés et du partage des richesses arrive en priorité, devant la gestion de l’orientation globale de la stratégie sociale d’entreprise et l’accompagnement RSE.

À la prochaine…

Ivan Tchotourian

Gouvernance mission et composition du conseil d'administration Normes d'encadrement

Président d’un CA : quel rôle ?

Ivan Tchotourian 23 février 2018 Ivan Tchotourian

Le quotidien français Les Échos.fr revient sur le rôle du président d’un conseil d’administration dans un article publié le 15 février 2018 : « À quoi sert le président du conseil d’administration ? ». Cet article expose le dernier travail de l’Institut français des administrateurs de sociétés.

Extrait :

Le président semble donc maître de l’ordre du jour des travaux du conseil d’administration et garant de son bon fonctionnement. Compte tenu des prérogatives générales du conseil d’administration concernant la stratégie de l’entreprise, mais aussi en matière de gouvernement d’entreprise, la maîtrise de l’agenda du conseil d’administration confère en pratique au président un rôle assez important, et celui-ci dispose de champs d’influence importants qui ont un impact sur l’efficacité du conseil et la performance de la société.

(…) L’Institut Français des Administrateurs s’est également saisi de la question. Dans un rapport présenté le 26 janvier dernier, l’IFA a présenté les résultats des travaux menés par un groupe de travail sur le rôle du président de conseil d’administration. Le rapport suggère également de décrire plus précisément le rôle du président du conseil au sein des codes de gouvernement d’entreprise, ainsi que dans les règlements intérieurs des conseils d’administration.

Il va plus loin, en recommandant un certain nombre de bonnes pratiques en cas de gouvernance dissociée, notamment que le président ne soit ni un rival, ni un « père dominateur », ni un allié compatissant du directeur général. Il suggère également d’établir une charte définissant les rôles respectifs du dirigeant effectif et du président non exécutif, y compris en période de crise. Il invite le président et le directeur général à se rencontrer régulièrement et au moins mensuellement, et à aborder de façon transparente tous les sujets importants, y compris ceux qui fâchent. Enfin, le rapport souligne que le président doit recevoir suffisamment de documents internes pour être bien informé de la marche et des projets de la société.

À la prochaine…

Ivan Tchotourian

finance sociale et investissement responsable Gouvernance normes de marché Nouvelles diverses

ISR et féminisation : une étude intéressante

Julie Bernard21 février 2018

Moxie Future, une firme basée en Asie et construite par et pour les femmes, vient tout juste de publier un nouveau rapport : “Understanding Female Investors: Women Using Capital to Change the World”. Ce rapport fournit des données intéressantes et pertinentes par rapport aux motivations, mais aussi aux possibles barrières des femmes et de l’investissement responsable.

En mars et avril 2017, 2 536 femmes âgées de 18 à 65 ans ont été interrogées sur cinq marchés l’Australie, de la Chine, de l’Allemagne, du Royaume-Uni et des États-Unis. Les résultats de la recherche démontrent la façon dont les investisseuses en Chine manifestent le plus d’intérêt et de préoccupation en matière d’investissement responsable. Au total, 84% des femmes sondées en Chine ont indiqué qu’elles étaient motivées à être une investisseuse responsable. 69% ressentent un sentiment d’urgence par rapport à l’investissement responsable.

Vous pouvez lire le communiqué de presse de Moxie Future ici et le rapport complet ici.

Bonne lecture!

Julie

Gouvernance Normes d'encadrement normes de marché

Un ISR qui performe

Ivan Tchotourian 29 janvier 2018 Ivan Tchotourian

Bonjour à toutes et à tous, l’article suivant de Yann Barcelo « Investissement responsable… et performant » (Finance et investissement, 26 janvier 2018) démontre une fois de plus que l’investissement socialement responsable (ISR) est rentable et performe bien. Mais avait-on besoin encore de le prouver !

Il y a cinq ans, les fonds « éthiques » étaient peu nombreux, et leur performance sans grand éclat a sans doute contribué à donner mauvaise réputation au secteur. Qu’on pense au fonds NEI Ethical Canadian Equity Series F, un des plus anciens fonds éthiques, dont les rendements sont de 5% pour trois ans, 9,5% pour cinq et 5,6% pour dix.

Il s’agit d’une performance très respectable, bien au-dessus des moyennes de la catégorie, et qui lui mérite quatre étoiles de Morningstar. Toutefois, elle ne permet pas au fond de se hisser parmi les chefs de file de sa catégorie. Plusieurs études récentes confirment la performance supérieure de l’IR. Une étude de Morgan Stanley (Sustainable Reality : Understanding the Performance of Sustainable Investment Strategies, 2015) affirme que l’IR « a habituellement égalé, et souvent surpassé, la performance d’investissements traditionnels comparables. (…) Les fonds communs IR ont eu un rendement médian égal ou supérieur et une volatilité égale ou supérieure à ceux des fonds traditionnels dans 64% des périodes étudiées. »

Dans le cas d’un indice d’entreprises ayant un haut quotient ESG, indique l’étude de Morgan Stanley, celui-ci « a surpassé le S&P 500 de 45 points de base depuis sa création en 1990. »

Plus récemment, une étude de Responsible Investment Association au Canada (Responsible Investment Funds in Canada : Highlights from Q3 2017) constate la performance supérieure des fonds communs IR dans trois catégories importantes.

Par exemple, dans les fonds d’actions canadiennes, la performance moyenne des fonds IR est de 4,59% sur trois ans, de 9,14% sur cinq ans et de 4,18% sur dix ans, alors que celle des fonds d’actions canadiennes courants est de 3,88%, 8,13% et 3,22% pour les mêmes périodes.

Dans les fonds d’actions mondiales, les rendements pour trois ans sont de 8,93% contre 8,27%, pour cinq ans, de 12,93% contre 12,15% C’est seulement pour la période de 10 ans que les fonds IR s’en tirent un peu moins bien : 4,31% contre 4,36%.

À la prochaine…

Ivan Tchotourian