normes de droit Nouvelles diverses Structures juridiques

Pourquoi choisir le Delaware pour s’enregistrer ?

Ivan Tchotourian 16 mai 2017

Robert Anderson publie un intéressant article sur SSRN qui traite du pourquoi s’enregistrer au Delaware quand on est une société par actions : Anderson, Robert, The Delaware Trap: An Empirical Study of Incorporation Decisions (February 27, 2017). Le chercheur nous offre une réponse pour le moins surprenante !

The findings have important implications for the state “race-to-the-top” debate in corporate law. At a minimum the results in this Article make it clear that the choice of legal representation is an important missing variable in models of incorporation decisions. The fact that the choice of law firms drives the jurisdictional choice has far broader implications. If law firms drive the jurisdictional choice they may steer companies toward states that serve the law firms’ own interests without regard to the quality of legal rules or the needs of the client. When the state chosen is Delaware, as it often is, there are few alternative jurisdictions that shareholders and managers can agree on. As a result, companies inadvertently fall into a “governance trap” from which reincorporation out of state is nearly impossible.

Comme le souligne un article du Wall Street Journal (« A ‘Delaware Trap’ for Companies », 7 mai 2017), on est loin des théories des courses au sommet ou vers le bas !

There have long been two competing theories on what motivates companies’ incorporation decisions. The “race to the bottom” theory holds that states compete by making rules that favor company insiders at the expense of corporations and their shareholders.

The “race to the top” theory, in contrast, suggests that market constraints prevent such favoritism, and that states instead compete to provide efficient legal rules that enhance shareholder value.

But Dr. Anderson examined regulatory filings related to raising private capital, and concluded that it is all about the company’s choice of law firm near the time of founding.

À la prochaine…

Ivan Tchotourian

état actionnaire Gouvernance normes de droit Nouvelles diverses

L’État actionnaire : réflexions de l’ECGI et des principaux candidats à l’élection présidentielle française

Ivan Tchotourian 15 mai 2017

Belle synthèse de la vision des différents candidats à l’élection présidentielles sur ce qu’était l’État actionnaire pour eux : « FRANCE 2017-L’Etat actionnaire tel que les principaux candidats l’envisagent ».

La rédaction de Reuters a demandé aux équipes de campagne des cinq principaux candidats à l’élection présidentielle d’exposer par courriel la position de leur candidat sur le rôle de l’Etat actionnaire.

Voici les positions de François Fillon, Benoît Hamon, Emmanuel Macron et Marine Le Pen. L’équipe de campagne de Jean-Luc Mélenchon n’a en revanche pas transmis la position du candidat de La France insoumise mais la rédaction de Reuters a repris des propositions de son programme

Un sujet qui demeure toujours d’actualité comme le démontre la publication récente de ce papier de l’ECGI : « Governance Challenges of Listed State-Owned Enterprises around the World: National Experiences and a Framework for Reform » par Curtis J. Milhaupt et Mariana Pargendler (ECGI Law Series 352/2017).

Despite predictions of their demise in the aftermath of the collapse of socialist economies in Eastern Europe, state-owned enterprises (SOEs) are very much alive in the global economy.

The relevance of listed SOEs — firms still subject to government ownership, a portion of whose shares are traded on public stock markets — has persisted and even increased around the world, as policymakers have encouraged the partial floating of SOE shares either as a first step toward, or as an alternative to, privatization. In this article, we evaluate the governance challenges associated with mixed ownership of enterprise, and examine a variety of national approaches to the governance of listed SOEs, with a view to framing a robust policy discussion in the many countries where SOE reform is a topic of major significance. We describe the evolution and current status of the institutional framework applicable to listed SOEs in eight different jurisdictions, reflecting a variety of economic, legal, and political environments: France, the United States, Norway, Colombia, Brazil, Japan, Singapore, and China. We leverage the lessons from this comparative analysis to critique the policy prescriptions of international agencies such as the OECD, and to frame policy suggestions of our own.

À la prochaine…

Ivan Tchotourian

Nouvelles diverses rémunération

Rémunération des grands patrons en France

Ivan Tchotourian 15 mai 2017

Le journal

La Tribune a publié, le 10 mai 2017 (

« Le patron du CAC 40 le mieux payé en 2016 est… »), son enquête exclusive réalisée avec Stacian sur les salaires des grands patrons du CAC40. Encore une fois les salaires des patrons français dépassent de loin le million d’euros mais ils ne sont pas du tout comparables à ceux des patrons des grandes entreprises américaines. Ces derniers touchent des sommes plus de 20 fois supérieures à leurs homologues français. Au total, en 2016, les entreprises du CAC40 ont versé 178 millions d’euros. La rémunération moyenne est en hausse en 2016 à 4,5 millions d’euros contre 4,2 millions en 2015 mais la rémunération la plus élevée est en forte baisse. En 215, c’était Olivier Brandicourt, arrivé à la tête de Sanofi, qui avait touché le salaire le plus élevé : 16,76 millions d’euros. Selon l’article de La Tribune publié le 10 mai 2017, en 2016 c’est Georges Plassat, PDG de Carrefour, qui arrive en tête avec une rémunération totale de 9,730 millions d’euros.

Notre enquête exclusive réalisée avec Stacian donne en avant-première, alors que débute la saison des assemblées générales des actionnaires, le détail complet des rémunérations des dirigeants du CAC 40 l’an passé. Le patron le mieux payé a été Georges Plassat (Carrefour) avec un total de 9,730 millions d’euros. Deux fois plus que la rémunération moyenne qui s’élève à 4,5 millions d’euros. L’étude a ceci d’original qu’elle permet de comparer le niveau de rémunération des dirigeants avec la capitalisation et avec le rendement des actions. Et donc de constater si certaines évolutions divergent au regard de ces indicateurs clefs pour les actionnaires…

À la prochaine…

Ivan Tchotourian

Gouvernance mission et composition du conseil d'administration Nouvelles diverses

Bonne gouvernance d’entreprise : comment faire ?

Ivan Tchotourian 5 avril 2017

Bonjour à toutes et à tous, Diligent Board publie un beau billet intitulé : « Comment bâtir une bonne gouvernance d’entreprise ? ».

C’est l’architecte Daniel Hudson Burnham qui a déclaré : « Ne faites pas de petits projets, ils ne font pas frémir les hommes ». Néanmoins, dans le monde des entreprises, les grands projets requièrent des efforts considérables. La gouvernance d’entreprise existe afin d’aider les entreprises à les réaliser en fournissant un cadre de règles et de procédures qui s’applique à tout un chacun, des membres du conseil d’administration à la direction, en passant par les actionnaires et les clients. En bref, la gouvernance d’entreprise est destinée à aider les entreprises à prendre des décisions plus réfléchies selon la lettre de la loi.

Certaines entreprises (…) reposent tellement sur leurs politiques de gouvernance d’entreprise qu’elles les publient sur leur site Internet. Que faut-il pour en créer une bonne ? La vôtre est-elle à la hauteur de toutes les attentes ?

Que retenir ? Il faut développer 3 points essentiels :

- Formation d’un conseil d’administration solide

- Loyauté et confiance

- Rationalisation des processus

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance mission et composition du conseil d'administration Nouvelles diverses

Can Staggered Boards Improve Value? Evidence from the Massachusetts Natural Experiment

Ivan Tchotourian 5 avril 2017

We study the effect of staggered boards on long-run firm value, using a natural experiment: a 1990 law that imposed a staggered board on all firms incorporated in Massachusetts.

We find a significant and positive average increase in Tobin’s Q among the Massachusetts treated firms, suggesting that staggered boards can be beneficial for early-life-cycle firms, which exhibit greater information asymmetries between insiders and investors. These results are validated using a larger sample of firms from the Investor Responsibility Research Center.

In exploring possible channels for these effects, we find that the effects are stronger among innovating Massachusetts firms, particularly those facing greater Wall Street scrutiny. The evidence is consistent with staggered boards improving managers’ incentives to make long-term investments.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance mission et composition du conseil d'administration Nouvelles diverses rémunération

Shareholders ready to show their hand over executive pay

Ivan Tchotourian 31 mars 2017

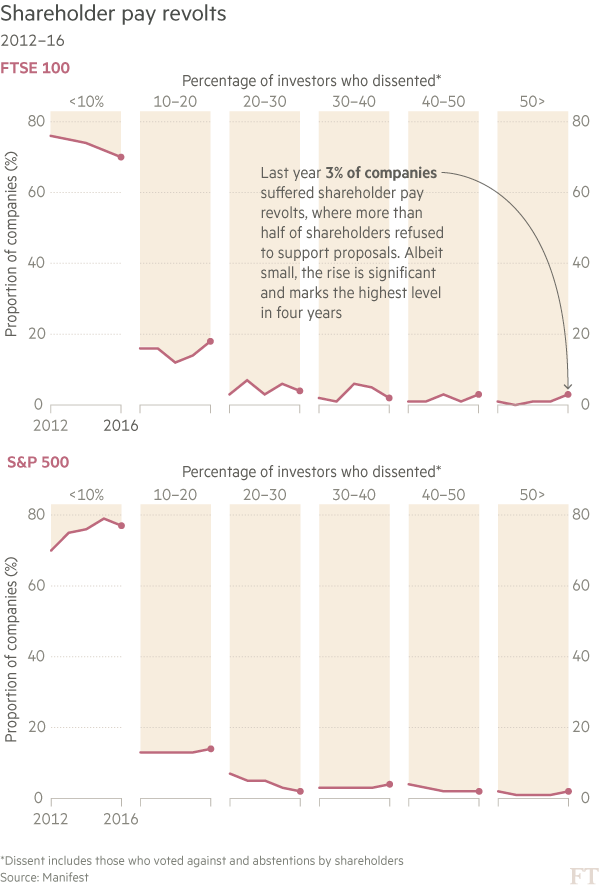

Alors rébellion ou pas des actionnaires ? Alors que les documents des entreprises commencent à être rendus publics (pour des raisons de sollicitation de procuration), les chiffres de la rémunération des hauts-dirigeants le sont tout autant ! Faut-il croire aux propos optimistes des journalistes du Financial Times (« Shareholders ready to show their hand over executive pay« ) ?

It will not be a quiet season. Investors have already won several small victories, forcing some UK companies to backtrack on pay decisions. Now they have the scent of blood.

This month global companies including BP and some of the biggest UK banks will divulge how much they awarded top executives last year, setting the scene for potentially fractious showdowns with investors.

Last year, a majority of investors rejected plans at seven of the biggest US companies and three of the UK’s largest groups. This year is expected to be an even bigger rebellion.

(…) A new mood on executive awards has already swept through Europe. Last year investor support for pay proposed by German companies dropped from 90 per cent to 76 per cent for large companies.

Opposition has also increased in the Netherlands, Switzerland and France “because executive pay is seen to have become excessive,” says Georgina Marshall, head of research at voting adviser, ISS. The outlier is the US where more than three-quarters of proposals won 90-plus per cent support last year. However, even there criticism of excessive rewards is mounting.The mood in the UK has become particularly tense, however. There were as many shareholder revolts against UK pay plans last year as there were during 2012’s so-called “shareholder spring”, according to Manifest data.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance normes de droit normes de marché Nouvelles diverses

Vote majoritaire : où en est-on au Canada ?

Ivan Tchotourian 27 mars 2017

Dans un article publié récemment (« Majority Voting: Latest Developments in Canada »), Stephen Erlichman revient sur la situation du vote majoritaire au Canada à travers les positions :

- du gouvernement fédéral avec le projet de loi C-25

- de la TSX dans un document publié en mars 2017 : « TSX Releases Guidance with respect to Majority Voting Policies and Advance Notice Policies » (du cabinet McCarthy tetrault)

- du gouvernement de l’Ontario : « Business Law Advisory Council Fall 2016 Report »

Une belle mise à jour !

A previous post on this site was written about (i) the Toronto Stock Exchange (“TSX”) adopting a majority voting listing requirement, effective June 30, 2014, which requires each director of a TSX listed issuer (other than those which are majority controlled) to be elected by a majority of the votes cast, other than at contested meetings (the “TSX Majority Voting Requirement”) and (ii) Bill C-25 which was introduced by the federal Canadian government on September 28, 2016 and proposes amendments to the Canada Business Corporations Act (“CBCA”) that include true majority voting (i.e., by requiring shareholders to cast their votes “for” or “against” each individual director’s election and prohibiting a director who has not been elected by a majority of the votes cast from serving as a director except in prescribed circumstances) (the “Bill C-25 Amendments”). This post explains the latest developments in Canada with respect to both of these initiatives, as well as a further development with respect to majority voting in the Province of Ontario.

À la prochaine…

Ivan Tchotourian