Normes d’encadrement | Page 9

devoirs des administrateurs engagement et activisme actionnarial Gouvernance normes de droit objectifs de l'entreprise Valeur actionnariale vs. sociétale

Hedge funds et gouvernance d’entreprise : activisme des CA et réaction au découplage

Ivan Tchotourian 22 octobre 2017

Bonjour à toutes et à tous, je vous signale que je viens de publier mon dernier billet sur le blogue Contact de l’Université Laval : « Le retour des hedge funds » (18 octobre 2017).

Voici quelques extraits :

Depuis quelque temps, certains hedge funds développent une nouvelle activité: l’investissement dans les entreprises par l’entremise d’achat de titres. Utilisant leur statut d’actionnaire, ils sont accusés d’activisme. On leur reproche de pousser certaines sociétés à générer des rendements financiers rapides sans égard aux conséquences négatives à long terme de cette stratégie pour les entreprises, leurs parties prenantes et l’économie.

Pour y faire face, 2 orientations doivent être prises :

- Un CA responsabilisé, placé au centre du jeu et qui dialogue : la présence d’administrateurs compétents, qui respectent des normes générales de conduite (loyauté, prudence et diligence), qui possèdent une compréhension des enjeux de l’entreprise et qui sont activement engagés envers elle et ses actionnaires est nécessaire.

- Un droit de vote des actionnaires mieux compris et bien encadré : l’investissement dans les titres de sociétés réalisé par les hedge funds a entraîné l’émergence de phénomènes nouveaux comme la propriété occulte (hidden ownership) et le vote vide (empty voting). Si les hésitations sont encore nombreuses quant au choix législatif à privilégier pour faire face au découplage, quelques pistes d’action se dégagent : accroître la transparence associée à un contrôle plus grand de l’attribution et de l’exercice du vote des actionnaires; interdire le droit de vote découlant du découplage; renforcer les devoirs de loyauté des actionnaires en regard de l’entreprise; ou donner aux tribunaux plus de flexibilité pour dénoncer les situations d’abus et de violation du droit.

À la prochaine…

Ivan Tchotourian

Gouvernance mission et composition du conseil d'administration Normes d'encadrement objectifs de l'entreprise Valeur actionnariale vs. sociétale

Dividendes : les risques d’une dette

Ivan Tchotourian 22 octobre 2017

Dans Les affaires, Patrick Thénière et Rémy Morel reviennent sur la logique du versement des dividendes aux actionnaires dans un billet critique intitulé : « Ne touchez pas à notre précieux dividende ! ».

Comme on le sait, une entreprise peut s’abstenir de verser un dividende à tout moment. Cependant, donnez quelque chose à quelqu’un sur une base régulière, et vous verrez qu’il deviendra difficile de vous arrêter sans créer l’émoi! (…)

Pour cette raison, nous pensons que les investisseurs recherchant les revenus avant tout prennent parfois des risques insoupçonnés. Nous vous invitons à lire la petite histoire fictive de Lucie et Martin que nous avions publiée il y a plus d’un an.

Idéalement, un dirigeant d’entreprise devrait pouvoir couper un dividende à tout moment, sous seul prétexte qu’il compte effectuer plutôt un rachat d’actions, ou réinvestir dans les activités de la société pour les améliorer. Dans les faits, cela se passe rarement de cette façon. C’est pourquoi nous pourrions presque considérer ce paiement annuel au même titre qu’une dette.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance Normes d'encadrement Nouvelles diverses

Activisme canadien : le problème des short-sale position

Ivan Tchotourian 13 octobre 2017

La journaliste Barbara Shecter aborde l’activisme des hedge fund et les stratégies de position courte qu’ils emploient dans un article publié au Financial Post du 6 octobre 2017 : « Activist short-sellers are increasingly targeting Canadian companies — is Canada ready? ». Un beau sujet d’étude tant le Canada semble particulièrement exposé à cette stratégie en raison de son silence réglementaire !

Petit extrait :

“Activist investors in the U.S. (including short sellers) are increasingly looking at Canada, the UK, and Australia as targets,” says Derek J. Bell, a partner at global law firm DLA Piper (Canada) LLP.

Just what makes Canada so appealing, and whether Canadian regulators are equipped to deal with the influx, is not entirely clear. (…)

Trying to ascertain the latter, however, is difficult due to the opaque rules surrounding the reporting of short positions.

While long investors must disclose significant stakes if they pass certain thresholds, there are virtually no requirements to disclose a short position in either Canada or the United States. Short of a court action here, companies and the public may never know which individuals are short a particular company, when they acquired their stakes, or how large they are.

“There isn’t a lot of disclosure or clarity about short-sale positions generally in Canada because all the information is aggregated — we don’t know exactly who holds a short position and how significant it is and what kind of downward pressure that might be putting on a stock,” says Paul A. Simon, a former partner at law firm Borden Ladner Gervais LLP who is now general counsel at Stelco Inc.

À la prochaine…

Ivan Tchotourian

Gouvernance Normes d'encadrement normes de droit normes de marché

Climat et droit : quelle position réglementaire ?

Ivan Tchotourian 11 octobre 2017

« Quand la finance veut sauver le climat » est un article publié par Dominique Blanc dans la revue Projet le 4 octobre 2017.

Petit extrait qui concerne un peu plus directement le blogue (quoique vous pourrez lire des choses intéressantes sur le désinvestissement et sur l’ISR) :

La fronde des actionnaires

Désinvestissement et investissement vert ne font pas tout et certains investisseurs leur préfèrent l’idée d’engagement actionnarial. Ils maintiennent leurs investissements dans les industries polluantes, mais utilisent leurs droits d’actionnaires (droit de vote et de dépôt de résolution en assemblée générale) pour influencer les entreprises, afin que celles-ci s’inscrivent dans des démarches de transition vers des modèles bas carbone. Bien sûr, le phénomène n’est pas nouveau, mais son ampleur et les attentes des investisseurs ont fait un bond depuis trois ans. Là encore, les industries fossiles et les énergéticiens ont été les premières cibles. Depuis une décennie, des résolutions étaient ainsi déposées dans les assemblées générales, surtout en Amérique du Nord, afin de demander aux entreprises un reporting environnemental. En 2015, les choses ont connu un tournant lorsque les investisseurs, réunis en coalition autour de l’initiative « Aiming for A », ont réussi à peser si lourd que les conseils d’administration de Shell et BP ont reconnu l’intérêt d’une demande plus spécifique : offrir aux actionnaires de la transparence sur la résilience de leur modèle, à horizon 2030. Et le bras de fer continue : alors qu’Exxon résistait, jusque-là, à ce type de demande, la résolution déposée en 2017, exigeant du géant pétrolier d’évaluer et de rendre compte de la compatibilité de sa stratégie avec le maintien du réchauffement climatique en-dessous de 2°C, a obtenu 62.3 % des voix. Les plus grands investisseurs, dont le premier actionnaire, le géant BlackRock, ont voté en faveur de l’initiative, contre l’avis des dirigeants du géant pétrolier. Une fronde d’une résonance inédite dans le monde feutré des grandes assemblées générales.

À la prochaine…

Ivan Tchotourian

Gouvernance normes de droit Nouvelles diverses

Big four face à une big responsabilité

Ivan Tchotourian 10 octobre 2017

Bonjour à toutes et à tous, bel article par Maurie Maurisse dans le journal Le Temps : « La pression monte sur les «Big Four» ». Une occasion de réfléchir sur la place dessentinelles dans la bonne gouvernance des entreprises et des marchés, ainsi que de poser sur eux un regard critique.

Deux ans d’interdiction d’audit. C’est ce que risque Deloitte en Espagne, où depuis la semaine dernière la firme est inculpée pénalement dans l’affaire Bankia, qui vise à faire la lumière sur l’entrée en bourse ratée de l’établissement bancaire éponyme. En 2011, sept caisses d’épargne espagnoles fusionnaient et s’introduisaient sur le marché mondial. Mais l’opération fut une catastrophe et conduisit Madrid à débourser 22 milliards d’euros (plus de 25 milliards de francs) pour sauver la banque et la nationaliser. La justice soupçonne une trentaine de ses administrateurs d’avoir détourné de l’argent, entre autres. Le réviseur est désormais aussi sur le banc des accusés (…).

En Europe et aux Etats-Unis, les géants de l’audit sont de plus en plus souvent mis en cause dans des affaires financières. Certains, comme KPMG, ont même dû payer des amendes record. Des procédures judiciaires qui pèsent sur ce modèle d’affaires.

À la prochaine…

Ivan Tchotourian

Normes d'encadrement Nouvelles diverses

Actions à droit de vote multiple : perspective historique

Ivan Tchotourian 6 octobre 2017

Stephen Bainbridge que l’on ne présente plus dans le domaine de la gouvernance d’entreprise a publié un intéressant billet sur son blog intitulé : « Understanding Dual Class Stock Part I: An Historical Perspective ». Voici une belle occasion de revenir sur le débat de la pertinence de la création de plusieurs catégories d’actions avec un regard différent. Que nous enseigne l’histoire selon le professeur Bainbridge… une chose très intéressante que je résume ici :

In fact, however, one share-one vote is not the historical norm. To the contrary, limitations on shareholder voting rights in fact are as old as the corporate form itself.

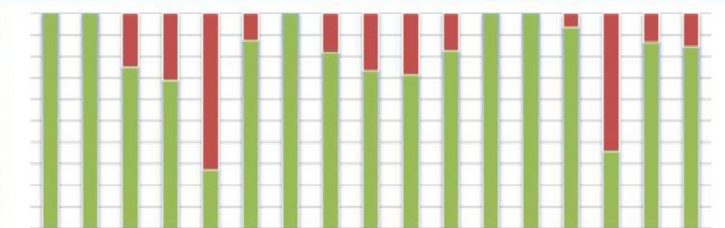

Je vous joins une image reflétant la situation en Europe extrait de la Lettre de l’AFGE 2015, no 43 et d’un article de Mme Natalia Ponkratova « France, european champion non-compliance ».

À la prochaine…

Ivan Tchotourian

Gouvernance mission et composition du conseil d'administration normes de droit place des salariés

Entreprise, salariés et RSE : une réflexion

Ivan Tchotourian 6 octobre 2017

C’est sous le titre « Il faut « renforcer la place des salariés au conseil d’administration » » (Le Monde, 16 juin 2017) que MM. Clerc et Roger propose une tribune percutante sur la place des salariés et le renforcement de leur place au CA qui devrait être consacré.

L’extension des domaines de la négociation d’entreprise suppose qu’on donne aux salariés les moyens d’un contrôle accru sur les décisions, plaident Christophe Clerc, avocat, et Baudoin Roger, chercheur au Collège des Bernardins, dans une tribune au « Monde ».

À la prochaine…

Ivan Tchotourian