engagement et activisme actionnarial Gouvernance normes de droit normes de marché Nouvelles diverses

Vote majoritaire : où en est-on au Canada ?

Ivan Tchotourian 27 mars 2017

Dans un article publié récemment (« Majority Voting: Latest Developments in Canada »), Stephen Erlichman revient sur la situation du vote majoritaire au Canada à travers les positions :

- du gouvernement fédéral avec le projet de loi C-25

- de la TSX dans un document publié en mars 2017 : « TSX Releases Guidance with respect to Majority Voting Policies and Advance Notice Policies » (du cabinet McCarthy tetrault)

- du gouvernement de l’Ontario : « Business Law Advisory Council Fall 2016 Report »

Une belle mise à jour !

A previous post on this site was written about (i) the Toronto Stock Exchange (“TSX”) adopting a majority voting listing requirement, effective June 30, 2014, which requires each director of a TSX listed issuer (other than those which are majority controlled) to be elected by a majority of the votes cast, other than at contested meetings (the “TSX Majority Voting Requirement”) and (ii) Bill C-25 which was introduced by the federal Canadian government on September 28, 2016 and proposes amendments to the Canada Business Corporations Act (“CBCA”) that include true majority voting (i.e., by requiring shareholders to cast their votes “for” or “against” each individual director’s election and prohibiting a director who has not been elected by a majority of the votes cast from serving as a director except in prescribed circumstances) (the “Bill C-25 Amendments”). This post explains the latest developments in Canada with respect to both of these initiatives, as well as a further development with respect to majority voting in the Province of Ontario.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance Normes d'encadrement normes de droit normes de marché Nouvelles diverses

Code de gouvernance en Allemagne : la responsabilité des investisseurs réaffirmée

Ivan Tchotourian 20 mars 2017

Le Code de gouvernance allemand vient d’être réformé récemment : « Germany corp gov code to emphasise investor responsibility » (Susanna Rust, IPE, 15 février 2017). Vous trouverez dans cet article une belle synthèse de cette réforme.

Germany’s corporate governance code is being amended to emphasise that institutional investors have a responsibility to exercise their ownership rights.

The amendments follow a six-week consultation period that generated a strong response, both positive and critical, according to the government-appointed commission responsible for the code. The commission decided on changes to the code itself and the preamble, which sets out the spirit behind the code.

The preamble has been extended to argue that good corporate governance requires companies and their directors to conduct business ethically and take responsibility for their behaviour. The German word used by the commission for the latter is “Eigenverantwortung” – literally translated as “self-responsibility” or “own-responsibility”.

The guiding principle of an “honourable businessperson” (“ehrbarer Kaufmann”) was introduced to the preamble to reflect this.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance normes de droit Nouvelles diverses

Nouveau billet sur Contact : Snapchat et le capital-actions à classe multiple

Ivan Tchotourian 14 mars 2017

Bonjour à toutes et à tous, je signale la parution de mon dernier billet sur le blogue Contact de l’Université Laval : « Snapchat et le capital-actions à classe multiple » (8 mars 2017). Je saisis cette entrée en bourse pour parler droits canadiens et québécois dans le domaine de la création des actions privilégiées ou subalternes.

Le premier appel public à l’épargne (Initial Public Offering ou IPO) de l’entreprise de messagerie Snap Inc. est l’occasion de partager une réflexion sur les possibilités que les droits canadiens et québécois offrent aux entreprises quant à la création de diverses catégories d’actions. Si certains experts critiquent la pertinence de créer des distinctions entre les actionnaires d’une même entreprise, Snap Inc. démontre que le succès d’une entrée en bourse n’est pas réservé à un seul type d’actions: les très nombreux nouveaux actionnaires de Snap Inc. n’ont aucun droit de vote!

(…) Les questions sont donc nombreuses et justifient que les analystes soient réservés. L’effet Snap Inc. sera-t-il durable? Les actionnaires qui ont investi leur argent en acceptant les risques vont-ils être gagnants? Je ne parierais pas ma chemise là-dessus…

Il y a une certitude dans ce monde d’incertitude: le capital-actions à classe multiple a un bel avenir, encore plus lorsqu’il est utilisé de manière innovante et que des investisseurs acceptent le jeu. Tous les doutes sur la légitimité d’aménager la structure de capital d’une entreprise ne sont pas levés, même si le cas Snap Inc. démontre que les investisseurs (du moins certains) ne sont pas si attachés à la démocratie actionnariale et que le capital-actions à classe multiple peut servir des intérêts court-termistes.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance normes de droit normes de marché

Le temps de l’activisme… sociétalement responsable ?

Ivan Tchotourian 14 mars 2017

Dans GreenBiz, Keith Larsen revient sur l’activisme actionnariale sous un angle particulier : le fait que cet activisme s’oriente en faveur de la RSE et que cette tendance va connaître une croissance les temps prochains (« It looks like this year will be big for investor activism », 14 mars 2017).

Amid unprecedented uncertainty about the Trump administration’s commitment to environmental and social issues, investors are relying more heavily than ever on companies to take action on initiatives such as addressing climate change, conserving water or reducing waste.

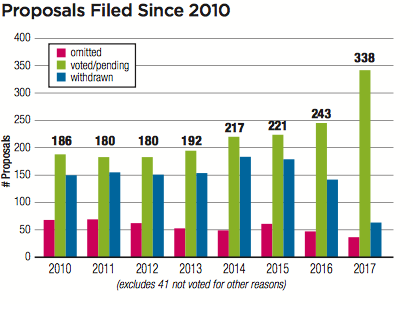

So far in 2017, shareholder resolutions specifically related to social and environmental issues have increased to 430 from 370 resolutions last year, according to As You Sow’s annual Proxy Preview.

According to the report, resolutions related to climate change and political activity underlie much of the shareholder activist sentiment thus far in 2017. Overall, environmental policies were the subject of 26 percent of the proposals filed, while corporate disclosures related to political activity accounted for 21 percent of the proposals filed. Suggestions related to human rights (18 percent), sustainability programs (12 percent) and diversity (11 percent) rounded out the top five.

The Proxy Preview provides an overview of environmental, social and sustainable governance resolutions filed in 2017 in preparation for « proxy season, » when shareholders of public companies vote on new boards and a range of issues during annual meetings.

(…) A rise in investor activism

Shareholder resolutions, also known as shareholder proposals, are part of a larger trend of shareholder activism in ESG issues.

A recent study by Harvard University found that about 40 percent of shareholder proposals on the Russell 3000, an index that is a benchmark for the entire U.S stock market, are related to ESG issues, a 60 percent increase since 2003.

While the study found that most of these ESG proposals fail to receive majority support, it also found that these resolutions nonetheless can improve a company’s attention and performance on the ESG issue in question.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance normes de droit Nouvelles diverses

7 améliorations à apporter aux assemblées d’actionnaires

Ivan Tchotourian 14 mars 2017

Steven Cole de l’Australian Institute of Company �Directors a suggér dans un article de BusinessNews 7 manièeres d’améliorer l’assemblée annuelle des actionnaires : « 7 ways to improve the AGM » (7 mars 2017). La saison des assemblées approchant, cet article tombe à point nommé pour réfléchir sur la nécessité de rendre les assemblées (a priori, lieu d’exercice de la démocratie actionnariale) plus attrayante.

The annual general meeting has come under fire for not staying relevant in the contemporary corporate governance environment. Australian Institute of Compnay � Login Directors Fellow Steven Cole suggests ways we could improve the AGM.

(…) Criticisms of AGM effectiveness generally fall into two � Login categories, informational and procedural. On the informational side, critics argue that the meetings yield little information that is not already available to the market; the materials that are prepared for the meeting, including the directors’ report, remuneration report, corporate governance statement, auditors report and financial statements are complex and difficult to understand; and that institutional shareholders gain more frequent and better quality information than retail shareholders. When it comes to procedure, critics say that since most shareholders, by number and by percentage of holding, have already voted by proxy, the deliberations at the meeting have no material bearing on the resolution of the outcomes.

Je vous laisse lire la suite…

À la prochaine…

Ivan Tchotourian

devoirs des administrateurs engagement et activisme actionnarial Gouvernance mission et composition du conseil d'administration normes de droit objectifs de l'entreprise Valeur actionnariale vs. sociétale

Le rendement à court-terme, une menace pour nos entreprises

Ivan Tchotourian 14 mars 2017

Bel article du Journal de Montréal : « Le rendement à court-terme, une menace pour nos entreprises » (22 novembre 2016). Une occasion de discuter gouvernance d’entreprise en se concentrant sur la situation actuelle caractérisée par une omniprésence des investisseurs institutionnels !

Auparavant, les petits investisseurs québécois conservaient leurs actions en bourse en moyenne 10 ans. Aujourd’hui, à peine quatre mois. Quelque chose a changé dans notre rapport aux entreprises. Et pas pour le mieux, dit Gaétan Morin, président et chef de la direction du Fonds de solidarité FTQ.

À la prochaine…

Ivan Tchotourian

engagement et activisme actionnarial Gouvernance normes de droit Nouvelles diverses

Capital-actions à classe multiple : c’est commun !

Ivan Tchotourian 13 mars 2017

IR Magazine offre un bel article sur la situation des entreprises américaines ayant fait leur entrée en bourse en assumant un capital-actions à classe action multiple : « How common are restricted voting rights for US shareholders? » (8 mars 2017). Une excellente occasion de revenir sur la discussion qui a entouré la récente entrée en bourse de Snap Inc.

Petits extraits d’une tendance en pleine expansion :

Snap’s IPO last week will likely be the biggest and most controversial on the NYSE in 2017. The operating company in charge of Snapchat drew ire from certain parts of Wall Street for its three-tier voting structure, which offered no voting rights to any new investors that participated in the IPO.

(…) While it is unprecedented to offer no voting rights during an IPO, the number of companies offering restricted voting rights is on the rise.

According to data from Dealogic, 27 of the 174 IPOs in the US in 2015 used dual-class structures – roughly half of these were technology companies. In 2005, just 1 percent of all IPOs used that structure.

(…) Bob Lamm, senior adviser to Deloitte’s Center for Boardroom Effectiveness, says that companies can still maintain positive relationships with investors while operating with a restricted share structure.

‘Most public companies can develop good governance practices and explain why they do what they do,’ he says, speaking to IR Magazine. ‘But if they don’t convey good corporate governance practices, they run the risk of investor discontent.’

À la prochaine…

Ivan Tchotourian